홈

경제·금융

경제·금융일반

대기업들 회사채 선발행 나선다

입력2011.12.11 17:43:47

수정

2011.12.11 17:43:47

내년 상반기 37조 만기 태풍·유럽위기 대응<br>두산·SK·현대위아 등 8곳, 이달 7000억 조달 계획

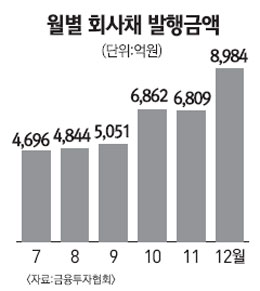

내년 상반기 37조원의 회사채 만기 도래가 예정된 가운데 자금시장 경색을 우려해 미리 자금을 마련하려는 기업들의 발걸음이 빨라지고 있다.

11일 금융감독원에 따르면 두산은 오는 16일 1,500억원 규모의 회사채를 발행하고 이 중 970억원을 차환용으로 사용할 계획이다. 회사채 만기 도래일이 내년 5월26일이라는 점을 감안하면 무려 6개월이나 일찍 자금조달에 나선 것이다.

SK도 회사채(내년 2월27일)와 단기 차입금 만기일(내년 2월17~3월30일)이 아직 3~4개월 이상 남았지만 이를 갚기 위해 2,500억원을 발행하기로 지난 7일 결정했고 현대위아 역시 내년 3월과 4월로 예정된 공모사채를 갚기 위해 1,100억원의 회사채를 발행할 계획이다.

이달 들어 내년 만기 도래하는 회사채 상환 자금을 마련하기 위해 미리 자금확보에 나서겠다고 밝힌 대기업만 8곳에 달하고 조달 금액도 7,000억원이 넘는다.

대기업들이 회사채 발행을 이처럼 서두르고 있는 것은 최근 발행금리가 낮아지는 등 회사채 주변 환경이 좋아진 탓도 있지만 유럽위기가 아직 완전히 끝난 것은 아니어서 만기 시점에서는 자칫 자금조달이 어려워질 수 있다는 판단 때문이다. 특히 내년 상반기 일반 회사채 만기액만 37조원이나 되기 때문에 이들 기업이 한꺼번에 시장에서 자금조달에 나설 경우 금리급등과 같은 애로를 겪을 가능성도 있다.

증권사의 한 관계자는 "유럽 재정위기가 해결의 실마리를 보이고는 있지만 근본적인 해법을 찾기까지는 아직 많은 시일이 소요될 것으로 보이고 이 과정에서 국내 자금시장도 출렁거릴 수밖에 없다"며 "이로 인해 앞으로 자금조달이 어려워질 수 있다는 점 때문에 기업들이 서둘러 회사채 발행에 나서고 있다"고 분석했다.

박태근 한화증권 연구원은 "연기금 등이 금리 수준 때문에 국고채보다 회사채에 더 관심을 쏟을 가능성이 높다"며 "실제로 최근 대기업이나 그 계열사들은 회사채를 발행하자마자 팔리는 현상을 보이고 있다"고 말했다.

<저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지>