|

KT그룹이 렌터카 업계 1위인 KT렌탈과 여신전문금융사인 KT캐피탈을 매각한다. KT렌탈은 수익성이 가장 뛰어난 계열사 가운데 하나로 이번 매각은 조직 슬림화와 통신 부문 역량 집중에 초점을 둔 것으로 보인다.

27일 관련 업계에 따르면 KT는 이날 이사회를 열어 KT렌탈과 KT캐피탈을 팔기로 하고 곧 국내외 증권사를 대상으로 입찰제안요청서(RFP)를 보내 매각 주관사 선정 작업을 시작할 계획이다.

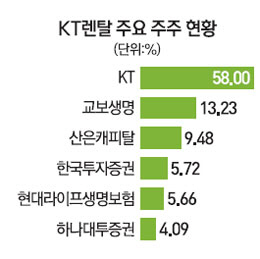

이 가운데 KT렌탈은 인수가격이 6,000억원대로 추산되고 있는 대형 매물이다. KT렌탈의 주주는 KT(58%), 교보생명(13.23%), 산은캐피탈(9.48%), 한국투자증권(5.72%), 현대라이프생명보험(5.66%), 현대해상화재보험(3.82%), 하나대투증권(4.09%) 등으로 이뤄졌다. KT렌탈 매각으로 재무적투자자(FI)도 투자금을 회수할 수 있을 것으로 기대된다.

앞서 황창규 회장은 비주력 계열사의 매각 방침을 밝혀왔다. 이런 가운데 KT렌탈 매각은 우량 계열사라는 점에서 매각 가능성이 가장 낮은 매물로 분류돼왔다.

실제 2013년 KT렌탈은 전년보다 15.3% 늘어난 970억원의 매출을 올렸다. 올해 1·4분기에도 247억원의 영업이익을 내며 양호한 실적을 이어가고 있다.

업계 관계자는 "가장 잘나가는 계열사를 매각하는 것은 황 회장이 더욱 적극적으로 구조조정에 나서겠다는 뜻으로 보인다"며 "이번 매각건을 계기로 비주력 계열사의 구조조정이 빨라질 것으로 보인다"고 분석했다.

한편 2005년 설립한 KT렌탈은 2010년 렌터카 업계 1위 금호렌터카와 분할합병했다. 지난해 24.7%의 점유율로 AJ렌터카(13.5%), 현대캐피탈(9.9%), SK네트웍스(6.0%) 등 경쟁사를 제치고 1위를 고수하고 있다.

시장에서는 유력 인수 후보로 SK네트웍스를 꼽고 있다. 하지만 KT가 통신 라이벌인 SK그룹에 KT렌탈을 팔 가능성이 낮아 인수전이 사모펀드(PEF) 운용사 간의 대결이 될 가능성이 높은 것으로 예상된다.