|

실적 개선을 이룬 대우로지스틱스의 매각 본입찰이 오는 10월 이후로 미뤄졌다. 동종 물류업체인 동부익스프레스의 매각 일정과 충돌을 피해 인수전의 흥행을 겨냥한 것이지만 매각 작업은 연내 완료한다는 목표다.

14일 투자은행(IB) 업계에 따르면 대우로지스틱스와 매각주관사인 CIMB증권은 매각 본입찰 서류 접수 일정을 동부익스프레스 매각 작업이 완료된 후로 연기했다.

국내 물류업계 3위인 동부익스프레스의 매각 본입찰은 9월 초순께 진행될 예정이다. 우선협상대상자가 선정된 뒤 실사 등이 차질없이 이어지면 특이 사항이 없는 한 동부익스프레스 매각 작업은 10월께 사실상 마무리될 것으로 전망된다. IB업계의 한 관계자는 "동부익스프레스의 규모가 상대적으로 크기 때문에 동시에 매각 작업을 진행할 경우 대우로지스틱스의 인수후보를 별도로 찾기가 쉽지 않다"며 "매각 흥행을 위해서라도 일정을 미룰 수밖에 없는 상황"이라고 말했다. 다만 대우로지스틱스와 CIMB증권은 매각 작업을 연내에는 마무리할 방침이다.

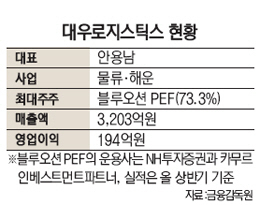

앞서 대우로지스틱스는 지난 6월에도 매각 본입찰 일정을 한 차례 연기한 바 있다. 올 상반기 감사보고서가 나오면 확실한 실적 개선세를 안팎에 증명해 몸값을 높이기 위해서였다. 실제 대우로지스틱스는 상반기 지난해 같은 기간보다 56.4% 증가한 194억원의 영업이익을 기록했다. 매출액도 같은 기간 6.3% 늘어난 3,203억원을 올렸다.

매각 측은 동부익스프레스 인수에 타락한 업체들이 대우로지스틱스의 매각 본입찰에 대거 참여하는 것을 기대하고 있다. 실제 동부익스프레스의 매각 예비입찰에 참여한 10개 업체 중 CJ대한통운·한국타이어·동원그룹 등은 대우로지스틱스 인수에도 관심을 보인 바 있다. 두 업체의 인수 후보군이 상당수 겹치는 셈이다.

대우로지스틱스는 1998년 외환위기 당시 대우그룹에서 분사해 설립된 물류·해운업체로 2008년 글로벌 금융위기를 거치면서 경영난에 빠진 뒤 2011년 블루오션 사모펀드(PEF)가 1,210억원에 인수했다. NH투자증권과 카무르인베스트먼트파트너가 운용사(GP)로 있는 블루오션 PEF는 대우로지스틱스의 지분 73.3%를 보유하고 있다. 대우로지스틱스의 매각 금액은 차입금 등을 포함, 3,000억원가량으로 평가되고 있다.