|

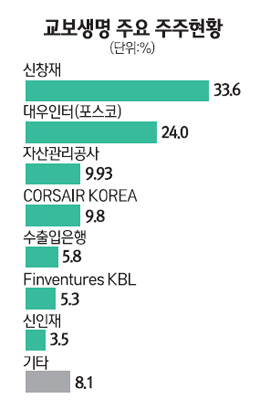

한동안 잠잠했던 교보생명 상장안이 다시금 수면위로 떠오르고 있다. 포스코가 대우인터내셔널(대우인터)이 보유하고 있는 교보생명 지분을 처분하지 않는 대신 교환사채(EB)발행을 검토하고 있기 때문이다. 현행법상 EB의 기초자산은 상장사의 주식만을 허용하고 있어, 시장에서는 교보생명 상장이 가시화되자 이를 염두에 두고 사채발행을 검토하는 게 아니냐는 관측이 제기되고 있다. 8일 금융계에 따르면 포스코는 최근 대우인터의 인수를 마무리하고, 대우인터가 보유한 교보생명 지분 24%를 처분하지 않는 대신 EB발행을 통해 대규모 자금을 조달하는 방안을 검토하고 있다. 금융계의 한 관계자는 “대우인터는 교보생명 지분을 처분해 마련한 자금으로 2013년까지 약 2조원이 투입되는 미얀마 가스전 설비 투자의 일부를 충당할 계획이었다”며 “하지만 비상장사여서 지분가치를 평가하기 힘들고 상장 이후 변할 지분가치 등 여러 불확실성 때문에 교환사채발행을 검토하고 있는 것으로 알고 있다”고 말했다. 전문가들은 상장사 주식 만 EB대상이 되기 때문에 포스코와 교보생명이 기업공개(IPO)를 두고 의견조율에 나선 것으로 분석하고 있다. 특히 대우인터가 교보생명 지분 24%를 기초로 한 EB를 불특정 다수의 기관투자자에게 공모로 처분한다면 이들이 향후 주식으로 교환해도 교보생명이 우려하는 경영권 위협 우려가 상당히 낮아진다. 아울러 대우인터로서도 안정적인 자금조달이 가능하다는 점에서 양측이 상장 방안을 긍정적으로고려해볼 수 있다고 풀이하고 있다. 투자은행(IB)업계에서도 교보생명이 상장에 대한 기존의 인식을 바꾼 것으로 판단하고 있지만 아직 테스크포스 구성 등 본격적인 작업에 착수하지는 않은 것으로 파악하고 있다. 하지만 언제든지 상장에 나설 수 있다고 보고 있다. IB 업계의 한 관계자는 “아직 구체적인 계획이 나오지는 않았지만 교보생명이 언제든 주간사 선정에 나설 수 있다”며 “대우인터도 공개 절차를 통해 최대한 높은 가치로 매각하는 편이 향후 분쟁 소지를 없애는 길인 만큼 교보와의 협의를 통해 빠른 시일 내에 상장 일정을 조율할 것으로 보인다”고 언급했다. 이에 대해 교보생명은 상장과 관련해 “진척된 바 없다”며 시장의 관측을 일축했다. 교보생명의 한 관계자는 “대우인터가 EB를 발행하는 방안과 상장문제는 별개”라며 “현재로서는 내부적으로 상장과 관련해 진척되는 내용들이 없다”고 답했다.