|

삼성중공업과 삼성엔지니어링의 합병안이 27일 임시 주주총회에서 승인되면서 합병회사의 사업 개편작업 역시 본격적인 신호탄을 쏘아 올릴 것으로 전망된다. 업계 1위인 현대중공업은 권오갑 사장을 해결사로 투입하면서 임원 81명을 집으로 돌려보내는 대규모 감축 인사를 단행한 바 있다. 삼성중공업 관계자는 "두 회사가 합병 전부터 태스크포스(TF)를 구성해 합병 시너지 창출과 조직융합 방안을 논의하고 있다"고 설명했다. 인위적 구조조정은 없다는 게 회사 측 입장이지만 사업조직 개편 등의 과정에서 자연스럽게 교체 작업이 단행될 것으로 예상된다.

우선 중국과 무한경쟁을 벌이고 있는 벌크선·컨테이너선 등 중소형 선박 부문은 동남아 공장으로 이전된다. 이날 사내이사로 선임된 전태흥 삼성중공업 경영지원실장(부사장)은 "약 1조원을 투자해 베트남·인도네시아·말레이시아 중 한 곳에 조선소를 건설할 계획"이라고 최근 밝힌 바 있다. 현재 조선 업계는 세 나라 중 삼성이 투자를 확대하고 있는 베트남을 유력한 조선소 후보지로 보고 있다. 거제조선소는 해양 및 고부가가치 선박 건조 기능을 강화해 합병 시너지를 극대화할 방침이다. 이외에도 구매 등 양사의 기능이 중첩되는 조직은 수술대에 오를 가능성이 크다.

삼성중공업은 지난달 기업설명회(IR)를 통해 "단기적으로 기자재 조달 부문에서 원가절감 효과를 내 합병시 연간 1,000억원의 효과가 예상된다"고 설명했다.

기능 효율화를 떠나 양사 합병의 순조로운 마무리를 위해 구조조정이 불가피할 것으로 보는 시각도 있다. 주가(株價)가 현시점에서 더 떨어져 국민연금 등 주요 주주가 주식매수청구권을 행사할 경우 합병 자체가 무산될 가능성도 있기 때문이다. 구조조정을 주가 방어의 주요 카드로 쓸 수 있다는 것이다. 삼성중공업과 삼성엔지니어링의 주식매수청구권 행사 가격은 각각 2만7,003원, 6만5,439원으로 현재 주가와 비교해 15%가량 비싸다.

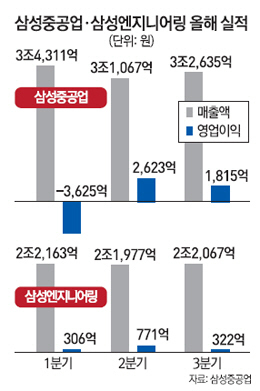

회사 측은 다만 국민연금 등 기관투자가들이 매수청구권을 행사할 가능성은 높지 않을 것으로 내다보고 있다. 박대영 삼성중공업 사장은 이날 주총장에서 기자들과 만나 "기관투자가들도 합병에 대해 원칙적으로 찬성하고 있다"고 설명했다. 합병 이후 재무상황이 악화될 가능성이 있다는 우려에 대해서도 "걱정하지 않아도 될 것"이라며 자신감을 드러냈다. 회사 관계자는 이에 대해 "합병 발표 이후 신주 발행에 따라 자본이 증가하기 때문에 부채비율은 시장이 우려하는 것처럼 늘어나는 구조가 아니다"고 말했다.