한은 "2005년 39억弗 순유출로 전환…올 상반기 28억弗"

주식시장 개방 이후 계속됐던 외국인 주식투자자금의 대규모 순유입 기조가 사실상 끝났다는 한국은행의 분석이 나왔다.

14일 한국은행이 발표한 ‘외국인 주식투자자금 유출입 요인 분석’에 따르면 주식시장의 완전 개방이 이뤄진 지난 98년 128억달러, 99억달러에 불과하던 외국인 주식투자자금의 유입 및 유출액은 올 상반기 각각 1,144억달러, 1,173억달러를 기록하는 등 연평균 32.6%, 33.7%씩 증가하고 있다.

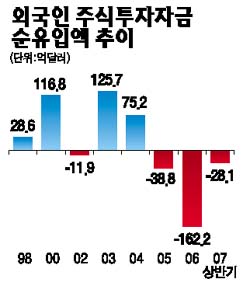

98년 5월 국내 주식시장 개방 이후 급속한 증가세를 보였던 외국인 자금은 2005년 39억달러 순유출로 돌아선 데 이어 2006년에는 전년 대비 4.2배인 162억달러 유출로 확대됐다. 또한 올 상반기에도 28억달러가 순유출됐다.

외국인 주식자금은 98년 첫해 29억달러가 순유입된 후 2000년 117억달러로 급속히 늘었으며 2003년에는 126억달러로 최대치를 기록했다.

한은은 “시장개방 이후 지속됐던 외국인 주식자금의 순유입세가 2005년 이후 순유출세로 돌아서는 등 자금 유출입 패턴이 근본적으로 변화하고 있다”며 “특히 외국인 국내 주식보유비중이 국제 평균수준을 상회해 대규모 유입 기조는 사실상 종식됐다”고 분석했다. 국제금융센터에 따르면 외국인의 국내 주식보유비중은 2006년 말 현재 37.3%로 세계 33개국 단순평균인 29.8%보다 7%가량 높다.

이에 따라 한은은 외국인 주식자금은 국내외 투자수익률과 위험 등에 따라 자금의 순유출과 순유입이 교차되는 패턴을 보일 것으로 예상했다.

한편 국내 증시에서 외국인의 투자자금 이탈에 가장 큰 영향을 미치는 요소는 ‘신흥시장의 투자위험 증대’이며 반대로 자금 유입에 가장 큰 영향을 미치는 요인은 ‘주가지수 선물가격 상승’으로 분석됐다.

한은은 외국인의 주식투자자금이 국내 주식시장에서 해외로 유출되는 데 미치는 영향을 VAR 모형의 충격반응함수를 통해 분석한 결과 ‘신흥시장 위험 증가 등으로 포트폴리오 조정을 통한 안정적인 대미(對美) 채권투자자금 유입액 증가’가 가장 큰 것으로 파악했다.

다음으로 ‘국내 주가 상승에 따른 투자수익 증가 실현’ ‘미국 금리의 상승이나 외평채 가산금리 상승폭 확대에 따른 투자비용 상승’ 등의 순이었다.

반면 외국인 주식투자자금을 국내로 유입시키는 주된 요인으로는 ‘주가지수 선물가격 상승에 따른 기대 투자수익 증가’가 가장 큰 비중을 차지했고 이어 ‘미국 금리 하락에 따른 투자비용 하락’ ‘주요국 증시투자비중 지수인 MSCI의 한국 투자비중 상승’ ‘역외선물환율 하락’ 등의 순이었다.