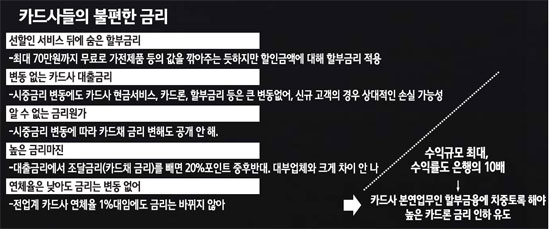

先할인 이면엔 수수료… 시중금리 내려도 혜택은 그림의 떡<br>조달 금리는 4%대 불구 카드론 금리 20%대 중반<br>조달금리-대출금리 차이 대부업체와 비슷한 수준<br>이문 많은 대출에만 치중… 본업인 할부금융은 뒷전

SetSectionName();

[금리에 우는 서민] 편리한 카드의 불편한 진실

先할인 이면엔 수수료… 시중금리 내려도 혜택은 그림의 떡조달 금리는 4%대 불구 카드론 금리 20%대 중반조달금리-대출금리 차이 대부업체와 비슷한 수준이문 많은 대출에만 치중… 본업인 할부금융은 뒷전

김영필기자 susopa@sed.co.kr

ImageView('','GisaImgNum_1','default','260');

ImageView('','GisaImgNum_2','default','260');

직장인 김모(41)씨는 카드사의 선할인 서비스를 이용해 가전제품을 사려다 깜짝 놀랐다. 매달 약정금액을 쓰면 최대 70만원까지 자동차나 가전제품 값을 깎아주는 것으로 알았는데 여기에 덫이 있었기 때문이다.

김씨가 빠진 함정은 바로 할부금리였다. 카드사들의 선할인 금액에는 할부수수료가 붙는다는 것을 김씨는 까마득하게 모르고 있었던 것이다. 선할인을 받기 위해서는 최소 이용금액과 약정기간이 있다. 3년 약정으로 50만원을 할인 받았다면 50만원에 대한 할부수수료(3년치)를 고객이 내야 하는 것이다. 대가 없이 깎아주는 것 같았지만 실제로는 할부에 따른 돈을 내야 하는 셈이다. 카드사별로 차이는 있지만 금리로 따지면 연 5~8% 수준이다.

카드는 우리 옆의 친구 같은 '편리한 플라스틱 지갑'이라고 할 수 있다. 한편으로는 도깨비방망이 같다. 긁기만 하면 내가 원하는 상품들이 쏟아져 들어온다.

하지만 금융상품에 공짜는 없다. 금리라는 개념이 붙으면 더욱 그렇다. 한 달 뒤면 원금은 물론 이용료도 내야 한다. 플라스틱 지갑의 편리함 뒤에는 불편한 진실이 숨겨져 있다.

◇카드는 금리변화의 무풍지대=카드 금리는 시중금리 변화에 아랑곳하지 않는다. 무풍지대다. 시중금리가 오르거나 내려도 카드사의 현금서비스ㆍ카드론ㆍ할부금리 등은 크게 달라지지 않는다.

A카드사는 이달에도 연 4.5%에 카드채를 찍었다. 그러나 현금서비스 금리는 여전히 최고 연 28.5%이고 카드론은 24.9%에 달한다. 금리가 내림세에 있을 때는 물론 올라갈 때도 금리의 범위는 거의 변화가 없다.

더욱이 카드사들은 조달금리 변동에 대해 공개하지 않고 굳이 설명하려고 들지도 않는다. 카드사들은 금리 하락기에는 고객이 손실을 보겠지만 금리 상승기에는 이득이 아니냐고 한다.

그러나 신규 대출을 받는 고객 입장에서는 분명히 차이가 있다. 시중금리가 떨어졌는데도 카드사가 금리를 조정하지 않는다면 신규 고객은 손해를 볼 수밖에 없다.

조달금리와 대출 최고 금리차도 크다. 카드사들은 자금조달을 위해 찍는 채권금리를 감안하면 최소 20%포인트 이상 수익을 가져간다. 현금 서비스만 놓고 보면 20%포인트 중반대를 넘어선다.

평균 조달금리가 12% 정도인 상위 대부업체의 경우 이달 말부터 내려갈 법정 최고 금리를 감안하면 최고 금리와의 차이가 27%포인트 수준이다. 절대금리는 카드사가 낮겠지만 "카드사나 대부업체나" 같은 얘기가 나오는 배경이다.

카드사들은 연체율도 낮다. 대출금리를 산정할 때는 조달금리와 금융사의 수익도 생각하지만 연체율도 중요한 역할을 한다. 돈을 빌려주는데 떼이는 게 많다면 그만큼 대출금리를 높일 수밖에 없기 때문이다. 그런데 카드사들은 지난 2003년 카드 사태 이후 건전성 관리를 잘하고 있다. 최근 들어 다소 연체율이 높아지고 있기는 하지만 3월 말 현재 전업계 카드사의 연체율은 1.7%대다.

카드사에 최저 금리는 말 그대로 '그림의 떡'이다. 카드사들은 현금서비스 이용시 최저 금리로 연 6~7%를 내세운다. 그러나 이 같은 금리가 적용되는 사람은 극히 드물다.

최저 금리를 이용할 수 있는 고객은 1% 안팎 수준이다. 이 비율이 0.03%였던 곳도 있다. 사실상 최저 금리는 있으나마나다.

카드사의 이런 영업은 실적으로 고스란히 연결되고 있다. 카드사의 실적은 놀랄 정도로 날로 좋아지고 있다. 양뿐 아니라 질도 좋다. 지난해 6개 전업카드사의 당기순이익은 2조7,243억원으로 전년 대비 4.61%나 증가했다.

내용도 뛰어나다. 지난해 카드사들의 수익률은 은행의 10배를 웃돌았다.

신용카드사의 총자산순이익률(ROA)은 평균 5.45%로 은행의 0.54%, 캐피털사의 1.91%를 압도했다. 쉽게 말해 ROA가 5.45%라는 것은 100원을 굴려 5원45전을 벌었다는 얘기다. 은행보다 장사를 10배나 잘했다는 말인데 그만큼 서민들은 손실을 본 셈이다.

◇잃어버린 본업=카드의 원래 목적은 할부금융에 있다고 금융권 관계자들은 지적한다. 그런데 최근 경쟁이 치열해지면서 이윤이 남지 않는 할부금융 대신 카드론이나 현금서비스 등 대출에 치중하고 있다는 비판이 나온다.

절대적인 금리 수준은 저축은행이나 대부업보다 아래인 것이 사실. 하지만 조달과 대출금리 차이 등을 감안하면 카드사들의 금리가 너무 높은 것 아니냐는 지적은 끊이지 않는다. 카드사에서 대출 받는 고객 중에는 은행을 이용하지 못하는 이들이 많기 때문에 카드사의 과도한 수익은 결국 서민의 등을 더 휘게 할 수밖에 없다.

1,000조원에 달하는 가계부채를 감안하면 카드사의 경우 대출보다는 원래의 목적에 충실하고 대출을 급격히 늘리지 않도록 감독 당국이 지도해야 한다는 말도 나온다.

큰 틀에서는 카드사의 서민대출을 줄이고 이를 저축은행과 서민금융기관이 흡수하게 해야 금융생태계를 제대로 꾸릴 수 있다는 조언도 제기된다. 금융권의 한 고위관계자는 "외환위기 이후 금융사의 영역이 무너지면서 업권별로 지나치게 확장일로를 걸어왔다"며 "카드사가 본연의 역할과 설립목적에 맞게 운영될 수 있도록 지도해야 할 것"이라고 했다.

'리볼빙 서비스'의 덫

돈 못갚아도 계속 미룰수 있지만 이자는 눈덩이

이용액 5~10%만 결제하면 남은 대금은 상환 연장 가능

연체이자 수준 29%내외 불구 카드사선 제대로 설명 안해

직장인 한모(32)씨는 지난달 차량수리를 위해 목돈을 썼다가 잔액이 70만원 정도 부족해 리볼빙 서비스를 이용하게 됐다. 카드사 측은 리볼빙이 된다고 했고 금리 등에 대해 설명해줬지만 업무가 많은데다 당장 돈을 융통하기도 귀찮아 건성으로 넘겼다.

그러나 리볼빙 서비스 이용대가는 작지 않았다. 20%에 가까운 금리가 적용됐기 때문이다.

돈을 못 갚아도 연체되지 않는 서비스가 있다. 바로 카드사의 리볼빙 서비스다.

카드사들은 여기에도 덫을 쳐놓았다. 리볼빙 서비스는 이용금액의 5%에서 10%만 결제하면 남은 대금의 상환을 계속 미룰 수 있는 제도다. 목돈이 없어도 계속 상환시점을 연장할 수 있어 유리하다.

상당수 고객들은 리볼빙 서비스를 이용하지 않더라도 혹시나 하는 마음에 신청해놓는다. 지난해 말 신용카드 리볼빙 잔액은 5조5,000억원으로 전년 대비 7.8%나 증가했다. 지난해 말 현재 전체 개인 신용카드 이용금액이 34조3,165억원임을 감안하면 리볼빙 서비스를 이용하는 경우가 꽤 되는 셈이다.

그런데 리볼빙 서비스는 금리가 높다. 물론 카드사들이 고시하는 최저 금리가 연 6~7%인 경우도 있다. 그러나 리볼빙 서비스를 이용하게 되는, 즉 현금흐름이 불확실한 고객들은 대부분 등급이 낮아 이 같은 금리는 무의미하다.

실제로 리볼빙을 이용하는 고객들은 연 20% 이상의 고금리를 물어야 한다.

리볼빙은 최고 금리(현금 서비스 기준)로 보면 연체이자와 다름없다. 연체금리가 최고 연 29%인 카드사의 리볼빙 최고 금리는 연 28.19%로 큰 차이가 없다. 연체금리가 최고 연 28%인데 리볼빙 최고 금리는 연 27.9%인 곳도 있다. 대부분의 카드사들은 연체금리와 리볼빙 최고 금리가 1~2%포인트 정도 차이 난다. 1%포인트 미만인 곳도 적지 않다.

오히려 리볼빙 최고 금리가 더 높은 곳도 있다. 한 지방은행은 연체금리로 25%를 매기는데 리볼빙 최고 금리는 연 25.95%다. 연체하는 게 더 낮은 금리를 물 수도 있다는 얘기다.

카드사 입장에서는 연체율도 줄이고 수익은 수익대로 챙기는 '꿩 먹고 알 먹는' 장사다. 카드사들은 고객도 연체기록을 남기지 않고 빚을 갚는 부담을 줄일 수 있어 좋다고 고객을 유혹한다.

그러나 연체이자에 육박하는 금리를 물어야 한다는 말은 꺼내지 않는다. 상환부담을 줄일 수도 있겠지만 이것만 믿고 무절제한 소비를 하다가는 부채의 굴레에서 빠져나올 수 없다.

더욱이 리볼빙은 잔액이 부족하면 자동으로 처리된다. 지난 3월 금융감독원은 리볼빙 결제가 될 경우 문자나 전화로 금액과 해당 수수료율, 선결제 가능 사실을 통보하도록 했다. 따라서 이 같은 연락을 받을 경우 가급적이면 리볼빙 서비스를 이용하지 말고 결제를 하는 것이 좋다.

금융권의 한 관계자는 "리볼빙 서비스의 장점도 많지만 무턱대고 쓰다 보면 고금리의 덫에 빠지게 된다"며 "갚을 돈이 없어지는 게 아니라 시간을 두고 빚이 더 늘어난다는 점을 명심해야 한다"고 조언했다.