|

|

금융감독당국은 물론 정부가 가계부채 못지 않게 신경을 쓰면서 들여다보는 부문이 바로 중소기업이다. '구구팔팔(9988)'로 집약할 수 있듯 중소기업은 국내 전체 기업 수의 99%를 차지하고 고용에서는 88%를 떠안고 있다. 하지만 중소기업은 대기업과는 달리 자체 생존능력이 낮아 위기에 취약하다.

지난 2008년 글로벌 금융위기나 지난해부터 불거진 유럽 일부 국가의 재정위기가 실물위기로 이어질 경우 가장 먼저 타격을 받는 곳도 바로 중소기업이다. 글로벌 위기에 이어 다시 한 번 김석동 금융위원장이 "위기가 더 깊어지면 은행들의 대출 일괄만기 연장을 고려하겠다"고 한 것은 바로 이런 현실을 염두에 둔 것이다.

하지만 금융감독의 이런 노력도 1~5월까지 시중은행의 중소기업대출 결과만 놓고 보면 무위로 그쳤다. 중소기업에 대한 시중은행의 대출 순증(1~5월) 규모가 지난해 같은 기간의 절반에도 미치지 못한 것이 대표적이다. 시중은행들이 중기지원을 위해 적극적으로 움직이고는 있지만 수치로 나타난 결과는 금융당국의 기대에 못 미쳤다. 대출을 늘린다고 앵무새처럼 말하지만 실제로는 변죽만 울리고 있는 셈이다. 금융당국의 한 관계자는 "한국은행의 통계에 나타난 수치를 다각도로 분석해볼 필요가 있다"고 말했다.

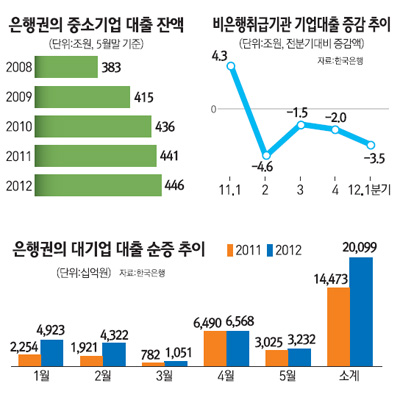

◇시중은행의 중기대출 순증, 5년 새 10분의1로 급감=중소기업의 대출은 2008년 글로벌 금융위기를 기점으로 바뀐다. 1997년 외환위기 이후 가장 큰 위기에 부닥쳐서인지 대출은 철저하게 리스크 관리에 중점을 뒀다. 실제로 2007년 이후 매년 5월 기준으로 통계를 보면 시중은행의 중기대출 흐름은 빠른 속도로 둔화됐다. 2007년 319조원(5월 기준)이던 것이 2008년에는 383조원으로 1년 새 64조원이 늘었다. 2008년 글로벌 금융위기가 발생했지만 그 시점이 하반기여서 큰 영향을 미치지는 못했다. 2008년 글로벌 금융위기가 시중은행에도 영향을 미치자 은행들은 중소기업 대출에 적극적으로 나서지 않았다. 2009년 중소기업대출 잔액은 415조원으로 32조원 가량 늘었고, 2010년에는 증가액이 21조원으로 둔화된다. 금융감독당국이나 정부가 "중소기업 대출을 늘려야 한다"고 목소리를 높였지만 결과는 지속적인 둔화였다. 역설적이게도 둔화 추세는 더 커지기도 했다. 2011년에는 중기대출 순증이 5조원에 불과했고 2012년 역시 5조원이다. 2007년~2008년의 순증이 64조원이었던 것을 고려할 때 10분의1 수준으로 감소했다.

시중은행의 한 관계자는 "위기가 지속되고 있는 상황에서 무턱대고 중소기업의 대출을 늘릴 수만은 없는 게 현실"이라고 토로했다.

◇시중은행, "중기대출에 공을 들이고 있다" 강변하지만= 물론 시중은행들은 중기대출에 많은 공을 들이고 있다고 강변한다. 문턱도 많이 낮췄고 중소기업 지원 프로그램도 가동하고 있다는 것이다. 실제로 KB국민은행은 물론 우리은행ㆍ중소기업은행 등은 특화된 중소기업지원 프로그램을 가동하고 있다. 자금지원은 물론 경영 컨설팅, 심지어 채용까지 돕고 있다. 시중은행의 한 고위 관계자는 "중소기업 지원을 위해 특화된 프로그램 가동으로 중소기업들도 효과를 많이 보고 있다"고 설명했다.

또 대출을 늘리기도 한다. 예컨대 외환은행은 하나은행에 인수된 뒤 중소기업 대출에 적극적으로 뛰어들고 있다. 중기대출 확대로 과거의 영광을 되찾겠다는 취지에서다. 실제 외환은행의 5월 말 기준 중소기업 대출 잔액은 16조1,697억원으로 총량은 1조원가량 줄었다. 하지만 '중소기업 기본법 시행령 개정안'이 발효되면서 중소기업으로 집계되던 잔액 2조432억원이 대기업으로 분류되면서 나타난 현상. 개정안 이전으로 분류하면 1조원 이상 증가한 셈이다.

다만 시중은행들은 중소기업 대출을 무조건 늘려야 한다는 데는 부정적이다. 중소기업의 성장도 한계가 있는데다 글로벌 위기가 여전한데도 무조건 늘릴 수 없다는 얘기다. 시중은행의 한 관계자는 "중소건설사의 도산이 이어지고 PF 부실이 커지는 상황에서 건설사에 대한 지원을 늘릴 수는 없는 것 아니냐"면서 "중소기업의 사정도 마찬가지"라고 말했다.

◇저축은행마저 대출 줄여…중소기업 이중고에 처해=여기에다 자금줄이었던 저축은행의 퇴출이 이어지면서 중소기업의 자금사정은 갈수록 악화되고 있다. 실제 최근 영업정지를 맞은 솔로몬·미래·한국·한주저축은행 4곳의 중소기업 대출 규모는 약 4조원 수준으로 전체 대출 5조8,000억원의 70% 가까이 차지한다. 한국저축은행은 지난해 말 기준 전체 여신 9,913억원 중 98.08%에 해당하는 9,723억원을 기업자금대출로 운용했으며 미래저축은행은 지난해 6월 말 기준으로 전체 여신 1조7,396억원의 88.95%, 한주저축은행의 경우도 전체 여신의 52.19%에 해당하는 894억원을 중소기업에 대출했다. 이들 저축은행 퇴출이 중소기업 자금조달에 영향을 미칠 수밖에 없는 이유다. 더욱이 저축은행 업계가 전반적으로 중소기업 대출을 점점 줄이고 있는 실정이다.