홈

경제·금융

경제·금융일반

[되짚어본 리먼 파산 1년] <2> 유동성으로 막은 과잉 유동성위기

입력2009.09.07 18:21:07

수정

2009.09.07 18:21:07

신용경색 때마다 돈 쏟아부어<br>자산버블로 또다른 위기 자초

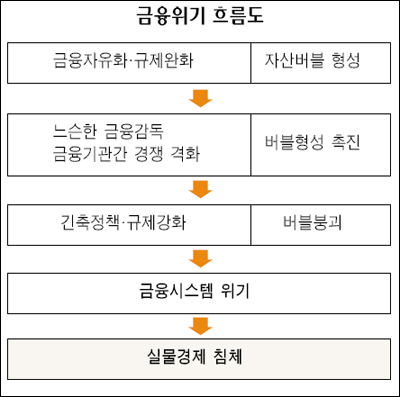

경기가 호황에서 불황, 그리고 다시 호황으로 넘어가듯 금융위기도 버블(거품)과 붕괴, 그리고 다시 버블이 반복돼왔다. 이는 시장의 과잉 유동성으로 생긴 버블이 붕괴되면서 신용경색이 발생하자 이의 해결책을 또다시 유동성을 쏟아붓는 데 이유가 있다.

한국은행에 따르면 금융위기는 지난 1618년 이후 48번이나 발생했다. 20세기에 들어선 후에도 1929년 대공황을 비롯해 총 12번의 위기를 맞았다.

금융위기는 매번 다른 모습인 듯하지만 그 시작과 끝에는 규제와 유동성의 변화라는 공통점이 있다. 우선 금융위기는 금융시장에 새로운 금융상품이 혜성처럼 떠오르면서 촉발된다.

금융규제 완화의 빈틈을 뚫고 신기술과 신상품이 등장하면서 시작된다. 투자은행을 비롯한 금융기관들이 전문적 지식을 이용해 거품이 끼인 자산을 담보로 각종 유동화 상품을 개발해 투자자들의 투기적 환상을 자극한다. 이로 유동성 쏠림현상이 나타난다.

지금 우리가 겪고 있는 미국발 서브프라임 모지기 위기도 IT 버블붕괴에서 시작됐다. 미국 정부가 IT 버블붕괴의 충격을 완화하기 위해 장기간에 걸쳐 금융완화정책과 저금리를 유지하자 은행 등 금융기관들이 과도하게 대출을 확대하면서 주택가격과 주가에 거품(과도한 가격 상승)을 만들었다.

또 금융완화로 부풀어 오르기 시작한 버블은 느슨한 금융감독과 경쟁심화로 더 커진다. 서브프라임은 미국의 증권거래위원회(SEC)가 투자은행들이 빌릴 수 있는 돈을 순자본의 15배로 묶어놓은 끈을 풀어놓음으로써 20~30배 빌리도록 방치했다.

문제는 정부가 버블을 확인하고 대응에 나설 때는 이미 늦은 경우가 많다는 점이다. 버블을 잡기 위한 급격한 금융긴축과 규제강화는 버블붕괴, 금융위기로 이어진다. 서브프라임 사태도 미국 정부가 주택가격 상승과 통화량 증가에 대응해 금리를 1.0%에서 5.25%까지 급격히 올리면서 집값과 주가가 폭락하고 서브프라임 모기지 대출의 연체가 급증했다.

그러나 미국 정부는 이번에도 IT 버블붕괴를 벗어난 것과 같은 전철을 밟아나가고 있다. 지난해 9월 리먼브러더스 파산으로 촉발된 신용경색으로 시장의 유동성이 마르자 인공호흡기로 산소를 공급하듯 은행들에 유동성을 불어넣었다. 얼어붙었던 금융시장이 풀리고 경기회복에 대한 기대감이 되살아나자 풀린 유동성이 자산가격을 끌어올리고 있다.

전문가들은 이제부터가 문제라고 지적한다. 시중에 돈이 넘쳐나고 그 돈이 투기자금으로 쓰이기 시작하면 또 다른 금융위기가 다가오는 시그널로 받아들일 수 있다는 것이다.

전문가들은 "정부가 금융위기를 예방하기 위해 통화량을 적절히 조절하고 과잉 유동성이 투기자금으로 쓰이는 것을 사전에 막아야 한다"고 목소리를 높인다. 금융혁신과 규제완화로 부작용을 차단할 수 있는 감독체계도 중요하다는 지적이다.

특히 리스크 관리의 사각지대를 없애고 새로운 파생금융상품의 위험성도 간파할 수 있는 체제와 전문성 구축만이 금융위기의 재발을 막을 수 있다는 것이다. 또 금융회사들도 덩치 경쟁보다는 자산건전성과 부동산 등 자산가격의 움직임을 예의주시해야 할 시점이라고 강조한다.

<저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지>