|

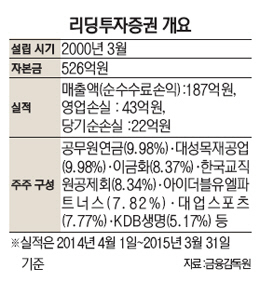

8개 기업이 출사표를 던진 리딩투자증권 인수전이 러시앤캐시와 키스톤-머큐리 컨소시엄 간 2파전으로 압축되고 있다. 양측이 강력한 인수 의지를 내비치고 있는데다 자금 조달 계획도 마무리해 넉넉한 실탄을 확보한 것으로 알려졌다.

25일 투자은행(IB) 업계에 따르면 키스톤-머큐리 컨소시엄은 리딩투자증권 인수를 위해 추진 중인 400억원 규모의 프로젝트 사모펀드(PEF) 조성 작업이 최근 막바지 단계에 돌입한 것으로 전해졌다. 프로젝트 PEF는 특정 기업을 투자 대상으로 사전에 정하고 설립된다. 키스톤-머큐리 컨소시엄은 400억원 규모의 프로젝트 PEF 자금에 이미 확보한 블라인드 PEF의 자금을 더해 인수자금을 충당할 방침인 것으로 알려졌다.

앞서 리딩투자증권 매각주관사인 딜로이트안진은 지난 11일부터 18일까지 인수의향서(LOI)를 접수한 결과 키스톤-머큐리 컨소시엄과 러시앤캐시를 산하에 둔 아프로서비스그룹, 메리츠종금증권·AJ인베스트먼트·대업스포츠 등 총 8곳이 인수전에 참여했다. 당초 유력한 인수 후보로 꼽혔던 메리츠종금증권은 리딩투자증권 인수에 대해 최근 관심이 멀어진 것으로 전해졌다.

이에 비해 키스톤-머큐리 컨소시엄은 예비입찰 이전부터 연기금·공제회 등 기관투자가를 대상으로 자금 조달에 나섰을 만큼 이번 인수전에 강력한 의지를 내보이고 있다는 후문이다. 특히 제갈걸 키스톤 PE 회장이 HMC투자증권(001500) 사장을 역임해 증권업에 정통한 만큼 리딩투자증권 인수 후 경영 성과를 기대할 수 있다는 것이 강점으로 꼽힌다.

러시앤캐시로 유명한 아프로서비스그룹 역시 리딩투자증권을 품어야 대부업·저축은행·캐피털·증권사를 모두 아우르는 종합금융그룹으로 발돋움할 수 있는 만큼 인수전에 총력을 쏟고 있다. 특히 오는 2019년까지 대부업 자산을 40% 수준까지 감축하기로 해 금융 사업 포트폴리오의 다각화가 절실한 상황이다. 다만 금융 당국이 일본계로 분류될 수 있는 아프로그룹의 리딩투자증권 인수를 허가해줄지가 변수라는 지적도 있다. 증권업계의 한 관계자는 "최근 오릭스PE가 현대증권을 인수한 상황에서 금융 당국이 또다시 일본계 금융 자본의 국내 증권사 인수를 허가해주기는 부담스러울 수 있다"고 분석했다.

한편 매각주관사인 딜로이트안진은 이달 말 예비 입찰 이후 한 달간 실사를 거쳐 10월께 리딩투자증권 매각 본입찰을 실시할 예정이다.