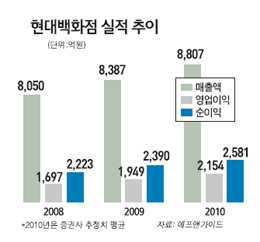

탄탄한 내실 구축… "올 공격경영 앞으로"<br>7년간 구조조정 비효율성 제거<br>점포 확대 등 외형 성장 본격화<br>2010년 매출 8,800억원 기대

| | 서울 압구정동에 위치한 현대백화점 본사를 찾은 고객들이 매장에 진열돼 있는 여성의류를 살펴보고 있다. |

|

| | 김민아 대우증권 연구위원 |

|

"시장이 현대백화점의 이익성을 과소평가하고 있다. 이 회사의 주가는 충분히 재평가 받을 만한 위치에 놓여 있다"

최근 외국계 증권사인 맥쿼리증권이 현대백화점의 목표주가를 12만원에서 12만5,000원으로 상향조정하면서 내놓은 코멘트다. 장기적인 성장성을 감안할 때 주식시장에서 이 회사의 가치를 지나치게 보수적으로 보고 있다는 의미로 해석된다.

현대백화점은 지난 7년간 효율성 제고를 통한 내실경영에 마침표를 찍고 올해부터 본격적인 공격경영에 나선다. 뼈를 깎는 구조조정을 통해 안으로 축적된 역량을 이제 본격적으로 표출하겠다는 의지를 표명한 것이다. 현대백화점은 이를 위해 점포 수를 현재의 11개에서 2015년까지 18개로 늘리는 등 외형 확장을 본격화한다는 방침이다.

◇점포ㆍ직원 구조조정해 비효율성 제거= 현대백화점은 지난 6년간 내부의 힘을 키우기 위해 뼈를 깎는 구조조정을 시행했다. 우선, 2003년 영업이 부진했던 부평점 매각을 시작으로 2004년에는 반포점, 2005년 성남점을 각각 점포망에서 제외시켰다. 2003년 중동점을 만든 후 7년간 새로 점포를 만들지도 않았다.

명예퇴직 등 인력에 대한 구조조정도 단행해 7년전 4,000명이던 종업원 수를 절반 수준인 2,000명으로 줄였다. 이에 따라 매출액 대비 인건비 비중도 2008년 6.8%에서 올해 5%대로 낮아질 전망이다.

현대백화점의 이러한 행보는 지난해까지 공격 경영보다는 내부 역량을 다지는 '내실 경영'을 꾀하겠다는 경영진의 전략과 맥을 같이 한다. 실제로 경청호 현대백화점 그룹 부회장은 지난해 말 기자간담회에서 "7년 전 내실경영을 우선적으로 선택한 것이 옳았다"고 자평하기도 했다.

◇'힘은 비축됐다' 올해부터 공격경영 '앞으로'= 7년간의 내실경영이 '1보 전진을 위한 2보 후퇴'였다면 올해부터는 본격적인 공격경영을 통해 '1보 전진'을 이룬다는 게 현대백화점의 전략이다.

이를 위해 이 회사는 전국 주요 거점지역에 매년 1개씩 신규 복합쇼핑몰을 개점하기로 했다. 당장 올 8월에는 일산 킨텍스에 들어서는 연면적 45만평 규모의 복합쇼핑몰에 현대백화점을 입점시키고, 내년에는 대구 계산동에 1만5,000평 규모의 백화점을 열 계획이다. 또 청주점(2012년), 서울 양재동(2013년), 광교신도시 및 안산점(2014년), 아산신도시(2015년) 등에 출점을 하는 등 5년 동안 총 7개의 점포를 새로 선보일 예정이다.

이렇게 되면 현대백화점은 현재 11개인 백화점이 18개로 늘어나게 된다. 이에 따라 한국투자증권은 기존 점포의 증축까지 이뤄질 경우, 그룹의 백화점 매출액은 2009년 3조7,000억원에서 2016년에는 6조6,000억원으로 증가할 것으로 내다봤다.

현대백화점의 이러한 모습은 실적에서도 그대로 나타났다. 현대백화점의 영업이익은 1ㆍ4분기에 525억원을 기록, 지난해 같은 기간보다 14.4%가 늘었다. 구조조정으로 인한 판매 및 인력관리비 절감이 주 요인이었다.

외형성장도 기대된다. 실제로 증권관련 분석기관인 에프앤가이드가 집계한 증권사 추정치평균에 따르면 현대백화점의 올해 매출액은 지난해보다 4.6% 증가한 8,788억원으로 늘어나고 영업이익도 2,000억원대를 훌쩍 넘어 2,150억원에 달할 것으로 전망됐다.

소비심리 회복·영업효율성 증대… 안정적 실적 예상

● 애널리스트가 본 이회사

현대백화점은 고소득층의 지속적인 소비와 더불어 소비자들의 전반적인 트레이딩업(중산층이 새로운 명품브랜드를 소비하는 경향) 현상으로 인해 안정적인 실적 성장을 이어갈 것으로 보인다.

올해는 ▦소비심리의 회복과 지난해 상반기 기저효과로 인한 올 상반기 백화점 매출의 견조한 성장 ▦비용 절감 노력으로 인한 영업 효율성의 증대가 기대된다. 또한 2015년까지 총 7개의 신규 점포 오픈이 예정돼 있어 장기 성장 동력의 부재로 받았던 벨류에이션(기업가치 대비 주가) 할인 폭이 감소할 전망이다.

원화강세로 인해 내국인 출국자수가 증가해 백화점 매출의 약 20%를 차지하는 명품과 화장품 부문에 부정적인 영향이 예상되지만 그 영향은 고성장세의 둔화 정도에 그칠 것으로 판단된다. 또 이익률이 높은 의류와 잡화 매출의 성장이 부정적인 영향을 상쇄할 전망이다.

또한 자회사의 실적 개선이 영업외수익에 기여할 전망이다. 자회사 중 현대홈쇼핑의 1ㆍ4분기 매출액은 지난해 동기대비 30% 이상 성장, 지분법이익이 52억원에 달했다. 앞으로 현대홈쇼핑, HCN의 실적 개선으로 올해 전체 지분법이익은 1,140억원을 예상한다. 8월 현대홈쇼핑 상장, 9월 HCN 상장이 예정되어 있어 지분가치의 상승도 기대된다.

경기가 본격적으로 회복하게 되면 중상위층이 소비를 늘릴 것으로 예상된다. 고소득층도 경기와 무관하게 지속적으로 고급 제품을 소비할 것으로 보인다. 특히 소비가 회복되면 VIP고객의 단가는 더욱 늘어날 것으로 전망된다.

|