|

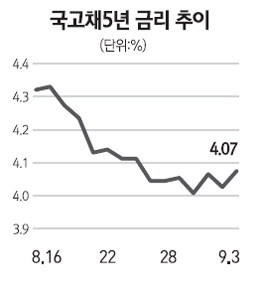

한국 채권, 주로 국채가 외국 투자자들에게 인기 있는 것은 그 이유가 충분히 있다. 한국은 OECD 국가들 중에서 금리가 가장 높은 그룹에 속하고 한국보다 국가등급이 낮으면서도 금리가 높지 않은 나라도 많다. 게다가 국가부채와 재정건전성 문제에서도 비교적 자유롭다. 경상수지에 대해서는 초강대국의 반열에 속해있다. 3%대 이탈리아 채권이나 2%대 영국 채권을 사는 것 보다 4%대의 한국 채권 비중을 늘리는 것이 더 합리적이라는 것에 국제 금융시장은 점점 더 많이 동의하고 있다. 최근 외국인 투자 주체의 다크호스로 떠오르고 있는 중국 입장에서도 우리나라 원화는 중국 위안화의 환율을 결정할 때 참조가 되는 통화일 뿐 아니라, 중국을 대상으로 막대한 무역흑자를 누리는 국가의 통화이다. 그러면서도 자국 보다 금리가 높다. 중국의 투자목적이 외환보유액의 변화 일환이든 민간투자이든 지간에 매력적일 것이다. 금리가 오르는(채권값이 떨어지는) 상황에서는 일반적으로 채권투자를 늦추게 된다. 반면에 금리가 오를 대로 오르고 난 다음에 채권을 사면 높은 금리의 이자수익을 누릴 수 있어서 어지간히 공격적인 투자자라도 기준금리 인상 시기에는 기다리거나 소극적으로 대응하는 것이 보편적이다. 그렇다면 현재의 외국인 채권매수가 한국은행의 기준금리 인상 리스크를 의식해서 줄어들 것인가. 최근까지 보면 그럴 가능성은 높지 않다. 이미 7월에 서브프라임 위기 이후 첫 기준금리 인상을 단행했으나 오히려 외국인 채권매수가 급증하고 이에 힘입어 시장금리는 떨어지는 것을 경험했다. 현재 한국 국채에 매력을 느끼는 외국인들은 채권을 중간에 팔아 시세차익을 남길 수 있다는 기대 보다는 이미 상대적으로 높은 금리와 선호할만한 통화를 보유하겠다는 장기적인 안목에 더 많이 의존한다고 해석할 수 있다. 따라서 이 번 주 금융통화위원회에서 또다시 금리를 인상하더라도 더 많은 외국인의 매수세를 불러일으키고 시중금리가 상승하지 않은 결과를 경험할 가능성이 높아 보인다. 반면 원화는 강세를 보임에 따라 수입물가를 떨어뜨리고 수출경기를 중심으로 쿨다운 시키는 영향을 미침으로써 ‘금리 때문이 아닌 환율에 의한’ 인플레이션 압력 둔화로 이어질 가능성이 높다. 아직 금통위의 의사결정에 대해 예측이 어려운 시점에서 내국인이나 외국인 모두 일단 투자를 주춤하는 소강상태를 보일 것이며 이 과정에서 그간 강세에 따른 기술적 조정 가능성이 높아 보이지만 금통위 이후에는 채권매수세가 더 늘어날 것으로 전망한다.