|

2세대 기업인수목적회사(SPACㆍ스팩)의 증시상장 물꼬가 터졌다.

한국거래소는 2일 지난달 30일 ‘우리기업인수목적2호’가 코스닥시장 상장예비심사를 청구했다고 밝혔다.

우리스팩2호는 에이씨피씨(95.2%)와 우리투자증권(4.8%)이 발기인으로 20억원을 투입하고, 공모를 통해 130억원을 조달해 총 150억원 규모로 운용될 예정이다.

지난 2010년 국내 증시에 스팩 제도가 도입된 이후 상장됐던 22개 1세대 스팩들이 존립기간인 3년이 지나 속속 퇴장하고 있는 가운데 새로운 피의 수혈이 시작된 것이다. 특히 2세대 스팩은 1세대가 겪었던 다양한 시행착오를 반영해 출범하는 만큼 시장의 기대도 크다.

김남규 한국거래소 코스닥시장본부 상장심사부 팀장은 “2세대 스팩 시장에서는 1세대 때 나타났던 과열양상과 규제에 대한 학습효과가 나타나면서 스팩의 특성이 살아나고 있다”며 “최근 성공사례가 잇달아 나오면서 스팩이 기업에게는 평균 11~12년이 걸리는 기업공개(IPO) 시간을 단축시켜 자금조달에 도움을 주고, 금융투자회사에게는 새로운 틈새시장이 될 수 있다는 인식이 확산되고 있다”고 말했다.

실제 이번에 상장심사를 청구한 우리투자증권은 1세대 스팩인 ‘우리스팩1호’를 350억원 규모로 조성해 유가증권시장에 상장했지만 합병대상을 찾지 못해 지난해 12월 상장폐지됐던 아픈 과거가 있다. 하지만 이번에는 규모를 대폭 줄이고 상장시장도 코스닥으로 바꿔 재도전에 나선다. 스팩의 공모금액이 줄어들면 합병대상을 선택할 수 있는 폭이 넓어지고, 필요할 경우 증자를 해 대응할 수도 있기 때문이다.

금융투자업계 한 관계자는 “최근 하나그린스팩이 모바일게입 ‘애니팡’으로 유명한 선데이토즈와 합병에 성공하면서 스팩이 업계의 새로운 수익원으로 떠오르고 있다”며 “스팩 1호의 성공에 힘입어 2호 상장을 추진하는 증권사가 3~4곳 정도 있다”고 전했다.

현재 업계에서는 스팩을 통해 하이비젼시스템을 합병한 이트레이드증권, 한일진공기계를 합병한 키움증권 등이 2호 스팩 상장을 준비 중인 것으로 알려졌다.

사실 1세대 스팩의 성적표를 수치로만 놓고 보면 그리 나쁜 편은 아니다. 코스닥시장 스팩 합병추진율은 52.6%로 미국시장의 과거 10년간 합병추진율인 54.7%와 비슷하기 때문이다. 하지만 꼼꼼히 따져보면 성공한 시장은 아니다. 지난 2010년 스팩이 도입된 이후 총 22개(유가증권 3개ㆍ코스닥 19개)의 스팩이 상장했지만 절반이 넘는 12개사가 합병을 성사시키지 못해 상장폐지됐다. 특히 유가증권에 상장했던 미래에셋제1소스팩, 동양밸류오션스팩, 우리스팩 등 3사는 모두 상장폐지라는 쓴 맛을 봤다.

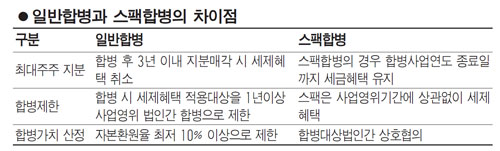

김 팀장은 “1세대가 운영된 지난 3년간 업계의 요구를 반영해 가장 큰 걸림돌이었던 합병대상법인의 가치산정 제한요건을 자율화하는 등 다양한 규제가 완화됐다”며 “금융투자회사들도 기존에는 제조업 중심으로 합병대상법인을 물색했지만 앞으로는 소규모 성장기업 중심으로 합병을 모색하겠다는 방침이어서 시장활성화가 기대된다”고 말했다.