홈

경제·금융

경제·금융일반

카드·캐피털債 금리 '고공행진'

입력2008.12.07 18:33:42

수정

2008.12.07 18:33:42

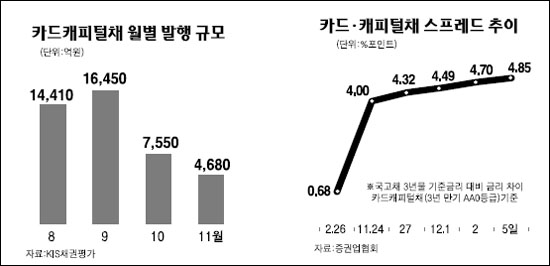

3년만기 9%넘어 국고채와 금리차 4.85%P까지 벌어져<br>캐피털업체 자금조달 막막…채권안정펀드에 실낱 기대

캐피털 업체들이 발행하는 카드·캐피털채 금리가 대출부실 우려로 연일 상승세를 보이는 가운데 마침내 두자릿수에 육박하고 있다.

7일 금융계와 증권업협회에 따르면 카드·캐피털채 가운데 신용등급이 상대적으로 높은 3년 만기 카드ㆍ캐피털채(AA0) 금리는 지난 5일 현재 9%를 넘어섰다.

카드ㆍ캐피털채와 국고채(3년물) 간의 금리 스프레드(차이)는 5일 4.85%포인트로 올 들어 최고치를 나타냈다. 이에 따라 국고채 금리를 합산하면 카드ㆍ캐피털채 금리는 9.01%로 11월(8.52%)보다 0.5%포인트나 올랐다.

현재 카드ㆍ캐피털채 금리는 같은 신용등급의 회사채(AA0등급, 8.48%)보다도 0.53%포인트나 높다. 이는 중소기업과 건설업체들의 자금난으로 캐피털 업체들이 직격탄을 맞을 것이라는 우려 때문이다.

가장 여건이 좋다는 삼성카드의 경우도 자금조달 비용이 크게 늘어나고 있다. 삼성카드가 11월28일 발행한 캐피털채(AA0등급) 금리는 9.19%로 수수료 등 부대비용 등을 포함하면 자금조달 비용이 사실상 10%를 웃도는 것으로 평가된다. 우리캐피탈도 11월 채권보다 안전하다는 평가를 받는 자산유동화증권(ABS)을 발행하면서 표면금리를 9.76%로 책정했다.

캐피털 업체들은 이처럼 높은 금리에도 자금을 구하지 못해 발을 동동 구르고 있다. KIS채권평가가 1~5일 캐피털채 발행현황을 조사한 결과 채권시장에서 발행된 캐피털채는 삼성카드(100억원)가 유일했다. KIS채권평가에 따르면 11월 중 발행된 카드·캐피털채 물량은 4,680억원에 그쳐 10월까지의 월평균 발행물량 7,550억원을 훨씬 밑돌았다.

양찬규 KIS채권평가 연구원은 "이달 들어 캐피털 업계의 과당경쟁에 따른 수수료 인상, 조달금리 상승에 따른 금융비용 상승에다 유동성 위험까지 부각되면서 캐피털 업체의 채권발행은 사실상 중단된 상태"고 평가했다.

특히 연말을 맞아 기관투자가들의 채권 수요가 크게 줄어들면서 캐피털 업계는 '12월 유동성 대란설'에 시달리고 있다. 이에 따라 캐피털 업체들은 채권시장안정화펀드를 통한 카드·캐피털채 매입에 실낱 같은 희망을 걸어야 하는 형편이다. 금융계의 한 관계자는 "현재 캐피털사들은 조달금리가 크게 올라도 유동성을 제때 확보하지 못해 경영에 위협을 느낄 정도"라고 전했다.

<저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지>