|

LG디스플레이가 회사채 발행을 위한 기관 수요예측에서 뜻밖의 흥행에 성공하면서 발행 규모를 당초 계획보다 1,000억원 더 늘렸다. 웅진 사태 이후 급격하게 위축됐던 회사채 발행시장에 모처럼 만에 불어온 훈풍이다.

24일 금융감독원에 따르면 LG디스플레이는 당초 3년물과 5년물 무보증 회사채 2,000억원을 발행할 예정이었지만 기관들의 수요 증가로 발행 규모를 3,000억원으로 늘렸다고 정정공시를 냈다. 3년물이 2,100억원, 5년물이 900억원이다. 지난 22일 실시한 수요예측 결과 3년물의 경우 18개 기관에서 2,800억원어치의 물량이, 5년물에는 1,200억원어치의 물량이 몰리면서 높은 경쟁률을 기록한 데 따른 것이다.

웅진 사태 직후 회사채를 발행한 아시아나항공ㆍLS전선ㆍGS건설 등 대부분의 기업들이 흥행에 참패한 것과 달리 예상 밖의 호응을 얻으면서 LG디스플레이는 발행 규모 증액을 곧바로 결정한 것으로 알려졌다. 인수단의 한 관계자는 "계약서상에 발행금리나 경쟁률이 양호할 경우 발행 규모를 늘릴 수 있다는 조항을 마련해뒀지만 발행사나 주관사나 이 같은 흥행을 기대하지는 못했다"며 "웅진 사태 직후 크레디트물을 적극적으로 담지 못했던 보험사나 연기금들이 모처럼 우량 회사채가 시장에 나오자 대거 청약에 나선 것으로 보인다"고 말했다.

LG디스플레이가 발행 규모를 대폭 늘리면서 공동 대표주관사인 한국투자증권과 이트레이드증권이 챙기게 된 주관수수료와 인수수수료 수입도 기존 3억5,000만원에서 5억5,000만원으로 늘어났다.

전문가들은 웅진홀딩스의 법정관리 신청 이후 A급 이하 회사채 시장이 크게 위축된 가운데 AA-급으로 신용등급이 우량하고 업황 개선 기대감도 높은 LG디스플레이 회사채가 시장에 나오면서 반사이익을 얻은 것으로 풀이했다. 신환종 우리투자증권 연구원은 "웅진 사태 이후 급격하게 얼어붙었던 회사채 시장이 살아나는 조짐이지만 건설ㆍ조선ㆍ해운업종을 제외한 AA-급 이상 우량채로만 수요가 몰리고 있다"며 "저금리의 장기화로 마땅한 투자처를 찾기 어려운 상황에서 상대적으로 업황이 양호하고 금리수준도 매력적이라는 판단에 투자자들이 대거 청약에 나선 것으로 보인다"고 분석했다.

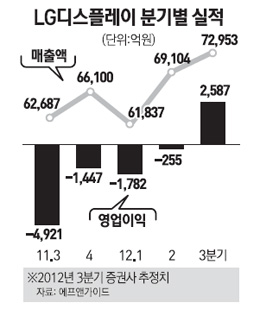

최근 액정표시장치(LCD) 패널 가격이 견조한 흐름을 이어가고 있는데다 TV 판매도 늘어나고 있어 디스플레이 업황 회복에 대한 기대감이 커지고 있다. 시장에서는 지난 3ㆍ4분기 LG디스플레이의 영업이익이 8분기 만에 흑자전환에 성공한 것으로 관측하고 있다.

전문가들은 당분간 회사채 시장에서 수급 불균형이 이어지고 있는 가운데 우량 회사채에 대한 수요는 늘어날 것으로 내다봤다. 민동원 현대증권 연구원은 "웅진홀딩스의 법정관리 영향으로 A급 이하 회사채에 대한 경계심리는 더욱 커지고 있는 반면 한국의 국가 신용등급 상향 영향으로 우량등급 채권 수요는 늘어나고 있다"며 "경기 불확실성이 커질수록 이 같은 양극화가 더 심화될 것"이라고 전망했다.