|

|

|

인터파크의 알짜 자회사인 인터파크INT가 코스닥 시장에 상장한다. 인터파크INT는 국내 최초로 인터넷쇼핑몰을 선보인 인터파크가 온라인상거래 관련 경쟁력을 강화하기 위해 도서·쇼핑·엔터테인먼트&티켓(ENT)·투어 부문을 통합한 회사다. 인터파크는 인터파크INT의 지분 91.13%를 소유하고 있다.

인터파크INT의 쇼핑몰은 국내 전자상거래 업체 중 독보적인 경쟁력을 보이고 있다. 모회사인 인터파크는 지난 1996년 우리나라 최초로 인터넷쇼핑몰을 열었으며, 인터파크INT는 지난 17년 간 쌓아온 노하우를 통해 생활 전반에 걸쳐 필요한 정보와 콘텐츠를 공유하고 카테고리별로 분류해 가장 스마트한 쇼핑 플랫폼을 제공하고 있다.

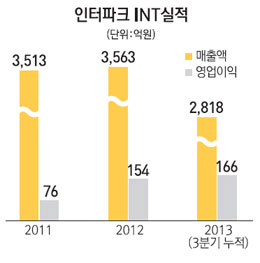

특히 최근 들어 국내 온라인 쇼핑 시장규모가 크게 성장하면서 인터파크INT의 실적도 꾸준히 증가하고 있다. 한국온라인쇼핑협회에 따르면 지난 2007년 국내 온라인 쇼핑규모는 19조 9,300억원 규모였으나 지난 2012년에는 47조 6,400억원으로 139%나 증가했다.

업계 한 관계자는 "전자상거래 분야는 브랜드인지도확보와 고객충성도, 상품구색, 판매노하우 등에서 기존에 우위를 점한 업체들의 강세가 예상된다"며 "인터파크INT와 같은 상위권 업체들의 꾸준한 성장이 전망된다"고 말했다. 인터파크INT측은 "앞으로 차별화된 상품력(구색 및 가격)과 서비스를 통한 상품가치 극대화가 가능한 주방전문몰, 가구전문몰, 커피전문몰 등 전문몰 사업을 강화하고, 최근 스마트 기기 확산 추세에 맞춰 모바일 사업을 강화해 향후 성장 동력으로 삼겠다"고 밝혔다.

도서부문의 경우 인터파크INT의 시장점유율은 23%로 2위를 차지했다. 인터파크INT는 앞으로 기존 온라인 도서유통 사업자에서 콘텐츠 생산과 유통으로 영역을 확대해 도서 산업의 수직적 통합을 통한 시장 지배력 확대와, e-북 등 서비스 외연 확대로 신규 수익모델을 창출할 계획이다. 인터파크INT는 이를 위해 지난 2010년 국내 최초의 통합 전자책 서비스인 '비스킷'을 선보이기도 했다. 비스킷은 현재 국내 최대 수준인 10만종의 콘텐츠를 제공하고 있으며, 아이폰·안드로이드폰 등에서 자유롭게 이용할 수 있다.

ENT부문의 경쟁력은 독보적이다. ENT부문은 티켓예매시장에서 70%에 육박하는 점유율로 압도적인 1위를 유지하고 있다. ENT부문은 앞으로도 꾸준한 성장이 예상된다. 소득 수준의 증가, 주 5일제의 정착 등으로 공연·영화·전시 관련 시장이 지속적으로 커지고 있기 때문이다. 인터파크INT는 향후 ENT부문의 해외 진출을 추진할 계획이다. 인터파크ENT 관계자는 "온라인 티켓 판매 시스템이 한국에 비해 떨어지는 중국 시장 진출을 고려하고 있으며, 현재 시장 조사 및 현지 파트너 발굴 작업을 진행 중이다"고 밝혔다. 이 관계자는 또 "중국 시장 진출은 장기적으로 국내 시장 규모의 한계를 극복하는 동력이 될 것"이라고 덧붙였다.

투어 부문도 빠르게 성장하고 있다. 최근 국민들의 소득 수준이 높아지고 해외 여행에 대한 수요가 증가하면서 과거 단체 여행에서 개인 여행으로 여행 트랜드가 바뀌고 있기 때문이다. 특히 개인 여행을 선호하는 젊은층은 온라인 사이트 간 가격 비교를 통해 싼 티켓을 구매하는 것에 익숙하며, 인터파크INT의 투어 부문은 이들을 위한 최적의 플랫폼을 제공한다는 평가를 받고 있다. 실제 투어 부문의 매출액은 지난 2010년 142억원에서 2012년에는 252억원으로 80% 가까이 성장했다. 작년 3·4분기까지 매출액도 212억원을 기록했다.

이처럼 인터파크INT는 전 사업 부문이 고른 성장세를 보이고 있다. 지난해 1~9월 매출액은 2,818억원을 기록했으며, 이 중 도서부문이 60.29%, ENT부문이 15.46%, 쇼핑부문이 14.43%, 투어부문이 9.82%를 차지하고 있다.

박희진 신한금융투자 연구원은 "인터파크INT는 인터파크의 핵심 사업 부문을 분할 상장하는 것이기 때문에 인터파크와 동일하게 보면 된다"며 "현재 인터파크에 대한 금융투자업계의 전망은 상당히 긍정적이다"고 설명했다. 박 연구원은 또 "인터파크INT는 당분간은 여행쪽을 성장 동력으로 삼고, 중장기적으로 ENT부문에 집중할 것으로 보인다"고 덧붙였다.

23~24일 공모주 청약 … 136만여주 일반 배정

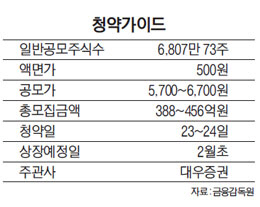

인터파크 INT는 코스닥시장 상장을 위해 오는 23~24일 이틀 간에 걸쳐 일반투자자를 대상으로 공모주 청약을 실시한다.

전체 상장 예정주식 3,243만 190주 중 680만 7,073주를 공모한다. 공모 물량 중 68만 707주(10.0%)는 우리사주조합에 우선 배정된다. 일반청약자에게 배정된 물량은 136만 1,415주(20.0%)이며, 나머지는 기관투자자에게 배정된다.

전체 상장 주식 중 최대주주 등의 물량인 2,390만 1,827주(73.7%)는 상장 후 1년 동안 보호예수로 묶이며, 우리사주조합에 배정된 68만 707주(2.1%)는 예탁 후 1년 동안 보호예수된다.

공모 예정가는 5,700~6,700원이며, 액면가는 500원이다. 전체 공모 금액은 388억~456억원으로 예상되며, 이 중 45%는 △ENT 사업부의 공연 투자와 제작사업 △투어사업부의 패키지사업 △모바일사업 △e북 등의 도서 신규사업에 투자할 계획이며, 25%는 공연장 건립, 나머지 30%는 통합 데이터베이스(DB) 시스템 구축과 모바일 디바이스 환경 연구 등에 사용된다.

공모주 청약인 주관사인 대우증권 본점과 지점에서 가능하다. 일반청약자의 최고 청약한도는 6만주이나, 대우증권의 우대기준 및 청약단위에 따라 12만주까지 청약이 가능하다. 청약단위는 100주 이하는 10주, 100주 초과~500주 이하는 50주, 500주 초과~1,000주 이하는 100주, 1,000주 초과~5,000주 이하는 500주, 5,000주 초과~1만주 이하는 1,000주, 1만주 초과~5만주 이하는 2,000주, 5만주 초과~10만주 이하는 1만주, 10만주 초과~12만주 이하는 2만주다. 청약결과는 27일 대우증권 홈페이지에서 확인할 수 있다.