|

|

국민연금이 투자기업에 합리적인 배당정책을 수립하고 공개하도록 요구할 수 있는 길이 열림에 따라 국내 주식시장에 적지 않은 영향을 미칠 것으로 보인다. 지난해 말 기준 국민연금이 5% 이상 지분을 보유한 기업은 시가총액 20위 중에서 15개 기업이다. 사실상 국내 유가증권시장에 상장된 대부분 대기업들이 이날 통과된 배당 추진방안의 사정권에 있다. 더욱이 국민연금은 배당정책 수립 요구를 거부한 기업의 명단을 일반 투자자에게 공개하는 등 강제성까지 갖췄다. 전문가들은 국내 주식시장의 큰손인 국민연금이 움직이면서 글로벌 수준 대비 낮은 우리나라 기업들의 배당성향을 높일 수 있는 계기가 될 수 있다고 주장한다. 반면 기업의 경영활동 영역인 배당 문제에 국민연금이 간섭하는 것은 월권이라는 반론도 나온다.

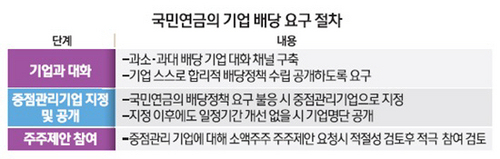

9일 국민연금 기금운용위원회에서 통과된 '국내 주식 배당 관련 추진방안'에 따르면 국민연금은 총 3단계에 걸쳐 배당 확대를 요구할 수 있다. 먼저 배당이 지나치게 낮거나 반대로 과도하게 높은 기업을 우선 대상으로 대화 채널을 구축해 해당 기업이 합리적 배당정책을 수립·공개하고 그에 따라 배당을 하도록 유도하기로 했다.

실제 국민연금은 과소·과다 배당에 대한 해명 요구에도 불구하고 기업의 배당정책에 변화가 없을 경우 '중점관리기업'으로 지정한 후 또다시 일정 기간(1년) 개선이 없는 경우에는 의결권행사전문위원회의 승인을 거쳐 기업 명단을 공개하기로 했다. 아울러 국민연금은 중점관리기업에 오른 기업에 대해 다른 소액주주가 주주제안 참여를 요청하면 이를 적극 검토한다는 입장이다.

국내 증시에 큰 영향력을 미치는 국민연금이 배당 문제에 목소리를 내면서 낮은 국내 기업의 배당성향이 개선될 것이라는 기대감도 있다. 블룸버그 집계에 따르면 국내 기업들의 배당성향(5월31일 기준)은 16.75%로 조사 대상 51개국 가운데 가장 낮았다. 배당성향은 당기순이익 중 현금으로 지급된 배당금 총액 비율로 기업이익 가운데 주주에게 돌아간 비율이다. 배당성향 1위는 체코(72.87%)다. 이어 호주(70.91%)와 핀란드(69.07%) 순이었다. 아시아 국가 중에서는 대만의 배당성향(47.69%·24위)이 가장 높았다. 우리나라는 중국(31.57%·43위)과 일본(27.96%·47위)에도 뒤졌다.

하지만 국민연금이 배당 문제에 개입하는 것은 기업의 자율적인 경영활동을 침해하는 것이란 반론도 만만치 않다. 국내 기업들이 배당보다 현금보유 비중을 늘리는 것은 성장성 둔화와 불확실성 증가에 따른 불가피한 조치라는 것이다. 배당 수준이 선진국에 비해 낮은 것은 맞지만 이는 어디까지나 기업의 투자의욕을 꺾지 않는 범위 내에서 이뤄져야 한다고 지적도 있다. 일각에서는 기업의 배당 확대가 서민소득 증대 등 정부의 의도와 달리 결국 외국인 투자가의 배만 불려줄 수 있다는 분석도 나온다. 증권사의 한 연구원은 "국내 대기업과 금융권의 경우 외국인 지분율이 평균 50% 내외를 차지하고 있어 배당액 쏠림현상이 일어날 수밖에 없다"고 밝혔다.