홈

국제

국제일반

"주식보다 회사채에 투자할때"

입력2009.04.17 18:04:32

수정

2009.04.17 18:04:32

FT "증시 조정가능성 커지고 유동성 회사채로 옮겨갈것"

지금은 주식 시장보다는 회사채에 투자할 때라고 파이낸셜타임스(FT)가 17일 보도했다. 최근 급등한 주식시장의 조정 가능성이 커졌고 증시에 유입된 유동성이 회사채로 옮겨갈 것으로 전망되기 때문이다.

FT에 따르면 최근 주식시장과 회사채 시장은 전혀 다른 메커니즘으로 움직였다. 주식시장은 글로벌 경기 회복에 기대를 건 투자자들로 봄기운이 완연했지만 회사채 시장은 경기침체 우려로 분위기가 암울했다.

뉴욕 증시는 경기 바닥 기대감에 최근 5주간 26%가 급등했다. 신규 상장 물량이 거의 없었던 점도 주가 상승으로 이어졌다. 올 들어 신규 상장 물량은 골드만삭스가 발행한 50억 달러가 유일하다.

반면 회사채시장은 금융시장 불안이 재연될 것이란 우려에 지배당했다. 물량 홍수도 회사채 시장엔 악재였다. 딜로직에 따르면 올해 발행된 회사채는 3,770억 달러로, 지난해 같은 기간보다 80% 이상 증가했다.

스털링스타모스의 포트폴리오 매니저인 마이클 카스트너는 "유동성 부족과 거래 부족이 회사채 시장을 얼어붙게 했다"면서 "이는 스트레스테스트를 앞둔 은행채는 물론 회사채를 거들 떠 보지도 않게 된 원인"이라고 말했다.

하지만 전문가들은 불안 심리가 개선될 경우 주식시장의 봄바람이 회사채 시장에도 불 것이라고 전망하고 있다. 거침없이 질주한 주식 시장의 조정 가능성이 높아진 점도 회사채의 매력을 높이는 요인이다. 카스트너는 "주식 시장이 빠른 속도로 반등해 당분간 박스권에서 맴돌 가능성이 높아졌다고 분석했다.

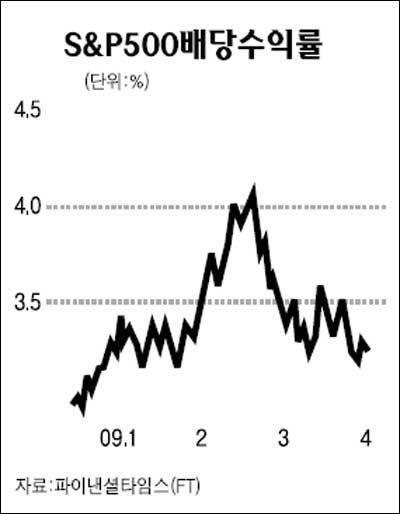

더구나 주가 급등으로 한달 전까지만 해도 4%를 넘던 배당수익률이 3.36%대로 하락해 주식을 보유했을 때 매력을 반감시키고 있다. 현재 제너럴일렉트릭(GE) 등 미국의 간판급 기업들이 줄줄이 배당금 삭감에 동참하고 있다.

줄어든 배당금은 기업 실적이 완연히 개선되기 전에는 회복이 안 된다는 점에서 당분간 배당 수익률의 반전 가능성이 낮다는 것이 전문가들의 분석이다.

메릴린치에 따르면 회사채 평균 수익률은 7.62%로 배당수익률의 2배를 웃돈다. 기관 투자자인 핌코의 지난해 12월 이후 회사채 매입에 적극 나서고 있다. 핌코의 마이클 키젤 포트폴리오 매니저는 "급상승한 주식시장을 떠나 연 7~8%의 수익을 안겨주는 회사채에 투자할 것을 고객들에게 권유하고 있다"고 말했다.

회사채 수익률이 재무부 국채(TB)보다 5% 이상 높아 회사채가 위험해 보일 수 있지만 이는 착시라는 게 FT의 분석이다. 2년 만기 TB수익률이 1%를 밑도는 등 수익률이 하락한 것은 연방준비제도이사회(FRB)의 공격적인 금리 인하 때문이라는 것이다.

FT는 뭉칫돈이 아직까지 눈치를 보고 있지만 금리 하락으로 투자처가 마땅치 않은 상황인 만큼 경기 회복 신호가 가시화 할 경우 향후 몇 달 안에 회사채 시장에 투자자들이 몰려올 가능성도 높다고 분석했다.

회사채에 투자하더라도 고수익, 고위험 상품보다는 우량채에 집중할 필요가 있다는 분석이다. 스탠더드라이프인베스트먼트의 글로벌 대표 앤드류 밀리건은 "지금의 회사채 시장은 엄청난 고통이 앞으로 지속될 것이란 점을 말해준다"고 지적했다.

채권파생상품연구소의 수석전략가인 팀 브랙셸은 "과거 사례를 볼 때 주식시장이 과매수 상황에 있을 경우 회사채 시장이 이를 따라 상승하기 보다는 주식시장이 조정을 받았다"며 신중한 입장을 내비쳤다.

<저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지>