|

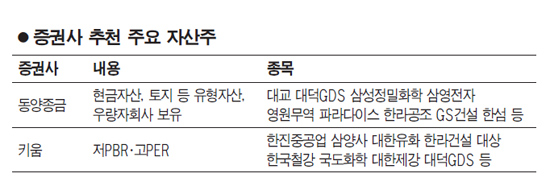

국내외에서 인플레이션 가능성이 제기되면서 보유 자산의 가치가 높은 자산주들에 대한 관심이 높아지고 있다. 다음달 초 미국의 추가 양적완화 정책 발표로 인플레이션 기대심리가 높아지고 있고 국내에서도 기대 인플레이션율이 지난 6월을 저점으로 지속적으로 상승하고 있는 점을 감안하며 향후 자산가치가 높은 기업이 재평가를 받을 수 있다는 것이다. 동양종금증권은 28일 보고서를 통해 인플레이션이 발생할 경우 보유 자산가치가 상승할 수 있는 자산주에 주목할 것으로 조언했다. 동양종금증권은 이를 위해 현금자산ㆍ토지 등 유형자산ㆍ우량 자회사 등 세가지 기준의 자산주 평가 기준을 제시했다. 동양종금증권은 우선 시가총액 대비 순현금성자산(현금성 자산-총차입금) 비율이 높은 기업을 자산주로 지목했다. 기본적으로 현금자산이 많은 기업이 자산주로 가치를 가질 수 있다는 평가 때문이다. 또 기업의 유형자산을 대표하는 것이 토지라는 점을 감안, 시가총액 대비 토지의 비율이 높은 기업에도 관심을 둘 필요가 있다고 지적했다. 이외에도 지분평가 차익이 높은 기업으로 우량 자회사를 많이 보유한 기업도 자산주로 분류할 수 있다는 주장이다. 여기에 PBR(주가순자산비율)과 배당수익률, ROE(자기자본이익률)을 감안, 자산주를 구별해 낼 수가 있다고 봤다. 이재만 동양종금증권 연구원은 “국내외 기대인플레이션이 동반상승하고 있다는 점을 고려, 자산가치가 높은 기업에 대한 관심이 필요하다”며 대교ㆍ대덕GDSㆍ삼성정밀화학ㆍ삼영전자ㆍ영원무역ㆍ케이피케미칼ㆍ파라다이스ㆍ한국타이어ㆍ한라공조ㆍ한섬ㆍ현대미포조선ㆍGS건설ㆍLG패션 등을 추천했다. 키움증권도 현재의 주식시장이 유동성 장세임을 감안, 전통적으로 인플레이션에 강하며 가격메리트가 있는 저PBR과 함께 고PER(주가수익비율) 스타일의 중소형주에 대한 관심을 둘 필요가 있다고 지적했다. 유동성 장세라는 것은 현재 경기 및 기업실적이 둔화되고 있지만 유동성 팽창으로 향후 경기 및 실적개선이 예상될 것을 감안한 저가매수세 유입에 기초하고 있기 때문이다. 마주옥 키움증권 연구원은 “현재의 시장 성격이 실적이 아니라 유동성에 의존하고 있다는 판단에서는 역사적 스프레드 상단까지 상승한 고PER 종목들은 향후 실적개선에 힘입어 배수가 하락 전환할 가능성이 높다”고 말했다.