홈

경제·금융

'씨앤앰 최대주주' 값어치 얼마나 될까

입력2007.08.26 19:36:54

수정

2007.08.26 19:36:54

濠 맥쿼리銀, 골드만삭스서 지분 30% 인수따라<br>이민주회장 지분 매입때 제시액에 업계 큰 관심

호주의 맥쿼리 은행이 수도권 최대 복수케이블TV방송사(MSO)인 씨앤앰의 지분 30%를 골드만삭스로부터 9억 7,000만달러에 인수했다는 소식이 나온 가운데, 맥쿼리가 향후 이민주 씨앤앰 회장의 지분을 얼마에 인수할 지에 케이블 업계에 촉각이 모아지고 있다.

국내 케이블TV 시장 상황을 감안할 때 맥쿼리가 인수한 가격이 예상보다 너무 높다는 평가가 증권가를 중심으로 제기되고 있다. 이런 상황에서 씨앤앰의 대주주가 되기 위해 지불해야 하는 가격이 얼마이냐에 따라 국내 SO들의 몸값 역시 전체적으로 재평가 받을 수 있고 앞으로 SO 규제 완화에 따른 인수합병(M&A)이 이뤄질 때 하나의 기준점이 될 수도 있을 것이라는 분석에서다.

민영상 CJ투자증권 애널리스트는 “이번 인수에서 가입자당 가치가 지나치게 고평가됐다는 게 일반적인 반응이긴 하지만 그 동안 논란이 대상이었던 SO 가입자당 가치에 대한 재평가 기회로 작용할 수 있다”며 “거대자본에 의한 국내 방송ㆍ통신 융합시장의 구도재편이 시작되는 신호라는 점에서 이번 딜은 그 의미가 매우 크다”고 평가했다.

산술적으로 따지면 맥쿼리가 지분 30%를 9억 7,000만달러에 샀기 때문에 대주주 요건에 필요한 20%는 최소 3억 2,000만달러 수준에 인수할 수 있다. 그러나 이렇게 단순 평가하기엔 씨앤앰을 둘러싼 변수를 결코 무시할 수 없는 상황이다.

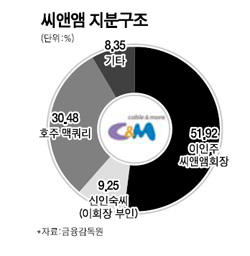

현재로선 맥쿼리가 20% 이상의 지분을 살 곳은 오로지 이민주 회장 밖에 없다는 점에서 이미 ‘지분 프리미엄’은 적용되기 시작했다는 게 업계의 평가다. 이 회장 측은 이민주 회장(51.92%)과 그의 부인 신인숙씨(9.25%) 등 총 61.17%의 지분을 갖고 있다. 아무리 시장에서 씨앤앰이 고평가 됐다고 해도 맥쿼리가 씨앤앰 대주주가 되기 위해선 이민주 회장의 지분을 인수할 수 밖에 없기 때문에 지금으로선 골드만삭스로부터 인수한 가격보다 더 높은 가격을 불러야 할 것으로 보인다. 이 회장 측으로부터 인수할 20%의 지분가격이 골드만삭스로부터 산 30% 가격보다 높을 가능성도 충분하다.

이민주 회장 측이 얼마만큼의 지분을 맥쿼리에 넘길 지도 관심사다. 물론 맥쿼리로선 20%+1주만 인수하면 산술적으로 대주주가 될 수 있다. 그러나 이 회장 측이 그 이상을 사지 않을 경우 아예 지분을 팔지 않겠다고 해 버리면 맥쿼리로서는 협상의 여지가 좁아질 수 밖에 없다.

또 다른 변수는 기업공개(IPO)다. 씨앤앰은 이미 올 초부터 서울과 런던에서 동시 상장을 추진했다. 현재로선 대주주의 대규모 지분 변동이 사실상 불가피한 상황이라 예정대로 IPO가 추진되긴 힘들어졌지만 맥쿼리로선 향후 투자금의 원활한 회수를 위해서라도 반드시 IPO를 추진할 수 밖에 없다. 이럴 경우 소액주주 지분율이 최소 30% 이상은 되야 하기 때문에 이 회장의 나머지 지분과 기타 소액주주들의 지분 역시도 충분히 변수가 될 수 있는 상황이다.

구창근 삼성증권 애널리스트는 “맥쿼리가 워낙 높은 가격에 씨앤앰 지분을 인수했기 때문에 짧은 시간내 맥쿼리가 산 가격 이상에 그 지분을 받아줄 사업자가 나타날 가능성은 희박하다”며 “짧게는 4~5년, 길게는 7~8년에 걸쳐 씨앤앰의 펀더멘탈 자체를 높여 가치를 상승시켜야만 투자 이익을 챙길 수 있을 것”이라고 밝혔다.

<저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지>