홈

경제·금융

경제·금융일반

"하나대투證, 와이즈에셋 미납금 일부라도 회수 의도"

입력2010.11.19 16:18:18

수정

2010.11.19 16:18:18

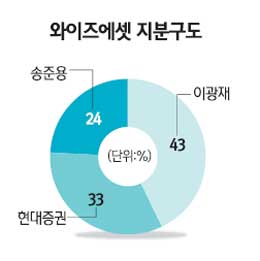

지분 67% 시장가치 산정 후 채무 변제

하나대투증권이 와이즈에셋자산운용의 최대주주 지분(67%) 인수를 추진하게 된 것은 와이즈에셋의 미납금 760억원 중 일부라도 회수하겠다는 의도로 풀이된다. 업계에서는 하나대투증권이 사실상 대납금을 돌려받을 가능성이 없는 상황에서 대주주 지분 인수가 택할 수 있는 마지막 카드라고 보고 있다.

하나대투증권의 고위 관계자는 19일 “미납금액에 대한 채권 회수 차원에서 다각적인 방안을 검토하고 있다”며 “와이즈에셋이 파산으로 청산절차를 밟게 된다면 채권자인 하나대투증권으로서는 미납금을 회수할 방법이 없어 이 같은 결정을 내렸다”고 밝혔다.

와이즈에셋의 자본금은 140억원에 불과해 이번 옵션파동에 따른 손실금(899억원)을 갚기가 어려운 실정이다.

이에 따라 하나대투증권은 와이즈에셋 최대주주 지분 인수 방식을 통해 미납금 변제에 나선 것이다. 와이즈에셋 2대 주주인 현대증권(33%)의 지분을 제외한 1대 주주 이광재 씨(43%)와 3대 주주 송준용 대표이사(24%) 등 대주주의 지분 67%를 인수해 차후 지분 가치를 높여 되팔 경우 채무 변제에 다소 유리할 수 있다는 판단이다. 회사가 정상화된다면 자산운용사 라이선스가 신규로 발급되지 않는 상황에서 프리미엄을 얹어 되팔 수 있기 때문다. 하나대투 관계자는 “지분 67%의 시장가치는 아직 산정되지 않았다”면서 “지분 인수를 결정하게 되면 회계법인의 평가를 받아 구체적인 가격을 매기고 시장가치만큼 채무액을 변제할 계획”이라고 밝혔다.

하나대투증권이 와이즈에셋자산운용의 지분 인수를 추진하면서 업계에서는 하나금융지주 계열의 자산운용사인 하나UBS자산운용(지분율 49%)과의 합병 가능성도 제기되고 있다. 이와 관련 하나대투증권 측은 “하나UBS운용과의 합병은 아예 검토하고 있지 않다”고 밝혔다.

<저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지>