조달금리 높아 수익성 훼손 우려<br>3년만기 회사채 6% 육박 정기예금보다 높아<br>무리한 외형확대경쟁 지속땐 성장잠재력 약화

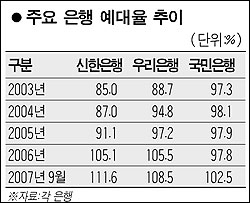

은행의 수익성이 계속 악화되는 가운데 예금에 대한 대출의 비중을 가리키는 예대율이 상승한다는 것은 차입을 통한 자산 규모 경쟁이 심화하고 있다는 뜻이다.

차입을 통한 자산 키우기 경쟁은 당장은 덩치를 늘려 인수합병(M&A) 등의 과정에서 유리한 고지를 확보하는 데 도움을 준다.

하지만 무리한 자산확대는 그만큼 잠재적인 부실 가능성을 높일 수 있을 뿐 아니라 수익성 및 성장잠재력 악화를 가져올 수 있다. 김용덕 금융감독위원장이 최근 은행의 은행채 및 양도성예금증서(CD) 발행 등을 통한 외형 확대경쟁을 경고한 것도 이 같은 이유에서다.

◇은행 수익성 훼손 우려 높아

1년 만기 은행채 금리는 지난 2일 현재 5.7%로 은행의 주요 자금 조달원인 1년 정기예금 금리(5%대 전후)보다도 높다. 이처럼 조달비용이 높다 보니 그만큼 수익성 악화 요인으로 작용할 수밖에 없다. 3년 만기 은행채는 5.9%대로 6%에 근접했다. 은행채 발행을 통해 대출을 늘리면 자금조달비용이 그만큼 늘어나게 된다.

저원가성 예금 이탈로 순이자마진(NIM)이 하락하는 마당에 은행채 발행 확대는 수익성을 더욱 악화시킬 것으로 우려되고 있다. 게다가 경기부진으로 가계 및 기업대출의 연체율이 높아질 경우 은행의 재무건전성은 급격히 악화될 가능성이 있다.

구본성 한국금융연구원 연구위원은 “예대율이 100%를 넘는다고 당장 위험한 것은 아니지만 무리한 대출 확대에 따라 부실 자산이 늘어날 경우 은행의 자산 건전성에 심각한 영향을 줄 수 있다”고 말했다.

◇ 자산 키우려는 강박관념 여전

은행이 이처럼 자산확대에 열을 올리는 것은 IMF 외환위기 이후 은행간 M&A로 덩치 불리기 경쟁이 계속되면서 무조건 자산을 키워야 살아남는다는 강박관념이 여전하기 때문이다. 은행의 한 관계자는 “상업과 한일 등 잇단 은행 합병과정에서 알 수 있듯 덩치를 키우는 게 최고라는 인식이 팽배하다”고 말했다.

하지만 무리한 자산경쟁이 계속되면 수익성 악화는 물론 성장잠재력도 약화될 것이라는 우려가 많다.

은행은 대출자산이 급격히 늘어나면 BIS 기준 자기자본비율 등 건전성 기준을 맞추기 위해 자본도 대폭 늘려야 한다. 자본확대 과정에서 고금리 후순위채 발행을 늘리면 이는 또 다시 수익성 악화로 이어진다.

이런 과정에서 새로운 성장을 위한 투자여력은 위축될 수밖에 없다. 시중은행의 한 관계자는 “자산확대에 따른 자본확충에 매달리다 보면 투자은행(IB) 등 신성장동력을 키우기 어렵게 된다”고 말했다.