홈

경제·금융

경제·금융일반

카드·캐피털 자금조달費' 눈덩이'

입력2008.10.02 18:07:56

수정

2008.10.02 18:07:56

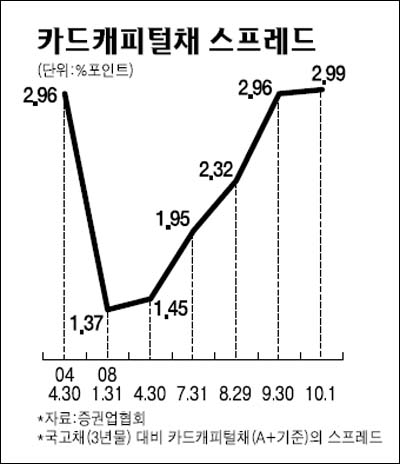

채권발행 금리 8.7%… 국고채와 스프레드 2.99%P<br>카드대란이후 최고수준

카드사와 캐피털업체들이 발행하는 채권 금리가 큰 폭으로 올라 이들의 자금조달비용도 눈덩이 불 듯 늘어나는 추세다.

2일 금융계에 따르면 국고채(3년물 기준)에 대한 카드캐피털채(A+기준) 스프레드(금리차)는 지난 1일 2.99%포인트로 '카드대란'으로 고전하던 2004년 4월 말 이후 가장 높은 수준을 기록했다.

이날 국고채 금리는 5.74%를 기록했다. 결국 카드사나 캐피털사가 채권을 발행하면 8.73%의 금리를 제시해야 자금을 조달할 수 있다는 뜻이다. 9월 초만 해도 국고채에 대한 카드캐피털채 스프레드는 2.32%포인트에 달했으나 한달 사이에 0.67%포인트나 뛰어오른 셈이다. 시장금리가 전반적인 상승 추세이지만 카드캐피털채의 금리 상승세는 훨씬 더 두드러진다.

카드회사나 캐피털업체들은 수신 기능이 없는 만큼 주로 채권발행을 통해 자금을 조달한다. 채권금리가 뛰면 자금조달비용은 크게 늘어날 수밖에 없다. 올해 들어 할부금융이나 리스ㆍ신기술금융사들의 실적이 나빠진 것도 자금조달비용이 증가했기 때문이다. 올 상반기 여신전문회사(카드사 제외)의 영업이익은 5,110억원으로 지난해 같은 기간에 비해 24%나 급감했다.

6월 말 현재 10개 캐피털사들의 유동성비율은 129.5%다. 그러나 신규차입이 이뤄지지 않는 가운데 기존 차입금을 전액 상환한다는 것을 전제로 한 '위험조정 유동성비율'은 40.7%로 떨어진다. 제때 자금이 조달되지 않으면 회사 문을 닫을 수도 있다는 의미다.

대출자산 부실화 가능성도 카드회사나 캐피털업체들을 위협하는 '지뢰'로 지적된다. 6월 말 현재 한국캐피털의 1개월 이상 연체채권비율은 7.3%로 지난해 말에 비해 두배 수준으로 뛰어올랐다.

캐피털업계의 한 관계자는 "캐피털사의 신용등급이 대체로 A2(기업어음 기준) 수준인데 기관투자가들이 A1 등급 이상으로 채권 편입요건을 강화하는 바람에 채권 발행을 통한 자금조달에 어려움을 겪고 있다"고 설명했다.

<저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지>