|

미국이 기준금리를 인상하면 한국은행이 기준금리를 동결하더라도 가계와 기업의 대출 이자 상환 부담이 커질 것이라는 분석이 나왔다.

LG경제연구원은 9일 '현실로 다가온 미국 금리 인상, 외환시장 불안보다 시중금리 상승 부담'이라는 제목의 보고서를 통해 이같이 밝혔다.

보고서는 미국 연방준비제도(Fed·연준)가 조만간 금리를 올릴 것이라며 내년 말에는 1% 내외 수준이 될 것으로 전망했다. 이창선 LG경제연구원 수석연구위원은 "미 연준 위원들이 내년 말 예상금리를 1.3~1.4%로 응답하고 있고 투자은행 예상치는 1.25%, 선물가격에 반영된 수준은 1% 미만"이라며 "내년 말 연방기금 금리는 1% 내외로 높아질 것"이라고 예상했다.

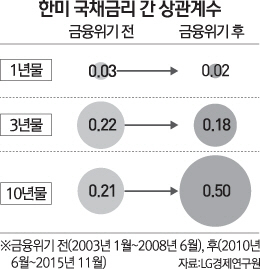

우리나라 기준금리는 국내 상황에 따라 독립적으로 결정되겠지만 장기 금리는 상승할 것으로 분석했다. 금융위기 이전(2003년 1월~2008년 6월)과 이후(2010년 6월~2015년 11월) 미국과 한국의 국채 금리 간 상관계수를 비교해보면 0.21에서 0.5로 두 배 넘게 상승했다. 쉽게 말해 미국의 10년 만기 국채 수익률이 1%포인트 변할 경우 0.21%포인트 움직였던 국내 10년 만기 국채 수익률이 이제는 0.5%포인트 변한다는 것이다.

미국 금리 인상으로 국내 장기 금리가 상승할 경우 부실 기업의 금리 부담은 커진다. 투자자들의 위험자산 선호도가 떨어지면서 신용 스프레드가 높아지고 신용도가 낮을수록 금리 상승폭은 더 커지기 때문이다.

변동금리 대출을 받았거나 신규로 대출을 받을 가계도 이자 부담이 커질 수 있다. 이 연구위원은 "우리나라는 외환방어막이 튼튼한 편이라 금리 인상이 금융 시장 불안을 가져올 가능성은 낮다"며 "다만 장기 금리가 오를 수 있는 만큼 국내 금융 시장 변동성 증대 가능성에 대비해 위험 관리에 보다 신경을 써야 한다"고 조언했다.