|

|

펀드설정액 규모가 6조원이 넘는 국내 1위 사모펀드(PEF) MBK파트너스에 대한 위기론이 확산되고 있다.

최근 국내 인수합병(M&A) 시장이 일부 대기업 간 '빅딜'을 제외하면 사실상 개점휴업 상태에 접어들면서 MBK가 투자금을 회수하기 위해 시장에 내놓은 매물들이 좀처럼 주인을 찾지 못하고 있기 때문이다. 업계에서는 지난 2005년 펀드 설립 이후 펀드 운용에 '규모의 경제'를 도입해 대형 딜 중심으로 펀드를 운용해왔던 김병주 MBK 회장의 투자 철학이 한계를 드러내고 있는 것으로 보고 있다.

3일 금융투자업계에 따르면 현재 MBK가 추진하고 있는 코웨이·씨앤앰·HK저축은행 등 매각 작업들이 공회전을 거듭하고 있다.

국내 1위 정수기 업체인 코웨이의 경우 지난달 30일 실시된 본입찰에 유력한 인수후보였던 CJ가 불참하면서 매각이 미뤄졌다. 일정이 뒤로 미뤄졌다. 케이블TV 업체인 씨앤앰도 유력 후보였던 SK텔레콤이 CJ헬로비전 인수로 방향을 틀면서 출구전략을 찾지 못하고 있다. 특히 MBK가 씨앤앰 인수를 위해 신한은행 등 금융기관들로부터 빌린 2조원대 자금에 대한 이자를 지급하기 위해 설정한 한도대출(2,000억원)도 바닥이 나면서 디폴트 우려까지 나오고 있다. PEF업계의 한 관계자는 "한도대출이 바닥난 것도 문제지만 더욱 큰 문제는 내년 7월에 만기가 도래하는 2조원 규모의 인수금융 전체"라며 "씨앤앰 매각이 계속 지연되면 최악의 경우 디폴트가 발생할 수도 있다"고 내다봤다. HK저축은행 역시 올해 7월 미국계 PEF인 JC플라워를 우선협상대상자로 선정했지만 JC플라워의 내부 사정으로 매각이 지연되고 있다.

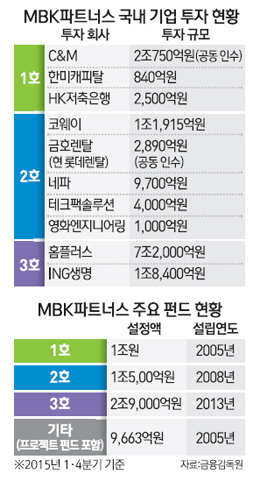

MBK가 최근 투자 회수에 어려움을 겪는 것은 국내 M&A 시장의 침체 탓도 있지만 김 회장의 독특한 투자 스타일도 영향을 미쳤다는 지적이다. 김 회장은 펀드를 운용할 때 규모의 경제를 중시해 1조원 이상의 대형 M&A 딜 위주로 투자한다. 실제 MBK가 국내에서 운용 중인 펀드는 총 3개로 각 펀드의 설정액은 1조원을 넘는다. 2005년 설립한 1호펀드의 설정액은 1조원, 2호펀드(2008년 설립)는 1조5,000억원, 3호펀드(2013년)은 2조9,000억원이다. 여기에 각종 프로젝트 펀드까지 더하면 MBK가 운용하는 펀드(설정액 기준) 규모는 6조3,663억원에 달한다. MBK가 이들 펀드를 종잣돈 삼아 기관투자가로부터 자금을 조달하거나 금융기관의 차입 등을 통해 투자한 자산은 총 11조3,000억원까지 늘어난다.

M&A업계의 한 관계자는 "MBK가 2008년에 맥쿼리 등과 함께 씨앤앰을 인수할 당시에는 케이블TV 산업의 미래가 밝았던데다 금융권에서 큰 규모의 인수금융을 일으켜 대형 딜을 성사시킨 MBK의 능력도 찬사를 받았다"면서도 "결국 조 단위의 통 큰 베팅이 투자 회수 시점에 시장 침체까지 맞물려 MBK의 발목을 잡고 있다"고 분석했다.

하지만 일각에서는 최근 제기되고 있는 MBK의 위기론은 다소 과장된 것이라는 분석도 나온다. 매각이 지연되고 있는 몇 곳을 빼면 전체 운용 펀드의 실적은 나쁘지 않다는 것이다. MBK는 1·2호 펀드를 통해 총 21개 기업에 총 30억6,000만달러(약 3조3,366억원)를 투자했다. 이 중 13건(부분 회수 포함)에서 30억달러(약 3조3,000억원)를 회수해 이미 투자 원금은 확보했다. 올해 9월 미국의 대형 케이블TV 업체인 컴캐스트에 유니버설스튜디오재팬(USJ)의 지분 51%를 15억달러(약 1조7,910억원)에 매각해 투자 원금의 2배 이상의 수익을 실현했다. MBK(2호펀드)는 2009년 골드만삭스 등과 함께 1조8,000억원에 USJ를 인수한 뒤 지분 23.57%를 보유하고 있다. 앞서 올 8월 모건스탠리프라이빗에퀴티(PE)·대만 파이스톤(Far EasTone) 컨소시엄에 팔린 차이나네트웍스시스템즈(CNS)의 경우 투자 원금 대비 1.3배 이상의 수익을 거두기도 했다.

금융투자업계의 한 고위관계자는 "최근 투자를 시작한 3호 펀드를 제외한 나머지 펀드들의 회수 실적을 보면 투자 원금 대비 200% 안팎의 수익률을 거둔 경우가 많다"며 "최근 침체된 M&A 시장을 감안하면 오히려 MBK가 고군분투하고 있는 것으로 봐야 한다"고 말했다. /서민우·박준석기자 ingaghi@sed.co.kr