|

회사채 시장의 경색을 피해 분리형 신주인수권부사채(BW)를 발행하려는 기업들이 새해 들어 코스닥 상장사들을 중심으로 속속 등장하고 있다. 회사채 시장이 얼어붙자 BW나 전환사채(CB) 등 채권과 주식의 중간 형태인 메자닌 상품을 통해 자금을 확보하려는 기업이 늘어날 것으로 전망된다.

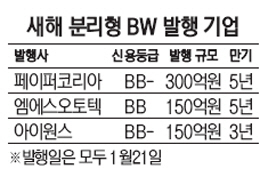

10일 금융투자업계에 따르면 페이퍼코리아·엠에스오토텍·아이원스가 오는 21일 나란히 분리형 BW를 발행할 예정이다. 페이퍼코리아는 지난해 12월18일 제출한 증권신고서에서 5년물 300억원 규모로 분리형 BW를 발행하기로 하고 1.00%의 금리를 제시했다. 엠에스오토텍은 5년물 150억원 규모로, 아이원스는 3년물 150억원 규모로 각각 발행하며 금리는 나란히 4.00%다. 이들은 모두 18~19일 투자자들의 공모청약을 받는다.

이는 회사채 시장이 지난해 하반기 이후 계속 막히자 기업들이 자금조달 창구를 분리형 BW로 돌렸다는 분석이다. 이번 분리형 BW의 발행사들은 신용등급이 'BB' 등급으로 일반 무보증회사채를 발행하면 투자자들을 유치하기 쉽지 않은 실정이다.

지난 2013년 발행이 금지됐던 분리형 BW는 지난해 7월 공모형에 한해 다시 허용됐다. 안정적으로 채권 이자를 확보하다가 주가가 오르면 신주인수권(워런트)을 행사해 시세차익을 얻을 수 있으며 워런트만 따로 분리해 팔 수도 있다. 지난해 9월 현대상선의 분리형 BW 청약에는 1,500억원 발행에 4조2,481억원이 유입되며 큰 인기를 끌기도 했다.

페이퍼코리아 등 3개사의 분리형 BW 발행을 계기로 시장에서는 꽉 막힌 회사채 시장의 대안적 틈새로 공모형 메자닌 발행을 시도하는 기업이 늘어날 수도 있다고 관측하고 있다. 업계의 한 관계자는 "은행 대출이나 회사채 발행과 달리 메자닌 형태의 자금조달은 대주주 지분율이 감소하는 부담이 있지만 여러 선택권이 주어져 시장 위축에도 투자자 유치가 원활하다"고 말했다.