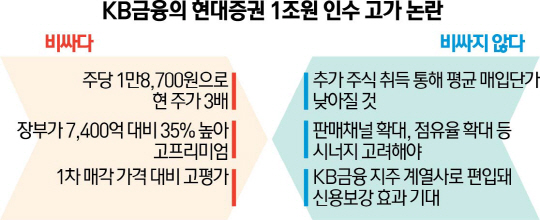

KB금융지주가 현대증권 지분 22%를 인수하기 위해 1조원가량의 가격을 써낸 것으로 알려지면서 여의도 증권가에 고가 인수 논란이 한창이다.

고가 인수로 보는 측은 현대증권의 주가와 장부가에 비해 비싸다고 주장한다. 매각 대상 지분은 현대상선이 보유한 현대증권 지분 22.43%와 기타 주주 0.13% 등 총 22.56%(5,338만410주). KB금융이 1조원을 써냈다고 가정하면 주당 가격은 1만8,733원가량으로 이날 현대증권 종가(6,640원)보다 3배 가까이 높다. 현대증권 장부가에 비해서도 너무 높다. 지난해 말 기준 현대증권의 순자산가치(장부가)를 7,400억원가량으로 추정하고 있는 만큼 매각가격이 35%가량 높은 셈이다. 통상 인수합병(M&A)딜에서 적용되는 프리미엄인 20~30%보다 높다. 특히 지난해 1월 1차 매각 때 오릭스가 6,500억원을 제시해 우선협상대상자로 선정됐던 것을 감안하면 1년 사이 별 변화가 없었던 상황에서 가격이 3,500억원이나 오른 것은 이해하기 힘들다는 분석도 나온다.

특히 앞으로 진행될 실사 과정에서 발생할 우발채무 변수도 무시하지 못한다. 현대증권은 대량의 부동산 프로젝트파이낸싱(PF) 추진으로 일부 부실요인을 안고 있어 이것이 최종 가격 마무리의 관건으로 작용하고 있다.

인수가격이 높지 않다고 보는 시각은 앞으로 추가 매수할 지분의 매입 단가를 고려해야 한다고 주장한다. 현대증권은 전체 지분의 7.06%를 자사주로 보유하고 있기 때문에 KB금융은 이번 인수로 사실상 30%에 가까운 지분을 획득하게 돼 실제 매입 단가가 희석될 수 있다. 두 회사의 시너지 효과도 인수금액에 포함돼야 한다고 지적한다. 김수현 신한금융투자 연구원은 “한 해 평균 50% 이상의 자산 성장률을 기록한 16개의 은행·증권 복합점포 확대가 예상된다”며 “KB금융 편입으로 다른 증권사들에 비해 낮았던 신용등급(AA-)이 상향되고 이를 통해 자본조달비용 감소도 기대해볼 만하다”고 말했다. 김재우 삼성증권 연구원은 “KB투자증권의 현 주식거래 점유율은 2.2%에 불과하지만 현대증권과 단순 합산만 해도 6.5%까지 상승하는 것으로 추산된다”고 설명했다.

한편 현대증권 매각으로 자금조달에 숨통이 트인 현대상선의 주가는 1일 장 초반 8% 넘게 상승했지만 오후 들어 상승폭을 반납하며 전일 대비 1.81%(40원) 떨어진 2,170원에, 현대증권은 3.35%(230원) 떨어진 6,640원에 거래를 마쳤다. 반면 KB금융은 외국인의 매도공세 속에 대부분의 금융주들이 약세를 보였음에도 불구하고 전일 대비 0.94%(300원) 오른 3만2,150원으로 마감해 상대적으로 강세를 보였다.