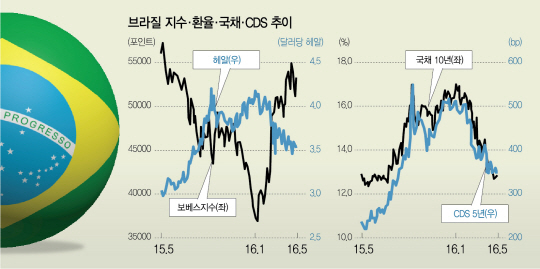

월스트리트저널(WSJ)은 최근 3개월간 신흥국 증시가 상승 랠리를 이어갈 수 있었던 것은 원자재가격 상승과 달러 약세가 뒷받침됐기 때문에 가능했다고 분석했다. 실제로 서부텍사스산원유(WTI)는 지난 2월 최저점을 찍은 뒤 70% 가량 반등했고, 금값 역시 올해 1·4분기에만 20% 가까이 상승했다. 반면 달러 가치는 올 들어 약세를 면치 못하고 있다. 통상 달러가 약세를 보이면 미국 이외 국가들의 구매력이 높아져 원유를 비롯한 원자재 수요가 늘면서 원자재가격 상승으로 이어지게 마련이다. 브라질과 러시아 등 원자재 수출 의존도가 높은 신흥국으로서는 호재가 되는 셈이다. 또 달러 대비 신흥국 통화가 강세를 보이면 신흥국 입장에서는 달러 표기 부채가 줄어드는 효과도 생긴다.

하지만 바꿔말하면 달러가 강세로 돌아서고 원자재 가격이 급락하게 되면 신흥국 증시는 언제든지 다시 하락할 수 있다는 뜻이기도 하다. 모건스탠리는 지난 4월 달러 강세와 위험자산 투자심리와의 상관계수는 20년 만의 최고치에 근접했다고 분석했다. 상관계수가 높아질수록 달러 강세가 되면 그만큼 위험자산 수요는 줄어든다는 의미다. 오성진 조인에셋투자자문 대표는 “신흥국 증시는 펀더멘털 개선이 뒷받침되지 않은 채 환율과 원자재가격 변동에 따라 기술적으로 반등하는 ‘리스크 랠리’의 성격이 강하다”며 “미국의 인플레이션 압력으로 금리인상 이슈가 부각되고 단기간에 급등한 국제유가에 대한 차익실현 욕구가 높아질 것으로 예측되는 만큼 신흥국 증시의 변동성 확대 국면에 대비할 필요가 있다”고 조언했다.

LG경제연구원과 현대경제연구원 등 국내 민간 경제연구기관들은 올해 세계 경제의 리스크 가운데 하나로 신흥국의 경기 둔화 가능성을 꼽고 있다. LG경제연구원은 ‘2016년 세계 경제 리스크 진단’ 보고서를 통해 “신흥국이 주어진 개혁과제를 추진하고, 이에 따라 외국 자본 유입이 확대돼 경제 활로가 열리는 선순환 구조가 마련되기까지 신흥국의 경제 부진은 계속될 수 밖에 없다”고 지적했다.

유가와 환율 등 경제적 변수 외에 정치적 불안 요인도 신흥국 증시의 변동성을 높이는 또 다른 리스크로 작용할 전망이다. 지우마 호세프 대통령의 탄핵 위기에 처한 브라질은 원자재가격 하락에 정치적 불안까지 겹쳐 정부에 대한 신뢰가 추락하면서 헤알화 가치가 공식 통화로 사용하기 시작한 1994년 이후 최저치로 곤두박질치기도 했다. 이 밖에 지난해 말 12년 만에 정권이 바뀐 아르헨티나를 비롯해 남아공과 말레이시아 등 정권 교체 가능성이 높은 다른 신흥국들도 정치적 변수에 따라 시장이 요동칠 수 있다는 지적이다.