우리나라 기업의 활력을 보여주는 ‘주가수익비율(PER)’ 전망치가 주요 30개국 중에서 최하위 수준에 머물고 있는 것으로 나타났다. 5년 전까지만 하더라도 9%에 달했던 기업의 기대성장률은 5%대까지 내려앉았다. 기업의 투자 위축이 경제 부진을 더욱 심화시키는 악순환을 초래할 수 있다는 우려가 커지고 있다.

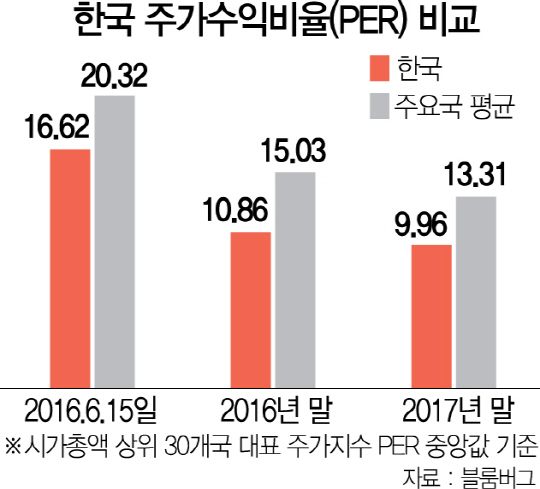

22일 LG경제연구원에 따르면 지난 15일 기준 우리나라 기업의 PER는 16.62(중앙값 기준)로 시가총액 상위 30개국 평균인 20.32 대비 3.70포인트(22.2%)나 낮았다. 이는 주요 30개국 중에서 8위에 해당한다. PER란 주식 가격을 주당 순이익으로 나눈 값으로 주식에 반영되는 회사의 가치를 평가하는 잣대다. 예를 들어 한 주에 1만원하는 회사 주식이 1년에 주당 1,000원의 순이익을 낸다면 PER는 10이 된다.

문제는 최근 국내 기업의 활력이 떨어지면서 내년에는 PER가 30개국 중에서 28위로 순위가 곤두박질칠 것으로 전망된다는 점이다. 보고서는 오는 2017년 말 우리나라 기업의 PER가 9.96까지 급락할 것으로 전망했다. 우리나라보다 PER가 낮을 것으로 예상되는 나라는 브라질과 러시아뿐이다.

원인은 우리나라 상장기업의 성장과 수익이 모두 둔화되고 있다는 데 있다. 2006~2010년 연평균 11.4%(중앙값 기준)이던 우리나라 유가증권시장에 상장된 비금융기업의 매출 증가율은 2011~2015년 5.1%로 반토막 났다. 같은 기간 영업이익률도 4.8%에서 3.9%로 낮아졌다.

미국·일본과 비교하면 우리 기업의 사정은 더 좋지 않다. 시가총액 규모 상위 25% 기업 중에서 다시 상위 20%를 추린 5분위 기업의 2011~2015년 평균 매출증가율은 5.9%로 2006~2010년(13.1%) 대비 7.2%포인트 하락했다. 1~4분위 기업도 내림폭은 작지만 사정은 비슷했다. 반면 일본은 2011년 이후 기업의 성장성이 전반적으로 큰 폭으로 상승했고 미국은 5분위와 1분위 기업의 성장률이 다소 떨어졌지만 전체적으로는 큰 변화가 없었다.

이한득 LG경제연구원 연구위원은 “기업의 실적 부진이 주식시장에서 평가받는 기업 가치에도 반영되면서 우리나라 주식시장의 시가총액 상승세가 둔화하고 있다”며 “한국 기업들의 가치 저하는 투자를 위축시키고 경제 전반의 활력 부진을 더욱 심화시키는 악순환을 초래할 가능성이 있는 만큼 활력 제고를 위한 다각적인 대책이 필요하다”고 말했다.