대신증권이 올 상반기에 3,200억원 규모의 기업공개(IPO)를 주관하며 국내 증권사 가운데 1위 자리에 올랐다. 회사채 발행(자산유동화증권 제외) 부문에서는 NH투자증권이 전통의 강자인 KB투자증권을 밀어내고 3년 만에 선두 탈환에 성공했다.

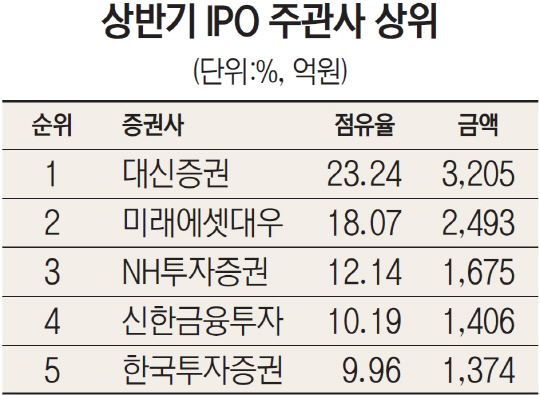

블룸버그가 1일 발표한 올 상반기 국내 자본시장 리그 테이블에 따르면 대신증권은 한국자산신탁·동양파일·레이언스 등의 상장을 주관해 시장점유율 23%로 1위를 차지했다. 이들 세 곳의 IPO 규모는 3,205억8,100만원이다. 대신증권이 IPO 주관 부문(상반기 기준)에서 1위에 오른 것은 1999년 통계 집계 이래 처음이다. 미래에셋대우는 호텔롯데의 상장 철회에도 불구하고 대림씨엔에스·아이엠텍·용평리조트 등을 주관해 시장점유율 18%(2,493억1,800만원)로 2위에 올랐다. 3위는 제이에스코퍼레이션·해태제과·해성디에스 등을 상장시킨 IPO 명가 NH투자증권이 차지했다.

올 상반기 IPO 시장 규모는 1조3,796억원으로 전년 동기 대비 6% 늘었다. 이는 최근 5년간 상반기 공모 가운데 가장 많은 금액이다. 유가증권 5곳, 코스닥 18곳 등 총 23개 업체가 신규 상장했다.

회사채 부문에서는 NH투자증권이 3조8,956억원(72건)의 회사채 발행을 주관하며 23.77%의 시장점유율로 1위를 차지했다. NH투자증권이 회사채 발행 부문에서 1위에 오른 것은 2013년 상반기 이후 3년 만이다. NH투자증권은 올 상반기에 CJ제일제당 21건(6,000억원), SK하이닉스 216건 (5,600억원), 현대제철 117건(5,500억원) 등을 주관했다. 회사채 시장의 전통의 강자 KB투자증권은 같은 기간 3조6,863억원(74건)의 회사채를 주관하며 시장점유율 22.4%를 기록했지만 전년보다 순위가 한 단계 하락했다. 3위는 2조5432억원(15.5%)을 주관한 한국투자증권이 차지했다. 올 상반기 공모 회사채 발행은 16조3,860억원(174건)으로 전년 동기 대비 29% 감소했다. 만기별로는 3년채가 41%, 5년채가 28%를 차지했다.

/서민우·박시진기자 ingaghi@sedaily.com