구조조정 이슈가 본격화하면서 위축된 신용등급 ‘A’급 회사채가 최근 발행시장과 유통시장에서 나란히 선방하고 있다. 지난해 하반기부터 이어진 침체 분위기가 바닥을 찍고 조금씩 되살아나는 모습이다.

24일 금융투자업계에 따르면 오는 27일 회사채를 발행하는 SK케미칼(006120)(신용등급 ‘A-’)은 발행 규모를 당초 900억원에서 1,120억원으로 늘리기로 했다. 발행금리는 2년물이 시가평가금리보다 19bp(1bp=0.01%포인트), 5년물이 30bp 높게 결정됐다. SK케미칼의 신용등급이 ‘A0(한기평·NICE신평)’와 ‘A-(한신평)’로 엇갈리고 실적 우려도 있어 이번 발행은 성공적이라는 평가다. 이에 앞서 지난 14일 회사채를 발행한 포스코대우(047050)(신용등급 ‘A+’)도 수요예측 경쟁률 3.7대1로 흥행에 성공하면서 발행 규모를 1,000억원에서 1,500억원으로 늘린 바 있다.

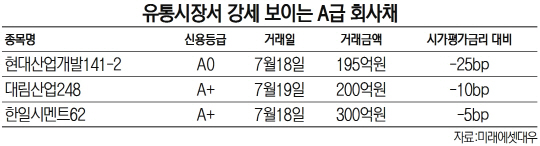

유통시장에서도 A급 회사채들이 강세를 보이기 시작했다. 이달 들어 15일까지 회사채 거래금액 4조5,364억원 중 A급 회사채의 비중이 24.3%를 차지해 전월의 13.1%에 비해 크게 늘었다. 거래 활성화와 함께 가격도 강세다. 미래에셋대우에 따르면 지난주 현대산업(012630)개발·대림산업(000210)·한일시멘트(003300) 등 신용등급 A급 기업들의 회사채가 모두 시가평가금리 대비 강세를 보였다.

김민정 한화투자증권 연구원은 “펀더멘털이 양호하고 금리가 좋은 A급 회사채에 대한 관심이 높아지고 있다”며 “AA급 이상의 우량 회사채에만 투자수요가 몰리던 양극화 현상이 점차 완화되는 분위기”라고 전했다.