금융당국이 새해부터 분양되는 아파트 집단대출에도 원리금 분할상환 원칙을 적용하기로 했다. 또 지금까지 가계부채대책 ‘풍선효과’의 주범으로 꼽혔던 제2금융권에 대해 여신심사 가이드라인을 마련했다. 1,300조원을 넘은 가계부채의 고삐를 단단히 죄겠다는 의도다. 24일 금융위원회는 이 같은 내용을 담은 ‘8·25가계부채관리방안 후속조치 및 보완계획’을 발표했다.

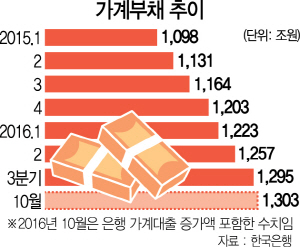

이날 한국은행이 발표한 가계신용 통계에 따르면 지난 9월 말 기준 우리나라의 가계부채는 1,295조8,000억원을 기록했다. 10월 시중은행 가계대출이 7조5,000억원인 점을 감안하면 이미 1,300조원을 돌파한 셈이다. 새마을금고 등 2금융권의 비주택담보·신용대출이 증가세를 이끌었다.

금융당국은 이 같은 가계부채 증가세를 억누르기 위해 내년 1월1일 분양공고를 기점으로 새해부터 아파트 집단대출 중 잔금대출에 여신심사 가이드라인을 적용하기로 했다. 주택담보인정비율(LTV)이나 DTI가 60%를 넘는 ‘고부담’ 대출에는 소득심사를 까다롭게 하고 이를 통해 비거치식·분할상환을 유도하겠다는 게 주된 내용이다. 이미 여신심사 가이드라인이 도입된 은행·보험업을 포함해 상호금융·새마을금고 등 제2금융권까지가 적용대상이다.

다만 이전에 분양공고를 낸 아파트단지의 경우 DTI가 60~80%인 잔금대출 차주에게 ‘입주자 전용’ 보금자리론을 오는 2018년까지 한시 제공한다.

농수협·새마을금고 등 2금융권에는 ‘맞춤형’ 가이드라인을 도입한다. 이들 기관은 3~5년 만기에 이자만 내는 거치식 대출을 취급해 가계부채억제책 풍선효과의 주범으로 꼽혔다. 차주의 소득증빙을 정교화하고 매년 원금의 30분의1 상환을 의무화하는 등 비거치·분할상환을 유도해 비은행권 가계부채도 구조개선하겠다는 게 당국의 계획이다. 또 연내 총체적 상환능력심사(DSR) 도입을 위한 시스템 구축을 완료하고 은행·비은행 가계대출 리스크를 모니터링하는 특별점검 기간도 내년 상반기까지 연장한다. 더불어 금융당국은 미국의 기준금리 인상으로 인한 스트레스 테스트로 상황별 비상계획을 마련하고 한계·취약가구의 연체부담을 줄일 방안도 마련하겠다고 밝혔다.

/김상훈·조민규기자 ksh25th@sedaily.com