국내 최대 바이오의약품 위탁생산(CMO) 기업인 삼성바이오로직스가 회계 문제로 흔들리고 있다. 금융감독원이 특별감리를 한다는 소식이 전해진 지난달 30일 하루에만 시가총액이 4,000억원이나 감소했다. 지난 3월31일에도 여파가 이어지며 주가는 2.26%나 빠졌다. 올해 들어 가뜩이나 위축되고 있는 바이오 산업의 투자 열기가 더 식을 가능성이 높아졌다는 게 업계의 평가다. ★본지 3월30일자 1·8면 참조

특별감리는 정치권에서 제기한 분식회계 의혹 탓이다. 2015년 제일모직과 옛 삼성물산 합병 시 제일모직의 가치를 높게 만들기 위해 삼성이 바이오로직스를 뻥튀기하고 이어 로직스의 특혜상장이 이뤄졌다는 내용이다.

도대체 삼성바이오에는 무슨 일이 있었던 걸까.

최근의 논란을 이해하려면 2015년으로 거슬러 올라가야 한다. 2015년 9월1일 제일모직과 옛 삼성물산이 합병했다. 이재용 삼성전자 부회장과 가족들은 제일모직 지분(42.17%)이 많았는데 삼성전자 같은 주력사 지분(4.06%)을 갖고 있는 옛 삼성물산과 합병하면 그룹 지배력을 강화할 수 있었다.

합병 작업을 하면서 삼성은 바이오의 가치를 평가했다. 이 과정에서 안진회계법인은 미래가치를 감안해 삼성바이오로직스의 자회사인 바이오에피스의 가치를 5조2,726억원으로 봤다.

에피스의 가치가 5조원대로 나오자 처리해야 할 부분이 생겼다. 당시 에피스의 지분 8.8%를 갖고 있던 글로벌 제약사 바이오젠은 사전에 약속한 가격으로 최대 ‘50%-1주’까지 늘릴 수 있는 권리(콜옵션)를 갖고 있었다. 약속한 금액은 3,519억원. 옵션 시행에 필요한 돈보다 지분가치가 더 커진 것이다. 이 때문에 2015년 회계결산을 할 때 회계법인은 이를 장부에 반영해야 한다고 했다. 두 회사의 계약상 로직스가 에피스에 완전한 지배력을 행사하는 게 아니라고 봤다. 지금까지 종속회사로 분류했던 에피스를 관계회사로 바꿔야 한다는 얘기다.

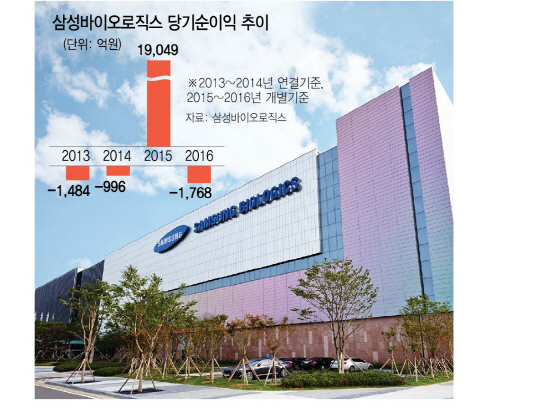

종속회사는 장부가액(2,900억원)으로 평가한다. 하지만 관계회사는 갖고 있는 지분만큼만 공정가치로 반영할 수 있다. 상장사는 주가로 공정가치를 평가하지만 에피스는 비상장사여서 외부자료(안진회계법인)를 가져다 썼다. 그 결과 2015년 결산 시 로직스에 2조642억원의 일회성 이익이 생겼다.

일각에서는 바이오젠은 콜옵션 행사에 따른 이익을 반영하지 않았다고 주장한다. 하지만 그래야 앞뒤가 맞는다는 게 전문가들의 얘기다. 삼성은 바이오젠의 옵션 행사 가능성이 높아졌기 때문에 이를 부채로 미리 잡았고 바이오젠 입장에서는 아직 미실현 이익이어서 장부에 넣지 않은 셈이다.

에피스의 가치가 부풀려졌다는 지적도 나온다. 에피스의 가치가 높아야 제일모직 가치가 커져 이 부회장에게 유리했다는 내용이다. 업계에서는 셀트리온의 시총(10조5,500억원)을 감안하면 5조원대는 과하지 않다고 보고 있다.

흑자전환을 통해 지난해 코스피 상장이 가능했다는 말도 있다. 그러나 삼성바이오 상장 시에는 순이익 조건이 없었다. 이에 앞서 적자기업도 상장할 수 있게 제도가 바뀐 것을 두고 삼성의 로비라는 주장도 제기된다. 실제로는 한국거래소가 먼저 나서 대표 바이오 기업의 국내 유치를 추진했다. 바이오 업계 관계자는 “바이오는 4차 산업혁명의 핵심인데 의혹에 흔들리는 게 안타깝다”고 지적했다.