대우조선해양의 운명이 결정되는 사채권자 집회를 사흘 앞둔 14일 벼랑 끝 전술을 펴던 국민연금과 산업은행은 겨우 손을 맞잡았다. 채무조정안을 놓고 평행선을 달리던 양측은 막판 여론에 밀려 모두 한발씩 양보했다. 배를 짓고 받는 건조대금이 제대로 들어온다는 전제 아래 양측은 만기 연장 회사채 상환을 보장하는 장치로 각서와 계좌를 만들기로 했다.

채무조정안 합의는 산업은행과 대우조선해양이 주장한 대로 선박 건조대금이 들어오지 않을 경우라는 변수가 끝까지 발목을 잡았다. 국민연금도 이를 신뢰하지 못해 마지막까지 선박수주계약서를 요구하기도 했다. 국민연금 측은 선박 시황전망이 대우조선해양 채무재조정 방안을 만든 지난달 23일보다 크게 나빠졌고 산업은행이 근거로 제시한 회계법인의 실사 보고서도 감춘 내용이 많아 믿기 어렵다고 지적했다. 이에 대해 산업은행은 개별계약의 수익성을 최대한 강조하며 막판까지 국민연금을 설득한 것으로 알려졌다.

최순실 국정농단 사태로 잔뜩 몸을 사렸던 국민연금이 진통 끝에 채무조정에 합의하게 된 것에 대해 최악의 선택은 벗어나 최소한의 명분은 확보했다고 투자은행 업계는 평가했다. 끝까지 반대해 사실상 법정관리인 프리패키지드플랜(P플랜)으로 가 대우조선이 파산할 경우 그 책임을 국민연금이 뒤집어쓸 수 있다. 그렇다고 과거처럼 금융당국의 주문에 그대로 따랐을 경우 국민 노후자산의 손실에 대한 책임 추궁이 뒤따른다. 전 국민연금 고위관계자는 “국민연금의 투자의사 결정의 독립성이 보장돼야 한다”며 “어떤 선택을 해도 무리한 비판이나 책임 추궁은 없어야 한다”고 말했다

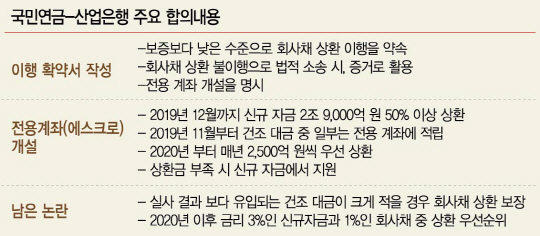

국민연금은 오는 2020년부터 3년간 분할상환받는 회사채에 대해 어떤 경우에도 손실을 입지 않도록 산업은행과 수출입은행의 서면보증을 요구했다. 산업은행은 기업을 지원하는 설립 목적과 다르게 회사채 투자자를 보증해줄 수 없다면서 대신 서면 이행확약서를 제시했다. 서면 이행확약서는 전용계좌(에스크로 계좌) 개설을 통해 상환 가능성을 최대한 높인다는 내용을 골자로 하고 있다. 삼정KPMG회계법인이 대우조선해양을 실사한 결과를 보면 산업은행과 수출입은행은 대우조선해양에 2017~2021년 2조9,000억원을 한도로 신규 자금을 지원하면 2019년 12월까지 선박 건조대금으로 50% 이상 갚을 수 있다고 분석하고 있다.

이행확약서에는 2020년부터 3년간 매년 평균 약 2,500억원의 회사채를 갚기 위해 2019년 11월부터는 선박 건조대금 중 회사채 상환분을 최우선으로 전용계좌에 예치하기로 했다. 선박 건조대금이 예상보다 낮거나 기타 운영비가 더 많아 회사채 상환금을 갚을 수 없을 때는 산업은행과 수출입은행이 지원한 2조 9,000억원의 한도 내에서 채권단이 돈을 지원한다. 산업은행 관계자는 “추가 지원되는 2조9,000억원은 마이너스통장과 같은 개념이어서 돈이 들어올 때는 갚고 필요하면 다시 가져다 쓸 수 있다”면서 “2조9,000억원은 특정 시점을 기준으로 대우조선해양이 필요한 자금 규모의 최대치”라고 설명했다.

이행확약서에는 또 회사채 상환을 보장하는 문구가 담기는데 양측은 회사채 상환 불발 시를 대비해 각자에게 유리한 내용을 넣느라 협상에 애를 먹었다고 전해졌다. 회사채 상환이 불발되면 국민연금을 비롯한 기관투자가는 분식회계를 근거로 한 회사채 발행에 대해 소송을 예고하고 있기 때문이다. 서면으로 작성된 이행확약서는 법정에서 중요한 증거로 작용할 수 있다. 한 관계자는 “산은은 큰 틀에서 상환을 약속하는 내용을 담으려고 했지만 국민연금은 보다 세부적인 경우를 넣어 상환 보장의 법적인 효력까지 원했다”고 말했다.

산업은행이 예상한 대로 선박 건조대금이 들어오지 않을 경우 일은 복잡해진다. 삼정KPMG의 실사 결과를 보면 2019년 영업활동으로 1조2,999억원, 2020년 9,997억원, 2021년 7,116억원의 현금이 들어온다. 이는 원래 신규수주 목표의 60~80%만 달성하고 소난골 드릴십 인도와 8,939억원 이상의 자산매각 실행이 1년 지연된다고 가정한 결과다. 그러나 회계법인이 가정한 것보다 현실이 더욱 나쁠 수 있다는 게 국민연금의 우려다. 지난 3월23일 금융위원회와 산은이 대우조선해양 채무재조정 방안을 내놓았을 때 전제는 영국의 조선업 전망 분석기관인 클락슨이 2016년 9월에 2018년 조선 업계의 발주량이 2,950만CGT(가치환산톤수)에 이를 것이라고 내다본 내용이다. 그러나 지난달 클락슨은 2018년 선박 발주량을 애초보다 400만여CGT 낮춘 2560만CGT로 하향 조정했다. 2019~2021년 전망치도 당초보다 연간 110만∼320만CGT 내려갔다. 이에 대해 산은은 개별계약의 수익성이 높다고 강조했고 국민연금은 개별 선박 건조계약서를 보여달라고 요구하며 맞섰다고 한다. 만약 예상만큼 수주를 못하거나 건조대금보다 들어간 비용이 높다면 2019년까지 2조9,000억원의 상당 부분을 갚고 회사채를 갚겠다는 대우조선해양과 산은의 약속은 빈말이 될 수 있다. 특히 신규자금의 금리는 3%이고 회사채 금리는 1%여서 대우조선해양이 신규자금부터 갚을 가능성이 높다.