“새 정부 탄생 후 중소기업진흥공단의 추경 편성이 지난해보다 빨라질 가능성이 큽니다. 융자 접수 후 예산이 없다는 답변을 받았던 대표님들, 궁금한 사항 있으면 연락 주세요.”

인터넷 포털 사이트 네이버의 정책자금 관련 블로그에 올라와 있는 글이다. 정책자금 컨설팅을 전문으로 하는 이가 남긴 글로 보이는데 문재인 정부 추가경정예산으로 정책금융자금 지원이 확대될 것이니 상담을 받아보라는 것이다.

또 다른 업체는 일단 기업 부설 연구소를 세우면 심사 때 유리하다는 노하우(?)를 제공하고 있다. 이들은 겉으로는 합법적인 경영 컨설팅이라는 점을 강조하지만 업체에 따라서는 성공보수 명목으로 많게는 지원금의 10~20%까지 요구한다는 게 업계의 얘기다. 거꾸로 보면 그만큼의 나랏돈이 중간업체로 빠져나간다는 뜻이다.

줄줄 새는 중기 정책자금의 문제는 이뿐만이 아니다. 정책자금은 금융 지원과 연구개발(R&D) 같은 사업 지원으로 구분되는데 이 가운데 금융은 관성에 따른 반복·중복지원으로 경쟁력 없는 기업의 수명만 늘려주고 있다는 분석이 나온다. 지난 2008년 글로벌 금융위기 때 대규모 정책자금 덕에 위기를 넘길 수 있었지만 이마저도 효율은 낮다는 지적이 많다.

실제 우리나라의 정책금융 비중은 세계적으로도 높다. 2014년 현재 우리나라의 국내총생산(GDP) 대비 정책금융 비중은 7.33%로 세계 2위다. 1위는 일본(12.14%)으로 독일(0.99%)과 미국(0.45%), 영국(0.03%) 등 주요 선진국은 1%를 넘지 않는다. 올해 국책은행과 보증기관의 자금공급 규모만 무려 186조7,000억원에 달한다.

문제는 효율성이다. 공급은 많은데 제대로 된 결과가 나오지 않는다. 한국개발연구원(KDI)이 금융위기 직후인 2009년 19조6,000억원의 정책금융을 지원받은 기업들을 분석한 결과 정책금융을 지원받은 업체는 그렇지 않은 기업에 비해 총요소생산성 증가분이 2.73 낮았다. 이를 2011년 부가가치창출액으로 계산해보면 47조8,335억원으로 이들이 정책자금을 받지 않은 기업만큼 생산성이 나왔다면 50조3,105억원을 기록했을 것으로 전망된다. 정책금융을 받게 되면서 자금 사정은 나아졌지만 혁신을 게을리했다는 의미다.

국회예산정책처도 비슷한 분석을 내놓은 바 있다. 2012년 중소기업진흥공단 융자 지원업체 가운데 다른 정책금융기관으로부터 같은 연도에 보증이나 대출을 받은 업체는 51.7%였다. 이 중 타 정책금융기관에서 중복지원을 받지 않은 업체의 매출액 세전 순이익률은 3.5%로 중복지원을 받은 기업(2.9%)보다 높았다.

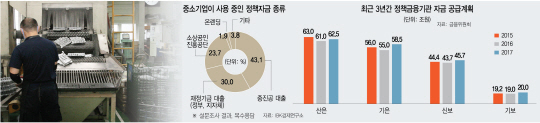

특히 정책금융자금은 관성이 돼버렸다. 한국금융연구원에 따르면 정책금융에 계절성이 존재한다. 2015년 금융연구원이 중기 정책금융상품을 취급한 2개 대형 은행과 2개 보증기관을 분석해보니 A은행의 경우 매년 연말에 정책금융 공급이 급증했고 B보증기관은 매년 6월 이후 보증액이 크게 증가했다. 사전에 정해진 목표량을 채우기 위해 일반대출 만기 연장하듯 자금 지원이 이뤄지고 있다는 얘기다.

이는 정책자금 보증지원을 받은 중소기업의 신용도에서도 입증된다. 감사원에 따르면 2007~2011년 신용보증기금의 신규 보증에서 신용등급이 양호하거나 우량한 중소기업에 대한 보증 비중이 2007년 30.8%에서 2011년 63.5%로 상승했다. 자체 신용으로 자금조달이 가능한 대기업과 상장기업에도 신규 보증이 지속적으로 공급됐다. 우량한 기업에 정부 지원이 쏠리면 그만큼 예산은 낭비된다. 중복보증 문제도 여전한데 한때 40%대에 달했던 신보와 기보 간 중복보증은 여전히 7~8%에 달할 것이라는 게 금융계의 추정이다.

업계 안팎에서는 장기 중복지원이나 기업 쪼개기를 통해 신규 대출을 타내는 사례도 적지 않다고 보고 있다. 금융당국의 한 관계자는 “저리로 대출을 받아 새로 회사를 세운 뒤 계속 이자만 갚거나 기업을 쪼개서 자식에게 상속한 뒤 파산신청을 하는 경우도 있다”며 “20년씩 보증을 받으면서 기업공개 못하고 독립 못하는 업체는 퇴출되는 게 맞다. 이들이 한 번에 부실화할 경우 중기발 재정위기가 올 수 있다”고 전했다.

실제 천문학적인 정책금융 지원에도 좀비기업(3년 연속 영업이익으로 이자도 못 내는 업체) 수는 증가세다. 한국은행에 따르면 2011년 1,890개였던 좀비기업은 2015년 2,474개로 증가했다. 올해 공급되는 정책금융기관 대출 가운데 1%만 부실화해도 1조8,000억원이 공중으로 사라진다.

전문가들은 개별 기업 위주로 돼 있는 현 중기 정책금융 구조를 특정 신산업에 속한 중소기업을 집중 육성하는 방향으로 전환해야 한다고 입을 모은다. 과거 정부가 대기업 정책금융을 통해 철강과 조선·화학 분야를 키워냈듯 앞으로는 인공지능(AI)이나 드론 등 4차 산업혁명 관련 분야의 중소기업을 선별 지원해야 한다는 것이다. 서경란 IBK경제연구소 팀장은 “지금까지 중기 지원은 개별 기업에 지원하는 구조였다”며 “새 먹거리와 중소기업을 융합해 신산업과 중기를 같이 키울 수 있는 구조로 가야 한다”고 설명했다.

/세종=김영필·빈난새기자 susopa@sedaily.com