13일 관련 업계에 따르면 삼성생명은 지난 10일 실적공시를 통해 상반기 신계약 규모(APE·연간 환산보험료)가 1조5,120억원으로 전년 동기(1조6,880억원) 대비 10.4% 감소했다고 밝혔다. 하지만 신계약 규모가 10% 이상 감소한 가운데서도 신계약 가치는 오히려 전년 동기 대비 6.5% 증가했다고 덧붙였다. 신계약 가치란 보험 계약이 체결된 후 보험이 만기까지 유지되는 동안 계속 발생할 수익을 현재 가치로 미리 환산한 지표다. 다시 말해 신계약 가치가 늘어날수록 보험사가 장래 이익을 많이 확보한 것으로 평가할 수 있다. 이남석 KB증권 연구원은 “IFRS17 기준에서는 신계약 가치가 보험사의 수익성을 대변하는 주요 척도로 활용될 것”이라며 “이런 점에서 삼성생명의 이 같은 실적은 긍정적인 변화”라고 평가했다.

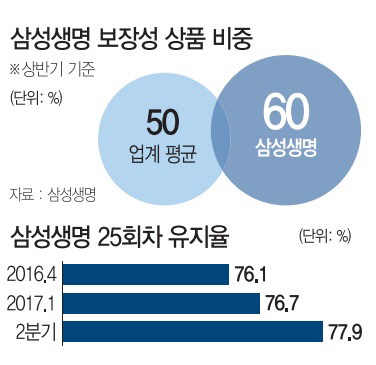

신계약 가치의 증가는 보장성 상품 비중 확대가 이끌었다. 과거에는 삼성생명도 다른 보험사와 마찬가지로 ‘규모의 경제’를 중시하며 고금리 저축성 상품 판매에 주력했으나 2014년부터 상품 포트폴리오 조정에 착수, 보장성 상품으로 상품 전략의 방향을 틀었다. IFRS17 등 제도가 바뀌면 저축성 상품은 매출로 잡히지도 않고 부채 부담만 키우기 때문이다. 그 결과 상반기 기준 삼성생명의 보장성 상품 비중은 60%를 기록했다. 업계 평균 대비 10%포인트 높은 수준이다. 게다가 보장성 상품 중에서도 장기납의 판매 비중이 22%에서 35%로 13%포인트 증가했고 25회차 계약 유지율도 지난해 76.1%에서 77.9%로 높아지는 등 장기 경영에 도움이 되는 지표들이 모두 개선된 것으로 나타났다.

이에 대해 김태현 키움증권 연구원은 “다른 대형사와 마찬가지로 삼성생명도 고금리 확정 부채 비중이 높고 과거에 팔았던 상품이 많아 감독제도 변경과 저금리에 대한 준비가 녹녹하지 않은 상황이었다”며 “하지만 2010년 초반부터 선제적으로 제도 변화에 대응하고 지속 가능한 성장에 초점을 맞춰 경영을 한 덕분에 이 같은 성과를 낼 수 있었다”고 설명했다. 한편 삼성생명의 상반기 RBC비율은 332%로 전 분기 대비 30%포인트 증가한 것으로 나타났다.