SK플래닛이 자사 오픈마켓 서비스 11번가의 경영 정상화 방안 중 하나로 추진 중인 매각 작업이 장기화 될 가능성이 높아지고 있다. 경영권은 보유하고 지분 투자만 원하는 SK플래닛 입장과 달리 인수 후보군으로 거론되는 롯데·신세계 등은 “경영권 확보 없이는 실익이 없다”는 입장을 고수하고 있다. 이런 가운데 외국계 회사들도 관심을 보이지 않는 것으로 알려졌다.

22일 관련 업계에 따르면 롯데그룹과 신세계그룹은 최근 11번가 인수안을 검토 후 논의를 중단했다. SK플래닛 측에서 경영권을 넘겨주지 않는 조건으로 50% 안팎의 지분 투자를 요구했기 때문이라는 것이 이들 업체의 설명이다.

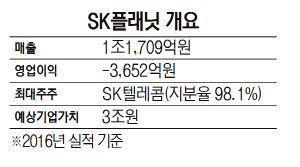

SK플래닛의 대주주는 현재 지분 98.1%를 보유한 SK텔레콤이다. 업계에서는 11번가 사업부 가치만 3조 원 수준으로 보고 있다. 이에 따라 50%가량의 지분 매각 가치는 1조~1조5,000억 원 수준이 될 전망이다. 롯데나 신세계 입장에서는 50%가량의 지분을 매입하기 위해서는 1조 원 이상의 거액의 돈을 투자하는 데 경영권을 얻지 못하면 실익이 없다는 입장이다.

11번가 투자를 적극적으로 검토한 롯데그룹의 한 고위 관계자는 “인수 제의가 왔을 때 검토를 한 것은 맞지만 경영권 완전 인수 외에는 전혀 생각이 없다”며 “시장에서 마치 롯데가 투자에 나설 것으로 소문이 돌고 있는데, 지분 투자는 우리로서는 실익이 없어 논의를 멈춘 것으로 안다”고 강조했다.

유통업계의 다른 고위관계자도 “경영권도 없이 1조 원 이상을 투자하는 기업은 없을 것”이라며 “신세계는 SK플래닛이 내건 경영권 조건을 보고 롯데보다 먼저 논의를 접은 것으로 안다”고 말했다.

롯데·신세계 외 제3의 외국계회사도 아직 접촉한 적은 없는 것으로 알려졌다. 유통업계에서는 한때 1조 원이 넘는 투자 금액 때문에 국내 진입을 원하는 아마존 등 해외 대형 유통사들밖에 대안이 없지 않느냐는 관측이 나오기도 했다. 11번가가 지난달 31일 올 상반기 거래액이 4조 2,000억 원을 돌파했다고 발표한 것도 아직 마땅한 투자자를 확보하지 못했다는 반증이라는 분석도 나오고 있다.

업계에서는 이에 따라 SK플래닛이 경영권 포기 등 새로운 조건을 제시하지 않으면 투자·매각 논의가 한동안 평행선을 달릴 것으로 예측했다. SK플래닛 관계자는 이에 대해 “분할·매각은 전혀 검토하지 않는다는 게 공식 입장”이라고 답했다.