연말이 다가오면서 배당주 펀드로 자금이 활발하게 유입되고 있다. 가장 두각을 드러내는 펀드는 단연 베어링자산운용의 ‘베어링고배당증권투자회사’다. 최근 3개월(8월 1일~10월 31일) 간 해당 펀드에는 약 1,076억원의 자금이 순유입됐으며 수익률은 1.08%로 코스피 수익률 0.61%를 0.46%포인트 초과했다. 올해 대부분 주식형펀드 설정액이 감소하는 상황에서 눈에 띄는 성과다.

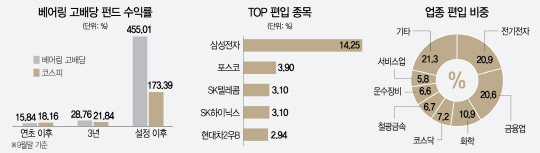

하지만 올해로 10년째 CIO를 맡고 있는 박종학 베어링자산운용 부사장은 최근 자사 펀드의 이 같은 성과에 대해 말을 아꼈다. 오히려 주식시장이 상승하는 상황에서 단기 성과에 축배를 드는 분위기에 대해 경계심을 나타냈다. 박 부사장은 “배당주는 상승장에서 시장보다 높은 수익을 내기보다는 하락장에서 안정성을 추구한다”며 “다만 중장기 투자를 한다면 시장 대비 높은 초과수익을 낼 수 있기 때문에 배당 시즌에 잠깐 투자 하기보단 중장기를 목표로 투자하길 권한다”고 말했다. 박 부사장의 조언대로 ‘베어링고배당펀드’는 단기성과도 양호하지만 장기성과가 더 우수하다. 연초 이후로는 15.85%의 수익을 내 코스피 수익률(18.16%)에 비해 다소 뒤처졌지만 3년 수익률은 28.76%로 코스피(21.85%) 대비 6.92%포인트의 초과수익을 냈다. 설정 이후 수익률은 455.01%로 코스피의 약 2.6배다.

베어링자산운용의 투자 철학은 ‘토털 리턴(Total Return)’이다. ‘토털 리턴’은 자본이득과 배당소득을 합산한 개념으로 베어링자산운용은 토털리턴이 높고 안정적인 종목을 ‘배당 매력도가 높은 주식’으로 꼽는다. 박 부사장은 “배당 수익이 증가하기 위해서는 현금 흐름과 재무구조가 우수하면서 기업 이익이 꾸준히 증가해야 한다”며 “포트폴리오 안정성을 바탕으로 성장성이 높은 주식과 업황의 바닥권에 있는 주식을 적극적으로 편입했다”고 설명했다. 그는 “좋은 펀드의 조건은 변동성이 낮으면서 수익이 꾸준히 증가해야 한다”며 “성장성이 있어도 향후 R&D나 설비투자를 늘려야 하는 기업은 배당을 늘리기 쉽지 않은 만큼 기업 상황도 고려해야 한다”고 덧붙였다.

운용사는 이러한 철학을 바탕으로 △수익성(ROE가 시장평균 이상인 주식) △재무안정성(우수한 현금흐름·안정적 재무구조) △성장성(수요 또는 시장점유율 최소 유지) △지배구조 우수성(대주주나 경영진지 주주 이익을 중시하는 주식) 등을 고려해 문제가 있는 기업을 걸러낸다. 박 부사장은 “업종보다는 먼저 종목을 선정해 상향식(Bottom-Up)으로 투자한다”며 “이후 △채권금리 이상의 배당수익률이 기대되는 전통적 고배당주 영역 △이익이 꾸준히 증가해 배당이 성장하는 기업 △배당성향이 올라갈 수 있는 배당정책 개선주 △역사적 관점에서 배당수익률이 최고 수준에 접근한 주식 △우선주 등 다양한 관점으로 기업을 분석한다”고 설명했다. 이 같은 전략을 바탕으로 올해 8월 말 기준 가장 많이 편입된 종목은 삼성전자(12.79%), 포스코(4.40%), SK텔레콤(3.21%) 등이다. 올해 1년 내내 사상 최고가를 경신한 삼성전자는 코스피 대비 6.78%포인트 적게 담았지만 주가 변동성이 다소 컸던 포스코, SK텔레콤 등은 더 담았다. 박 부사장은 “올해 국내 증시에서 IT업종이 아웃퍼폼(평균 상승폭을 넘어섬)했고, 바이오도 상승했지만 해당 업종은 우리의 운용 철학과 상관관계가 낮았다”며 “해당 종목을 더 담아야 하는가에 대한 유혹이 있었지만 투자자의 신뢰를 위해 운용 철학을 지켰다”고 설명했다. 그 결과 지난 6월 말 기준 베어링고배당펀드 배당 수익률은 2.31%로 코스피 배당 수익률(1.42%)을 1%포인트 초과했다. 편입종목의 배당성향도 30%로 코스피(22.97%)에 비해 월등히 높다.

베어링자산운용이 올해 눈여겨 본 업종은 금융·에너지 분야다. 박 부사장은 “전통적으로 금융·에너지는 배당을 많이 주는 분야인데 과거 수 년간 영업환경이 어려워지면서 주춤했던 부분을 회복한다고 판단했다”며 “배당을 잘 하는 기업이 갑자기 크게 바뀌지는 않기 때문에 밸류에이션이 싸고 배당수익률이 높은 기업을 먼저 찾는다”고 말했다.

정부가 최근 기업에 대해 주주 친화정책을 강조하는 만큼 배당주 투자에 대한 관심은 더욱 높아질 것으로 보인다. 다만 배당펀드 역시 주식형 투자인 만큼 안정성에 대한 지나친 장밋빛 전망은 경계해야 한다. 박 부사장은 “국내 시장의 수급은 외국인이여전히 좌우하고 있는데 최근 기업 지배구조가 개선되고 배당도 많이 주는 쪽으로 분위기가 바뀌고 있다”며 “전체 시장의 배당성향은 20% 안팎으로 내년에는 다소 떨어질 수는 있지만 금액은 늘어날 것”이라고 말했다. 다만 “배당주 역시 시장 하락장에서는 하락하며 채권보다 안정적이진 않다”며 “중위험·중수익을 목표로 한 투자자에게 적합하다”고 말했다.