#세계 최대의 사모펀드 운용사인 블랙스톤은 올 초 임대형 단독주택을 기초자산으로 하는 ‘인비테이션 홈즈(Invitation Homes) 리츠’를 미국 뉴욕증권거래소(NYSE)에 상장했다. 블랙스톤은 인베테이션 홈즈 기업공개(IPO)를 통해 증시에서 15억 4,000만달러를 조달했다. 이는 지난 2014년 11월 파라마운트 그룹이 상장시킨 오피스 리츠 이후 최대 규모다.

앞서 블랙스톤은 지난 2012년 사모 부동산 펀드인 ‘블랙스톤 리얼 에스테이트 파트너스 VII(BREP VII)’를 통해 인비테이션 홈즈를 설립해 임대형 단독주택을 대거 사들였다. 블랙스톤은 2008년 금융위기 이후 미국 주택 시장이 붕괴된 것을 기회로 삼아 약 100억달러를 들여 임대주택 4만 8,000여가구를 사들이는 대규모 투자를 단행했다.

블랙스톤 ‘인비테이션 홈즈’

“세제 혜택·유동성 확보 유리”

증시서 15억4,000만弗 조달

블랙스톤은 1,110억달러 규모의 부동산 자산을 운용하는 큰 손으로 주로 전 세계 기관투자자들을 대상으로 부동산을 사고 판다. 블랙스톤이 사모가 아닌 공모 시장을 선택한 것은 대형 부동산 거래에서 공모 시장이 보다 유리하다고 판단했기 때문. 미국 뉴욕 맨해튼에 위치한 블랙스톤 사무실에서 만난 존 바틀링 인비테이션 홈즈 최고경영자(CEO)는 “세제 혜택이나 유동성 확보 차원에서 유리하기 때문에 주저 없이 리츠 상장을 선택했다”며 “특히 큰 규모의 부동산 거래의 경우 IPO를 통한 가치평가(밸류에이션)가 보다 효과적”이라고 말했다. 그는 또 “인비테이션 홈즈가 추구하는 사업 방향을 긍정적으로 보고 있기 때문에 향후 주식 가격 상승에 따른 차익도 예상한다”고 덧붙였다.

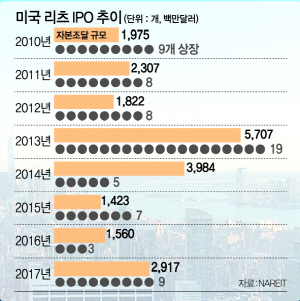

이는 리츠 상장을 부담스러워 하는 한국과는 상반된 모습이다. 블랙스톤이 주저 없이 리츠 상장을 선택할 수 있었던 것은 미국 자본시장의 규모가 워낙 큰 데다 리츠 밸류에이션도 적절하게 받을 수 있을 정도로 시장이 잘 발달되어 있기 때문이다. 미국 뉴욕증권거래소(NYSE)와 미국리츠협회(NAREIT) 등에 따르면 10월 말 기준 NYSE에 상장된 전체 리츠의 시가총액은 약 1조달러(1,120조원)이며, 현재 189개의 리츠가 거래되고 있다. 반면 한국 상장 리츠의 시총은 약 1,000억원 규모이며, 현재 4개의 리츠가 상장되어 있다. 또 한 해에 상장 리츠 하나도 구경하기 어려운 한국과 달리 미국은 2010년 이후 올해 현재까지 총 68개의 리츠가 상장하는 등 매년 평균 9개에 가까운 신규 상장 리츠가 나오고 있다. 이 기간 동안 리츠 상장을 통해 조달한 자금만 216억 달러, 매년 평균 27억달러에 달한다. 캘빈 쉬너르 미국리츠협회 시니어 이코노미스트는 “미국에서 리츠는 대형 포트폴리오를 관리하는 데 있어서 매우 효율적인 시스템이며, 적은 비용으로 대규모 자금을 조달하기 쉽다”고 리츠의 장점을 설명했다.

美 2010년 이후 매년 9개 상장

작년 배당금만 557억弗 달해

수혜는 개인투자들에게 돌아가

은퇴자 노후 상품으로 각광

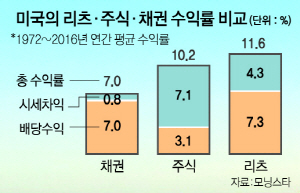

이러한 상장 리츠 시장의 발달에 따른 수혜는 개인투자자들에게 돌아간다. 주식보다 위험도가 낮고 채권보다는 수익률이 높은 중위험·중수익 상품에 투자할 수 있는 기회를 제공한다. 미국리츠협회에 따르면 지난해 미국 상장 리츠에서 지급한 배당금은 557억달러(약 62조원)에 달한다. 지난해 코스피와 코스닥 상장사의 총 배당금 21조원에 세 배에 달한다. 주식이나 채권에 비해 수익률도 양호하다. 미국의 펀드평가회사인 모닝스타에 따르면 1972년부터 2016년까지 리츠 총 수익률은 매년 11.6%, 주식은 10.2%, 채권은 7.0%를 기록했다.

특히 미국에서 리츠는 은퇴자들의 노후 대비용 상품으로 각광 받고 있다. 모닝스타가 은퇴자들의 노후 포트폴리오를 시뮬레이션 해 본 결과 리츠 투자 비중이 높을수록 오랫동안 안정적으로 자산을 관리할 수 있는 것으로 조사됐다. 65세에 은퇴를 하고 자산규모가 100만달러라고 가정했을 때 매년 은퇴 자산에서 생활비로 지출되는 비중이 4%라고 가정할 경우 주식(45%)·채권(45%)·현금(10%)으로만 포트폴리오를 구성할 경우 92세까지 자산을 유지할 수 있는 반면, 주식(35%)·채권(35%)·현금(10%)·리츠(20%)로 포트폴리오를 구성하면 97세까지 자산을 유지할 수 있는 것으로 나타났다. 이 같은 장점 덕분에 리츠에 대한 투자자들의 인지도와 선호도도 갈수록 높아지고 있다. 미국리츠협회에서 투자자 교육을 맡고 있는 커트 월턴 시니어 바이스 프레지던트는 “등록된 투자자문 회사의 70%가 고객에게 리츠를 추천하고 있으며, 미국 근로자들이 퇴직연금 운용 시 가입하는 타깃데이트펀드(Target Date Fund)의 경우 10년 전만 하더라도 20%만 리츠에 투자했으나 지금은 90%가 리츠에 투자하고 있다”고 강조했다.

/뉴욕·워싱턴DC=고병기기자 staytomorrow@sedaily.com