유럽 하이일드채권에 투자하는 ‘피델리티 유럽하이일드증권자투자신탁(채권-재간접형)’이 유럽 경기개선 기대감에 주목받고 있다. 하이일드펀드는 투기등급 기업이 발행하는 ‘고위험·고수익’ 채권에 투자하는 펀드다. 신용도는 낮지만 경기가 살아나면서 채권의 부도 위험이 낮아지자 하이일드펀드가 관심을 끌고 있다. 시장에서는 금리 인상 시기에 하이일드펀드가 안정적인 수익을 추구하며 자산배분 효과를 낼 수 있을 것으로 평가하고 있다.

최근 들어서는 유럽이 ‘잃어버린 10년’을 끝내고 개선세를 이어갈 것이라는 전망이 커지면서 유럽 하이일드채권에 대한 투자가 늘고 있다. 지난 9월 유럽중앙은행(ECB)은 10년 만에 처음으로 국내총생산(GDP) 증가율 전망치를 2% 이상으로 상향 조정했다. 비록 역사적 평균 수준을 회복하지는 못했지만 유럽 경기는 지난 10년 동안 꾸준히 개선됐다. 피델리티는 유럽 경기개선에 따라 유럽 하이일드채권 시장의 신용도 역시 매우 양호한 상태라고 평가하고 있다. 피델리티가 주력으로 편입한 유니버스 내 BB등급 크레디트 비중은 현재 사상 최고 수준인 70%를 기록하고 있다. 미국 하이일드채권 시장이 40%대라는 점에서 압도하는 수준이다. 금융 레버리지(순부채/EBITDA) 역시 꾸준히 호전돼 디폴트 가능성도 하락하고 있다. 미국보다는 유럽 증시의 상승 여력이 큰데다 경기회복 전망이 나오고 있어 긍정적이라는 전망이 힘을 얻고 있다.

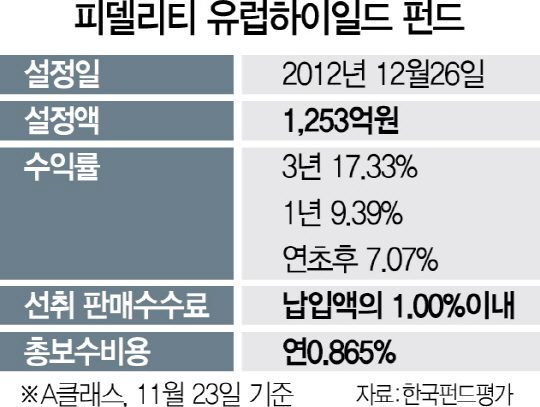

피델리티 유럽하이일드펀드는 연초 후 7.07% 수익률을 기록하며 자금을 끌어모으고 있다. 피델리티는 서유럽과 중앙유럽 및 동유럽에 본사를 두고 있거나 이 지역에서 주요 사업활동을 하는 발행인의 투자적격등급 이하 고수익 증권에 주로 투자한다는 점에서 안정성이 어느 하이일드채권보다 높다는 점을 강조하고 있다.

투자 종목을 보면 투자적격 이하의 등급 중 최고 등급인 BB등급 비중이 약 70% 이상으로 다른 하이일드채권보다 상대적으로 부도 위험성이 낮다. 평균 듀레이션(가중평균 잔존만기)이 2~3년으로 미국 하이일드채권의 평균 듀레이션(4~5년)보다 짧다. 통상적으로 유럽 하이일드채권이 독일 국채와 마이너스 상관관계를 갖고 있기 때문에 전통적으로 금리 상승 환경에서 오히려 선전해왔다는 자신감도 반영돼 있다.