11일 투자은행(IB) 업계에 따르면 동부대우전자 매각을 주관하는 NH투자증권은 늦어도 오는 15일까지 우선협상대상자를 선정하기로 했다. 인수 희망자 가운데 가격 측면에서는 이란 엔텍합-웨일인베스트먼트 컨소시엄이 우위를 나타내고 있는 것으로 알려졌고 터키의 베스텔과 국내 대유위니아가 뒤를 잇고 있다.

매각 대상은 한국증권금융, KTB 프라이빗에쿼티(PE), 유진자산운용, SBI인베스트먼트 등 재무적투자자(FI)가 보유한 지분 45.8%와 김준기 전 회장 등 동부그룹이 보유한 지분 54.2%다. FI는 지난 2013년 동부그룹이 동부대우전자를 인수할 때 1,350억원을 투자한 만큼 이자까지 최소 2,000억원은 돌려받겠다는 생각이다.

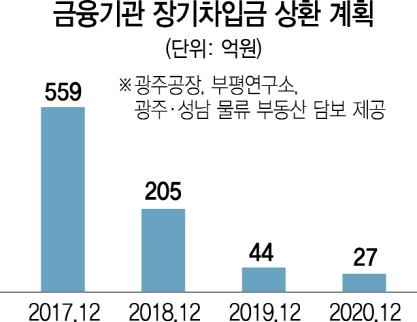

하지만 엔텍합을 포함해 매수 희망자 모두 매도자가 만족할 만한 가격을 써내지 않아 매각 분위기는 부정적이다. 엔텍합은 예비입찰에 불참했다가 동부대우전자 측이 과거 거래에서 쌓은 신뢰를 바탕으로 인수전에 적극 끌어들이며 뒤늦게 참여했다. 엔텍합은 2010년에도 인수에 참여했다가 가격 차이로 포기한 전례가 있다. 복수의 FI 관계자들은 “엔텍합을 포함해 매수자가 제시한 가격이 유동적이고 약 2,000억원에 이르는 투자금을 예상대로 회수할 수 있을지 의문”이라며 “매각가가 낮으면 자율협약이 더 나은 선택인지 검토할 것”이라고 말했다. FI들은 일종의 우선주인 상환전환우선주(RCPS) 형태로 투자했기 때문에 자율협약에 가면 보통주보다 무상감자 비율이 낮고 청산 시 잔여재산을 우선 분배받는다. 동부대우전자는 이달 말까지 광주은행 등 채권단에 장기차입금 중 559억원을 우선 갚아야 하고 광주공장과 부평 연구소, 광주·성남 물류센터 부동산, 매출채권까지 담보로 잡혀 있다. 주채권은행인 광주은행 등 채권단은 매각 시 새 투자금이 들어오지 않을 경우 만기 연장은 어렵다는 입장이다. 차입금 부담도 커졌다. 4월 말 기준 차입금은 포함한 금융부채 중 3개월 미만 만기금액은 3,689억원으로 지난해(2,624억원)보다 약 1,000억원 늘었다. 반면 현금성 자산은 134억원에 불과하다.

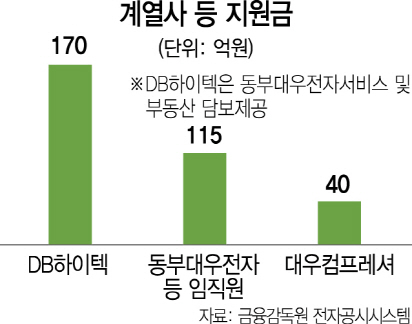

그룹 차원의 지원은 막혔다. DB그룹은 반도체 계열사인 DB하이텍(000990)을 통해 이달 말까지 동부대우전자 서비스 지분과 부동산을 담보로 170억원을 빌려줬지만 더 이상의 지원은 불가능하다. DB하이텍의 주채권은행인 산업은행은 4,000억원의 여신을 남겨둔 채 계열사에 거액을 빌려주는 것은 물론 DB그룹차원의 인수까지 반대하고 있다.