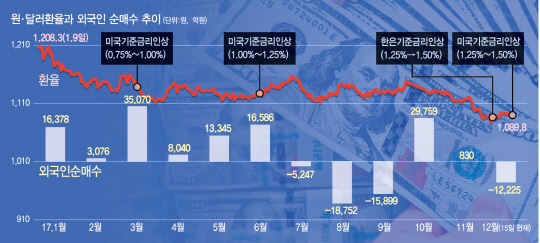

최근 5거래일간 원·달러 환율은 3원50전(0.32%) 하락해 1,089원80전(15일 기준)을 기록하고 있다. 주요 6개국 통화 대비 달러 가치를 나타내는 달러인덱스도 이달 초 94에서 14일(현지시간) 93.6까지 내리면서 소폭 하락세를 보이고 있다. 통상 미국의 기준금리가 인상되면 시중의 달러가 은행으로 흡수되면서 달러 가치가 높아지기 마련이지만 이번 금리 인상 이후에는 오히려 반대로 움직이는 셈이다. 또 미국의 기준금리 인상은 신흥국에서 선진국으로의 자금이동을 불러오기도 하지만 역시 잠잠한 상황이다.

이와 관련해 정원일 유안타증권 이코노미스트는 “이미 시장에서 금리 인상을 예상하고 있었기 때문에 달러 강세가 나타나지 않고 있다”며 “미국의 기준금리와 함께 원·달러 환율을 움직이는 한국의 경기 상황도 올 들어 둔화 우려가 불식된 덕분에 환율도 담담한 것”이라고 설명했다. 박정우 한국투자증권 연구원은 “연준이 느린 금리 인상과 비둘기파적인 입장을 표명했기 때문에 앞으로도 달러화 약세에 대한 압력이 심화될 것”이라고 내다봤다.

위험자산 선호 심리도 여전하다. 정 이코노미스트는 “미국의 기준금리 인상이 불확실성 해소로 받아들여지면서 위험자산의 인기가 유지될 것”이라고 덧붙였다. 신흥국의 경기 회복세가 기대되면서 자금유입도 계속될 것으로 보인다. 국제통화기금(IMF)에 따르면 신흥국들의 국내총생산(GDP)이 전 세계 경제에서 차지하는 비중은 59%로 5년여 만에 늘어날 것으로 예상된다.

그 덕분에 ‘미국의 금리 인상-달러 강세-신흥국 자금 유출’로 이어지는 시나리오는 현실화되지 않을 가능성이 높다. 기본적으로는 국내 증시에 유리한 환경이 이어지는 셈이다. 이창목 NH투자증권 리서치센터장은 “외국인 투자가 입장에서는 달러 약세가 유지되는 한 신흥국에서 투자금을 빼낼 필요가 없다”며 “추가로 투자할지 여부는 해당 신흥국의 경제지표와 기업 실적에 달렸다”고 말했다. 올해 경제성장률이 3%에 달하고 내년에도 기업 실적 개선이 이어질 것으로 보이지만 여전히 저평가된 국내 증시는 외국인 입장에서 매력적인 시장으로 비쳐질 가능성이 높다. 노무라증권에 따르면 현재 코스피의 주가수익비율(PER)은 9.4배로 미국 S&P500지수(18.3배), 홍콩 항셍지수(12.2배) 등 주요 시장보다 현저히 낮은 수준이다.

다만 외국인의 매도세가 언제 끝날지는 미지수다. 이달 들어 외국인 투자가들은 유가증권시장에서 1조2,225억원어치를 순매도했다. 코스피와 코스닥도 좀처럼 기를 펴지 못하고 있다. 서정훈 삼성증권 연구원은 “차익 실현 과정이 끝났는지 확실하지 않고 마침 연말 포트폴리오 재정비 기간이라는 점을 고려하면 아직 숨을 고를 시간이 더 필요할 것”이라고 밝혔다. 김용구 하나투자증권 연구원은 “당장 외국인의 연말 결산(북클로징), 분위기를 바꿀 경제·정책적 이슈가 없다는 점 등을 고려하면 자금유입을 기대하기 어려운 상황”이라고 분석했다.

반면 김한진 KTB투자증권 연구원은 “최근 외국인의 차익 실현은 계절적 현상으로 판단되며 증시 전반으로는 종목 확산의 기미가 뚜렷해 시장 전체를 위협할 정도는 아닌 것으로 보인다”고 지적했다. 내년을 위해 옥석 가리기와 저가 매수를 고려해야 한다는 목소리도 높아지고 있다. NH투자증권은 보고서를 통해 “1월 정책 효과와 견조한 4·4분기 기업 실적, 코스닥 활성화 방안 등이 기대 요인”이라고 밝혔다.