CJ E&M(130960)와 CJ오쇼핑(035760)의 합병 소식에 시장은 시큰둥한 반응을 보였다. 양사의 합병에 따른 시너지 효과는 긍정적이지만 당장 회사에 이익을 가져다주지는 못할 것이라는 전망 때문이다.

18일 CJ오쇼핑은 전일보다 6.86% 내린 23만7,500원에 장을 마감했다. CJ E&M 역시 3.98% 떨어진 9만4,100원에 거래됐다. 장 초반 나란히 신고가를 기록했지만 투자자들의 매도가 이어지면서 하락세로 전환했다. CJ오쇼핑은 전일 CJ E&M을 흡수합병할 계획이라고 공시한 바 있다. CJ오쇼핑의 유통 사업과 CJ E&M의 콘텐츠 사업을 융합해 시너지 효과를 낸다는 계획이다. 이에 대해 전문가들은 대체로 “중장기적인 시너지 효과가 기대된다”는 평가다. 서정연 신영증권 연구원은 “CJ오쇼핑은 CJ E&M의 플랫폼을 활용해 유통사업자로서 지위를 강화하고 CJ E&M은 오쇼핑의 안정적인 현금 창출력과 해외시장을 활용해 빠르게 해외 사업을 확대할 수 있을 것”이라고 기대했다. 합병 법인이 단숨에 코스닥 시가총액 3위권에 진입하게 된다는 수급 측면의 강점도 주목된다. 서 연구원은 “합병 법인의 적정가치는 7조원을 웃돌 것”이라고 전망했다. 18일 기준 두 회사의 시가총액 합계는 5조1,209억원이다. 합병 후 새로운 통합 대표지수인 KRX300 지수에 편입될 가능성도 점쳐진다.

신건식 BNK투자증권 연구원도 “CJ오쇼핑이 단순한 유통 업체라면 대형 오프라인 유통업체와 오픈마켓·소설커머스와의 경쟁에서 차별화 포인트를 찾기 힘들지만 이번 합병을 통해 콘텐츠 기반의 차별화된 기업으로 성장할 수 있게 됐다”고 분석했다.

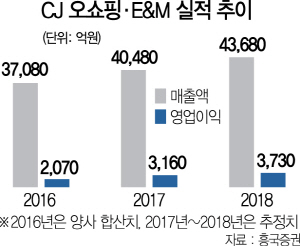

이 같은 긍정적인 전망에도 주가가 떨어진 이유는 당장 눈앞이 불투명하고 시너지 효과가 나타나기까지 긴 시간이 걸릴 가능성이 높기 때문이다. 안지영 IBK투자증권 수석연구위원은 “합병을 통해 목표한 실적을 달성하기 위해서는 사업부별로 구체적인 전략이 필요하다”고 지적했다. CJ 측은 합병회사가 오는 2021년 매출 6조7,000억원, 신사업 매출 8,000억원, 해외 사업 비중 32% 등을 달성할 것이라고 제시한 바 있다. 안재민 NH투자증권 연구위원도 “미디어와 유통이라는 결합이 현재로서는 다소 생소한데다 사업 시너지를 보여주기까지 시간이 오래 걸릴 것”이라고 밝혔다.