투자 대상 기업에 간섭하는 ‘행동주의’ 헤지펀드 엘리엇이 삼성전자에 이어 현대자동차의 지분을 매입해 배당확대를 요구하는 사태는 이미 예고된 바나 다름없다. 국내 상장사의 경영권 방어벽이 미국 등 주요국에 비해 턱없이 낮기 때문이다. 글로벌 자본들이 공격하기에 최적의 환경인 셈이다.

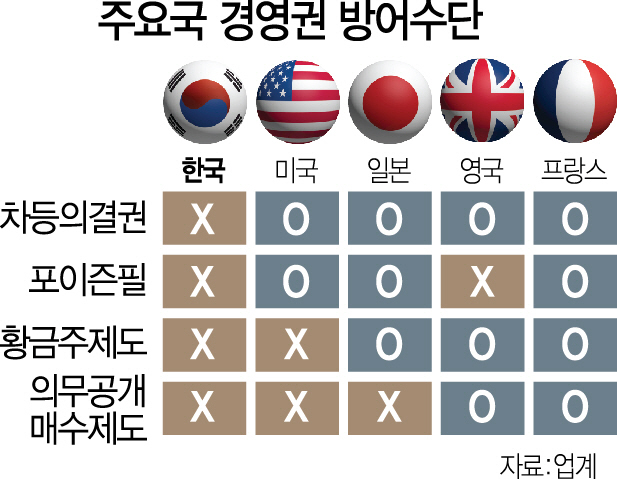

우선 우리 기업들은 외부의 적대적 합병(M&A)을 견디는 가장 큰 무기인 ‘차등의결권’이 없다. 차등의결권이란 일부 주식에 특별히 많은 수의 의결권을 부여해 주주의 지배권을 강화하는 경영권 방어수단이다. 미국을 비롯해 일본과 영국·프랑스·스웨덴·덴마크·싱가포르 등은 모두 차등의결권을 인정하고 있다. 페이스북 창업자 마크 저커버그는 20%가 안 되는 지분을 보유했지만 1주당 10주의 의결권을 갖고 있다. 중국 최대 전자상거래 기업 알리바바가 차등의결권 때문에 홍콩 대신 미국 증시에 상장했다는 분석도 있다. 미국과 일본·프랑스가 도입하고 있는 ‘포이즌필’ 제도도 한국에는 없다. ‘독약’이라는 의미의 포이즌필은 M&A 상황에 처했을 때 기존 주주들이 시가보다 싼 가격에 지분을 매입할 수 있는 신주인수선택권을 주는 것이다. 이 경우 적대적 M&A를 하려는 상대방은 늘어난 주식에 따른 지분 희석에 더해 기존 주주들보다 높은 가격에 주식을 사야 하는 부담을 떠안는다.

주로 민영화한 공기업이 경영권 방어를 위해 도입하는 ‘황금주 제도’의 필요성도 제기된다. 한국전력과 한국가스공사 등 기간산업을 담당하는 대표 기업들이 증시에 상장돼 있기 때문이다. 지난 1984년 영국이 브리티시텔레콤 등을 민영화하는 과정에서 도입한 황금주 제도는 주식 1주만 가지고 있어도 적대적 M&A에 거부권을 행사할 수 있는 수단이다. 영국과 일본·프랑스 등이 이 제도를 활용하고 있다. 이외에 지배 목적으로 일정비율 이상의 주식을 취득할 때 남은 주식을 의무적으로 매입하게 해 M&A의 장벽을 높이는 ‘의무공개매수제도’ 등이 있다. 영국과 프랑스가 이 제도를 도입했고 한국과 미국·일본 등은 없다.

글로벌 헤지펀드의 압박이 심해지면 기업들은 경영권 방어를 위해 이익을 배당으로 더 써야 하고 주가를 단기적으로 끌어올려야 하는 등의 부작용이 발생한다. 이 때문에 차등의결권 등 최소한의 방어책은 필요하다는 지적이다. 2003년 헤지펀드 소버린이 SK 주식을 대거 사들인 뒤 경영진 퇴진을 요구하는 등 기업을 흔들어놓고는 1조원의 시세차익을 내고 철수한 상황이 언제든 재연될 수 있다는 것이다. 재계 관계자는 “행동주의 펀드들이 아시아 신흥시장에 대한 공격을 확대하고 있다”며 “이사회 장악 등 무차별 공격에 대비해 경영권 방어장치를 마련해야 자본유출을 막을 수 있을 것”이라고 강조했다.