최근 크레디트스위스(CS)가 인수합병(M&A) 시장에서 메가급 딜을 연이어 따내며 두각을 나타내고 있다. 지난해부터 M&A와 주식자본시장(ECM)을 담당하는 기업금융부(IBD) 조직을 확대하는 한편 부채자본시장(DCM) 부서는 축소하며 수익성을 높이고 있다. 하지만 덤핑으로 딜을 수임하며 인력 대비 과부하가 걸렸다는 지적도 나온다.

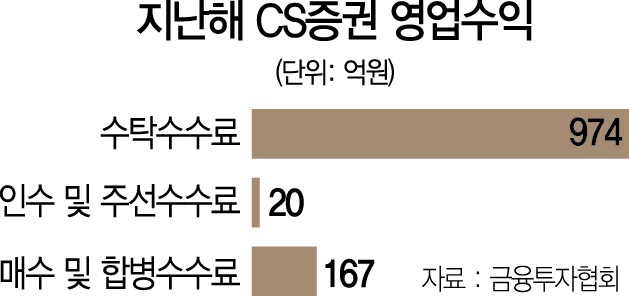

22일 투자은행(IB) 업계에 따르면 지난해 CS는 1,346억원의 영업수익, 1,313억원의 당기순이익을 기록했다. 영업비용은 631억원으로 외국계 증권사 23곳 중 7위로 집계됐다. CS 관계자는 “매출에 비해 영업익과 당기순이익 높은 이유는 직원들의 영업성과가 높기 때문”이라며 “CS의 노동 효율성은 인당 10억원인 셈”이라고 설명했다.

지난 4년간 국내 M&A시장에서 이렇다 할 실적이 없던 CS는 2016년부터 미래에셋대우·로엔엔터테인먼트·두산공작기계 등에 이어 지난해도 LG실트론 매각, 도시바메모리 인수 등 굵직한 딜 수임을 연이어 맡으며 자문시장에서 두각을 나타내기 시작했다. CS는 영업조직을 개편하며 M&A 시장의 키맨으로 불리는 영업통들을 잇따라 영입했다. 노무라금융투자 기업금융실 실장인 김재형 이사, NH투자증권 M&A부 부서장인 정성원 이사, 도이치증권 기업금융부 부문장이었던 심건 상무 등이 CS로 자리를 옮겼다.

그러나 정작 M&A 자문으로 얻은 수익은 그리 크지 않다. 지난해 M&A 수임료는 167억원으로 2위인 모건스탠리(102억원)와 차이가 크지 않다. CS가 한 해 동안 18조~20조원의 딜 자문을 맡은 것과 비교하면 턱없이 적은 금액이다. 모건스탠리보다 수임건수도 3~4배 많을 뿐 아니라 금액 기준으로도 1조~2조원가량 차이가 나지만 정작 수임료는 비슷한 수준이다. 이에 대해 업계에서는 CS의 덤핑 딜을 의심하고 있다. 딜의 하한선이 없어 낮은 수수료로 수임을 했다는 분석이다. 통상적으로 자문시장에서 외국계 IB는 인력, 비용 등의 문제로 수수료 기준 30억원 미만의 딜을 수임하지 않는다. 하지만 CS는 다수의 딜을 따내기 위해 최근 10억원 미만의 딜까지 접근하고 있는 것으로 알려졌다.

문제는 CS가 여러 딜을 수임하다 보니 사실상 딜 수행 능력도 떨어진다는 지적이 꾸준히 제기된다는 점이다. 동부익스프레스 매각 및 호반건설의 대우건설 인수 실패, 금호타이어(073240)의 매각 지연, SK텔레콤(017670)의 ADT캡스 인수 지연 등 이른바 수수료가 적은 딜에 상대적으로 인력이 적게 배치되며 실패에 따른 책임론에 내홍을 겪기도 했다.

일각에서는 이천기 대표가 성과를 위해 무리하게 딜을 수임하고 있다는 의견도 나왔다. 업계 관계자는 “외국계 IB의 국내 지점 특성상 인원이 소수에 불과하다”며 “외국계 IB는 해외 지사들과 협력을 통해 경쟁력을 갖고 있지만 이 대표가 본사와 다른 행보를 보이며 협력이 끊겨 사실상 외국계 IB로서 경쟁력을 잃었다는 평가도 나온다”고 말했다.