현대차 2차 벤더 업체가 매각에 실패하고 부도 위기에 빠지면서 1만개가 넘는 국내 자동차부품업체 전반에 공포가 몰려오고 있다. 거래처의 가격 인하 압력으로 기술개발 투자는커녕 근근이 버티기에 급급했던 부품사들은 그나마 믿었던 거래처마저 잃고 있는 모습이다. 중국 등 해외에 진출한 현대·기아차가 진출한 국가 정부의 압박으로 반강제로 국내 부품사 대신 현지 부품사와 거래를 늘리는 상황에서 뾰족한 해법도 보이지 않는다. 투자은행(IB)업계의 한 관계자는 “자동차 업계는 완성차와 부품사 간 폐쇄적인 거래관계를 맺고 있어 쉽게 거래처를 넓히기 어렵다”면서 “더구나 엔진용 부품이나 내장재 등 특별한 기술력이 없는 부품사들은 매각조차 되지 않는다”고 말했다.

24일 IB업계에 따르면 현대·기아차 납품 부품사 중 현재 구조조정을 진행 중인 업체는 엠티코리아를 포함해 3개사다. 엠티코리아는 30년째 현대차의 내외장재 설계부터 납품 후 시정까지를 담당했다. 발포 금형 분야에서는 국내에 경쟁자가 없고 일본 부품사조차 가격 경쟁력에서 엠티코리아에 밀린다는 평가를 받던 업체다. 그러나 영업이익률은 5% 안팎에 불과했고 경쟁사가 없다고는 하나 발포 금형 자체가 기술장벽이 높지 않아 매각 추진 과정에서 인기를 끌지 못했다.

국내 완성차의 부품 2차 협력사로 폭스바겐·아우디 등 전 세계 40개 완성차 업체에 차량용 방진고무 등을 공급하던 에나인더스트리도 최근 만기 어음을 막지 못해 부도 위기에 몰렸다. 이 기업은 지난 1990년 설립한 이래 해외의 다양한 거래처를 뚫는 데 성공하며 2015년까지만 해도 매출이 1,000억원이 넘었지만 2년 연속 매출 하락세를 겪더니 영업이익이 적자로 돌변했다. 업계 관계자는 “해외에서 국내 부품사를 들여다보면 낮은 영업이익률에 놀란다”면서 “수십 년 흑자를 내던 기업도 영업이익률이 1~2%대에 불과하기 때문에 납품처가 물량을 줄이거나 환율 등 외부 변수가 한 해만 발생하면 바로 부도 위기에 몰릴 수 있다”고 설명했다.

특히 이 같은 상황은 같은 부품사 중에서도 중소기업에 타격이 된다. 데이터가이드에 따르면 자동차 부품사 중 매출액 1,000억원 이상인 기업은 영업이익 적자 비중이 7%대 안팎이지만 1,000억원 이하인 기업은 영업이익 적자 비중이 20%로 3배 높다.

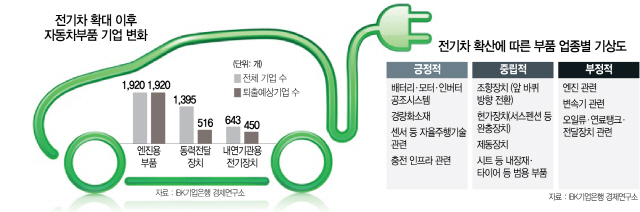

간신히 버티는 데 급급한 중소 부품사들은 전기차 시대에 대비한 기술개발 등 기업 경쟁력을 쌓을 기회조차 얻지 못한다. IBK기업은행 기업연구소는 일본 자동차부품공업협회 자료를 토대로 충격적인 보고서를 내놓았다. 국내 자동차부품사 1만 211개 중 28%인 2,886개가 전기차 시대에 대응하지 못하면 없어질 수 있다는 추산을 내놓은 것이다.

구체적으로 엔진용 부품사는 1,920개 부품사 전체가 기업을 이어나갈 수 없을 것으로 전망했다. 내연기관용 전기장치 업체는 전체의 70%, 동력전달장치 업체는 37%가 사라질 수 있다고 내다봤다. 이 같은 추산은 한국보다 수년 앞의 경제환경을 보여주는 일본의 사례를 반영한 것이다.

실제 국내 자동차부품 업계는 고급차에 장착하는 충동예측 제어기술이나 자율형 안전주행기술 등을 해외 부품사에서 수입하는 상황이다. 미국과 일본·유럽 등 주요국 자동차 기술 수준이 94~100에 이르는 데 비해 한국은 78~83으로 격차가 여전하다.

IB업계 관계자는 “아직은 2차 협력사 위주로 부도가 나오고 있지만 최근 매출이 수천억원에 달하는 1차 협력사 대부분이 자금난에 시달리며 적자로 전환한 것은 업계에 널리 알려진 얘기”라면서 “상당수가 은행 대출이 막혀 유상증자나 기업어음, 심지어 전환사채(CB)를 발행하는 등 막다른 골목으로 내몰리고 있다”고 우려했다.