하지만 삼성전자의 속내는 복잡하다. ‘스마트폰(IM)은 뒷걸음질, 소비자가전(CE)은 정체’ 등 세트사업 부진의 시간이 길어지고 있기 때문이다. 스마트폰의 경우 화웨이·오포·비보·샤오미 등 이른바 중국 ‘빅4’의 급성장과 팬덤을 확보한 애플 사이에 껴 좀처럼 반전의 계기를 잡지 못하고 있다. 여기에다 오는 4·4분기 반도체 실적도 11분기 만에 감소세로 돌아설 것이라는 관측이 시장에서 나오고 있다. 자칫 ‘반도체 외끌이 호황’에 낙조가 드리울 수 있다. 김선우 메리츠종금증권 연구원은 “반도체가 시장 예측보다 더 좋은 것 같다”며 “다만 4·4분기부터 길게는 내년 2·4분기까지 중단기 조정국면에 진입할 수도 있다”고 말했다.

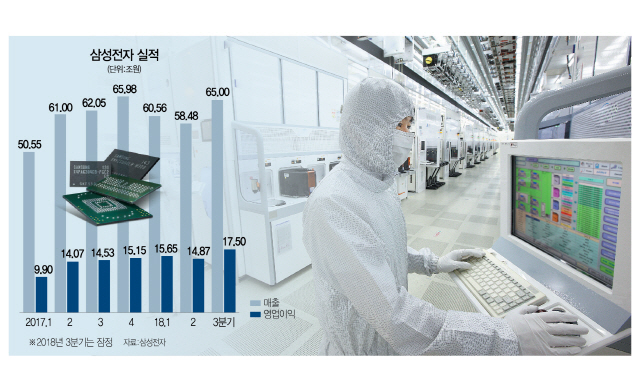

◇건재한 반도체, 영업이익 첫 13조 돌파=반도체의 선전은 수치로 확인된다. 이전 영업이익 최대치는 이번보다 2조원가량 적은 올 1·4분기 15조6,400억원이다. 사실상 반도체 영업이익 증가분(올 2·4분기 11조6,100억원→13조원 중반대)과 똑같다. 메모리 이익 증가분이 고스란히 영업이익 증가로 잡혔다는 얘기다. 칩 수요처가 스마트폰·데이터센터·클라우드·PC 등으로 다변화되면서 낸드 고정거래가 하락 등에 따른 공급 과잉 우려를 잠재웠다는 분석이다. 김 연구원은 “분기 중 메모리 판매가격의 흐름이 예상치보다 소폭 더 내렸지만 D램 판매 물량이 10% 후반대 이상 증가했을 가능성이 크다”고 봤다.

올 상반기 부진에 허덕였던 디스플레이 사업의 약진도 눈에 띈다. 애플의 아이폰 신제품 발표 등에 힘입어 중소형 유기발광다이오드(OLED) 패널을 중심으로 뚜렷한 회복세를 보인다. 시장에서는 3·4분기 디스플레이 영업이익이 1조원 안팎에 이를 것으로 보고 있다. 직전 분기(1,000억원대 영업이익)와 비교하면 수직 상승에 가깝다.

◇스마트폰도, 가전도 답답한 침체 지속=세트사업은 여전히 활로 찾기가 어려워 보인다. 스마트폰이 주력인 IM부문은 2조2,000억~2조3,000억원의 영업이익이 예상된다. 갤럭시S9이 성과를 내지 못하면서 2조6,000억선에 그친 직전 분기보다도 못한 수준이다. 유종우 한국투자증권 연구원은 “하드웨어 스펙 향상에도 중국 업체와의 경쟁 심화로 부품원가 상승 폭을 가격에 충분히 반영하지 못한데다 스마트폰의 경기 부진까지 겹쳤다”며 “갤럭시노트9도 첫 달 판매량이 전작의 65% 수준에 그친 것으로 보인다”고 말했다. 시장에서는 내년 폴더블 스마트폰 출시 등이 이뤄져야 모바일 시장에서 신규 수요 창출이 가능할 것으로 보는 분위기다.

그나마 CE는 직전 분기보다 조금 나은 7,000억대 영업이익이 전망된다. TV와 에어컨 등이 성수기를 맞아 판매가 증가한 덕분이다.

◇메모리 업황 우려 등으로 커지는 위기감=실적이 기대를 웃돌았지만 마냥 반기기 어려운 것은 ‘반도체 기세가 정점을 지났다’는 진단이 적지 않기 때문이다. 시장조사 업체 D램 익스체인지는 4·4분기 D램 고정거래가가 전 분기 대비 5%가량 하락할 것으로 전망했다. 이는 기존 하락률(1~2%)보다 더 악화한 것이다. 특히 내년에는 올해보다 15~20% 빠질 것으로 예상했다. 하이투자증권도 4·4분기 D램과 낸드플래시 가격이 각각 5%, 12% 떨어질 것으로 봤다.

물론 메모리 가격의 급락 가능성이 낮다는 관측도 많다. 반도체 전후방 산업이 여전히 건재해 부품으로서 메모리 칩 수요는 급격히 꺾이지 않으리라는 것이다. 이와 관련해 김기남 삼성전자 DS 부문장도 최근 “적어도 올 4·4분기까지는 업황에 큰 변화가 없을 것”이라고 밝힌 바 있다. 박성순 BNK투자증권 연구원도 “내년 삼성전자의 D램 설비투자가 보수적으로 집행될 것으로 보여 중국 등의 공급이 이뤄져도 메모리 급락 가능성은 조금 과장된 측면이 있다”고 말했다.

다행스러운 것은 반도체 실적이 빠져도 분기 영업이익이 12조원대는 유지될 것이라는 관측이 많다는 점이다. 12조원대면 이번 3·4분기를 빼면 역대 최대 실적에 속한다. 메모리 사이클이 이전과 달라졌다는 진단을 실감할 수 있는 대목이다.

/이상훈·박효정기자 shlee@sedaily.com