일본 증시가 27년 만에 2만4,000을 돌파하면서 투자자들의 이목이 집중되고 있다. 미국 연방준비제도(Fed·연준)의 기준금리 인상, 미중 무역분쟁 등 글로벌 변수에 부진한 한국 증시와 달리 일본은 엔화 약세가 증시에 호재로 여겨지면서 상승세를 이어가고 있다. 아베 신조 총리의 3연임을 발판으로 엔화 약세와 주가 상승을 염두에 둔 아베노믹스가 이어질 것으로 예상되는 만큼 일본에 투자할 적기라는 평가다.

5일 금융정보 제공업체 에프앤가이드에 따르면 지난 4일 기준 국내에 설정된 44개 일본 펀드의 1개월 평균 수익률은 5.89%로 해외 펀드 중 가장 좋은 것으로 나타났다. 이 기간 글로벌 펀드의 평균 수익률이 0.37%인 점을 고려하면 압도적인 성과다. 특히 국내 주식형 펀드의 경우 지난 추석 이후 급격히 늘어난 외국인 매도에 1개월 수익률이 마이너스로 추락한 점을 고려하면 일본 펀드의 활약은 더 돋보인다.

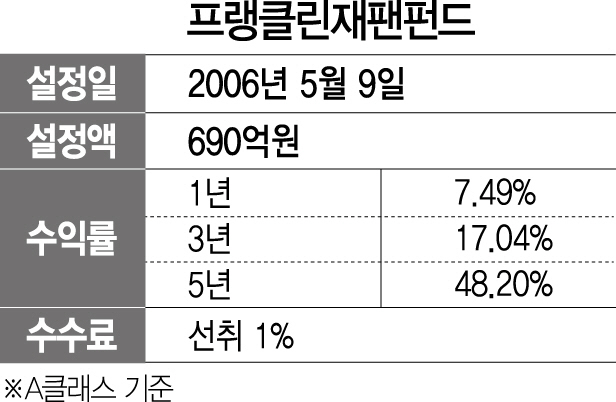

‘프랭클린재팬증권자투자신탁펀드’는 2006년 설정된 펀드로 일본 증시에 투자해 꾸준한 성과를 내왔다. 1년 수익률 7.49%, 3년 수익률 17.04%, 5년 수익률 48.20%로 장기투자 관점에서 매력적이다. 미쓰비시·도요타·소니·도시바 등 일본 대형주로 포트폴리오를 주로 구성해 증시 전반적인 상승의 수혜를 입은 것이다. 특히 프랭클린재팬증권자투자신탁펀드는 환헤지 상품이어서 중장기 관점에서 투자할 만하다.

당분간 일본 증시의 투자 매력도는 다른 선진국과 신흥국 대비 높을 것으로 평가된다. 엔화 강세가 주춤하는 가운데 미국으로 집중되던 관심이 펀더멘털이 견고한 국가로 분산되는 과정에서 일본 증시의 상대적 매력도가 부각될 것으로 전망되기 때문이다. 최보원 하나금융투자 연구원은 “오는 12월 미국의 기준금리 인상 가능성이 높아진 상황에서 미일 간 금리 차가 급격히 축소되기 힘든 만큼 엔화 약세 흐름이 한동안 지속될 것”이라며 “아베노믹스의 지속 가능성에 대한 기대감도 일본 증시에 긍정적으로 작용할 것”이라고 분석했다.

일본 증시의 밸류에이션 매력도 높다는 평가다. 김영일 대신증권 연구원은 “일본 증시는 올해 기업이익 개선에도 무역분쟁 우려에 미국 대비 상대 주가수익비율(PER)이 2016년 이후 가장 낮은 수준”이라며 “임금 상승과 취업자 증가로 민간 소비가 살아나고 내수주 실적이 좋아진 가운데 선거 불확실성도 없어 일본 증시 선호가 높아질 것”이라고 진단했다.