22일 IB 업계에 따르면 인수금융 시장에서 국내 주요 투자자인 KB국민은행·신한은행·우리은행·하나은행 등 4대 은행은 코웨이 인수금융 대출에 부정적인 입장을 보이고 있다. 공제회 중 가장 규모가 큰 교직원공제회와 2위권인 경찰공제회도 자금을 지원할 가능성이 낮다. 최근 린데코리아 매각 과정에서 우선협상대상자가 선정되기도 전에 국내 4대 은행과 공제회가 대출을 해주겠다고 신청한 것과 대조적인 행보다.

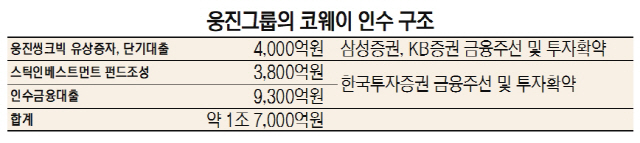

웅진그룹은 사모펀드(PEF) 운용사인 MBK파트너스로부터 코웨이 지분 22.17%를 1조7,000억원에 인수하기로 했다. 전체 자금 중 일종의 공동 대출인 인수금융을 통해 9,300억원을 마련할 계획이었지만 주요 ‘큰손’이 모두 손사래를 친 것이다.

인수금융은 주요 출자자가 나서면 중소형 기관투자가가 따라가는 형식이어서 대형 은행이나 공제회가 출자에 소극적이면 조달이 쉽지 않다. 업계에서는 저금리 상황에서 높은 수익을 추구하는 일부 보험사나 연기금이 투자할 가능성이 있다고 내다본다.

은행과 주요 공제회가 거절한 이유는 크게 세 가지다. 인수금융은 일종의 주식담보대출 형식으로 주택담보인정비율(LTV)은 보통 40~50% 이하여야 한다. 상장사인 코웨이는 인수 발표 후 주가가 떨어지면서 현재 지분 22%의 가치가 1조2,000억원으로 내려갔다. 여기에 MBK가 매각 전 코웨이를 차주로 7,000억원을 대출받으면서 LTV는 크게 낮아졌다. 한 은행 관계자는 “어디까지 레버리지(대출)를 일으킬 것인지 가늠할 수 없을 지경”이라면서 “은행이 맡기 어려운 대출”이라고 지적했다. 통상 투자자는 비상장사에 투자한 뒤 상장을 통한 회수를 최우선으로 고려한다. 코웨이는 이미 상장됐기 때문에 그마저 어렵다.

나머지는 PEF 운용사인 스틱인베스트먼트가 3,800억원을 투자하고 웅진그룹 자회사인 웅진싱크빅이 4,000억원을 마련한다. 전체 자금 중 1조3,000억원인 인수금융과 스틱인베스트먼트의 자금은 모두 한국투자증권이 금융주선을 맡았다. 한투는 법적으로 자금조달 책임을 지는 투자확약서(LOC)를 발급했다. 성공할 경우 한투는 높은 수수료를 받을 수 있지만 내년 3월까지 자금조달에 실패하면 웅진그룹이 낸 계약금 500억원과 MBK 측과 사전에 약정한 손해배상금 1,200억원까지 물어줘야 한다.

웅진씽크빅(095720)이 낼 4,000억원을 주선하는 곳은 삼성증권과 KB증권이다. 삼성증권은 웅진씽크빅 유상증자 주관을 맡아 총액 인수한다. 웅진씽크빅은 지난 8월 1,700억원 주주배정 후 실권주 공모 형태의 유상증자를 진행한다. 최대주주인 ㈜웅진은 최대청약 한도 120%까지 지원할 방침이다. KB증권 역시 웅진그룹에 2,000억원 수준의 브리지론(단기대출)을 지원할 것으로 알려졌다. 웅진 측은 “모집예정 금액과의 차액은 재무적투자자(FI) 또는 최대주주의 추가 출자 등을 통해 조달할 계획”이라고 밝혔다. 이에 대해 한투 측은 “연기금 등을 상대로 자금 모집을 하고 있으며 시장에 잘못 알려진 부분이 많다”면서 “12월께 구체적인 자금조달 구조가 확정될 것”이라고 말했다.

/임세원·조윤희기자 why@sedaily.com