마스크팩 메디힐 제조사로 알려진 이시스코스메틱이 기업공개(IPO) 절차에 돌입했다. 브랜드의 인지도가 높지만 화장품 업체에 대한 가치가 낮아져 어떤 평가를 받을지 관심이 높다.

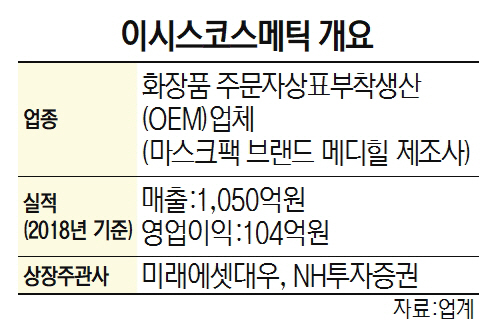

2일 투자은행(IB)업계에 따르면 이시스코스메틱은 지난 1일 코스닥시장 상장위원회에 예비심사를 청구했다. 상장주관사는 미래에셋대우와 NH투자증권이다.

이시스코스메틱은 화장품 주문자상표부착생산(OEM) 업체다. 마스크팩 제조사로 유명하다. 유명 마스크팩 브랜드 메디힐을 생산해 소비자에게 인지도가 높다. 지난해 마스크팩 매출은 841억원으로 전체 매출의 80%를 차지한다.

이시스코스메틱은 지난해 상장을 마무리한다는 계획이었다. 하지만 증권시장의 화장품 업체에 대한 가치평가가 낮아 지연됐다. 이시스코스메틱의 실적도 다소 부진했다. 매출액은 1,050억원으로 전년(2017년)의 770억원에 비해 36% 증가했지만 영업이익은 104억원으로 20% 가까이 줄었다.

하지만 올해 상반기 실적이 좋아지면서 IPO를 다시 추진한다. 해외 진출을 위해서인데 지난해 해외 매출 비중은 4%에 불과하다. 이번 IPO를 통해 조달하는 자금도 해외 진출 확대에 쓰일 것으로 보인다.

상장절차에 돌입했지만 화장품 회사에 대한 공모시장의 평가가 낮아 부담은 있다. 최근 수요예측을 마친 화장품 용기 제조사 펌텍코리아의 공모가는 밴드 하단 미만인 19만원으로 결정됐다. 당초 회사의 공모희망가는 24만~27만원이었다. IB업계의 한 관계자는 “펌텍코리아는 화장품 용기 제조사로 이시스코스메틱과는 사업 영역이 다르다”면서도 “다만 화장품 회사가 공모시장에서 인기가 높지 않은 것은 사실”이라고 말했다.

한편 이시스코스메틱의 대주주는 하태석 대표로 지분율은 50.6%다. SV인베스트먼트가 운용하고 있는 펀드가 지분율 4.4%의 주식을 보유하고 있다.